上周市场行情分化,中小盘风格表现突出,上证指数微跌0.31%,但科创100指数强势上涨1.48%。行业板块方面,煤炭、社会服务、传媒领涨,房地产、建材、电力设备等领跌。

A股日均成交额仅8160亿元,较上周明显缩量。不过随着近期美国国债收益率见顶回落,美元相对于人民币显著贬值,北向资金流出压力逐步缓解,上周净流入16.08亿元。

美联储主席鲍威尔上周给降息预期泼冷水,称美联储决策者将谨慎行事,因为紧缩不足和紧缩过度的风险正变得更加均衡。同时美国第三季度GDP年化环比上修至5.2%,为近两年来最大增幅,超过预期的5%。

不过从最新的经济数据来看,美国11月Markit制造业PMI终值为49.4,低于预期的49.5,当前美国经济呈现出放缓的迹象。从目前的市场预期来看,本月美联储议息会议大概率不加息,明年上半年就出现降息的可能性,可能会带动北向资金回流。

国内来看,11月份制造业PMI、非制造业PMI分别为49.4%、50.2%,比10月下降0.1、0.4个百分点,经济回升基础仍需巩固。因此稳增长政策也在持续发力,上周八部门联合印发《关于强化金融支持举措助力民营经济发展壮大的通知》,提出支持民营经济的25条具体举措。年末即将迎来**经济工作会议,政策预期有望加强。

另外“国家队”的增量资金也在加码。上周,新华保险与中国人寿宣布共同出资500亿元发起设立私募基金;周五,国新公告旗下国新投资有限公司于当天增持指数基金,并将在未来继续增持。“活跃资本市场”的政策基调下,后续可能还有越来越多机构进场,提振A股市场的投资信心。

后市来看,虽然市场反弹后,临近前期成交密集区,短期出现波动;但内部政策持续发力,年内海外加息停止也仍然是大概率事件,对于后续市场表现可以积极看待,底部区域可以关注科创板100ETF(588120)、2000ETF(561370)等聚焦中小盘的高弹性宽基ETF的投资机会。

近期煤炭板块表现强势,主要还是由于煤价上涨的预期。动力煤方面,虽然电厂日耗一般,库存整体仍处于高位,但年末安全事件频发,叠加部分煤矿生产任务完成,煤炭供应继续收紧。

此前11月20日,国家矿监局召开专题会议研究部署全力防范化解重大安全风险,预计后续安监力度或有所加大,而需求端,气温下降或将带动日耗逐步提升,供需好转,煤价支持有力。

双焦方面,上周焦炭第二轮提涨全面落地,市场情绪仍好,下游焦企按需补库,贸易商拿货积极,煤矿出货顺畅,库存继续下滑,处历史同期最低水平,助推焦煤价格(尤其主焦)继续强势上涨。

此前**财政确定将在今年四季度增发国债1万亿元,主要用于防洪和救灾应急相关基础设施建设,终端需求有提升的预期,焦煤价格预期上调。在安监高压下,预计短期内供应难有增量,煤价易涨难跌。

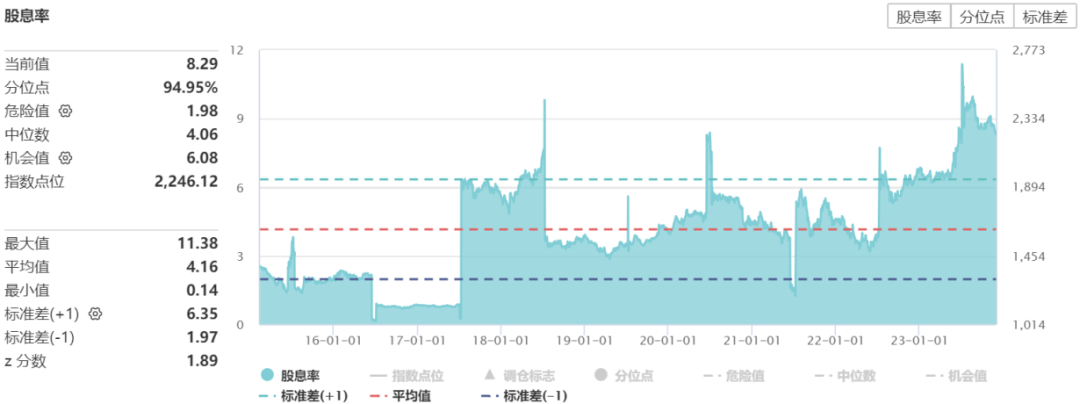

目前煤炭ETF(515220)标的指数中证煤炭指数近12个月股息率依然高达8.29%,相较其他红利类指数,其股息率有明显优势。煤企具备盈利的稳定和持续性,外加高现金流带来高比例分红,高分红 高股息率使得煤企具备较高的配置价值。感兴趣的投资者可继续关注煤炭ETF。

多个品类价格上涨的情况下,半导体芯片产业链的投资机会依然值得关注。据中国台湾媒体《工商时报》,存储芯片大厂减产保价策略十分奏效,Q4合约价报价优于市场预期,其中DDR5上涨15%~20%,DDR4上涨10%~15%,DDR3上涨10%而原先预估仅5%~10%。同时,NAND每家平均涨幅至少在20%~25%,涨幅明显更高。

下游需求来看,Canalys预测全年智能手机出货量仍将同比下降5%,但下跌趋势相比2022年已有所放缓。今年中东、非洲、拉丁美洲等地区将重拾增长,增幅分别为9%、3%、2%。预计2023年全球智能手机出货量将达到11.3亿部,到2024年将增长4%达到11.7亿部。全球智能手机市场需求逐渐回暖,复苏确定性高。

上周长鑫存储正式推出LPDDR5系列产品。其中,12GB LPDDR5芯片目前已在国内主流手机厂商小米、传音等品牌机型上完成验证。长鑫存储是国内首家推出自主研发生产的LPDDR5产品的品牌。有望助力DRAM领域进一步实现国产替代。

随着LPDDR5等产品的量产落地,以长鑫存储、长江存储为主的国内存储IDM厂商有望持续扩产。而长江存储目前已受美国管制,两大存储IDM具有极高的国产替代意愿,国产设备、材料厂商有望迎来订单和业绩的高速增长。

经历两年时间的下行周期,在手机、PC补库和AI需求拉动下,半导体芯片部分品类价格和稼动率已经率先走出底部,逐渐进入触底回升阶段,相关公司业绩逐渐迎来拐点,芯片ETF(512760)、半导体设备ETF(159516)、集成电路ETF(159546)等对应标的受益显著。

| 正加财富网内容推荐 | ||

| OK交易所下载 | USDT钱包下载 | 比特币平台下载 |

| 新手交易教程 | 平台提币指南 | 挖矿方法讲解 |