随着电子支付的业务发展,支付宝,腾讯和京东都有推出很多的保险给平台上的客户选购,就在保险平台上线的同时,腾讯推出首款保险产品,由泰康在线专为其打造的百万医疗险--微医保医疗险。并且获得了消费者的特别关注。

而随着百万医疗险的持续火爆,面对数十款大同小异的保险产品,到底值不值得购买?普通用户究竟该如何去挑选,毫无疑问就更是一个棘手的难题。

何为“百万医疗险”?

所谓“百万医疗险”,是一种年度报销金额上限达100万元甚至更高的短期医疗保险产品。不仅保额高,还不限社保用药,自费药、进口药、靶向药以及床位费、住院费、特殊门诊费等,都在保障范围内,每年保费低至几百元。说到百万医疗险要从2015年12月平安健康险推出的平安e生保说起,该产品一推出,马上受到消费者和保险业的特别关注。随后各大保险公司相继推出类似产品。

说到买医疗险,可能很多人首先都有这样的疑问,我买过了重疾险,还需要买医疗险吗?关于这个问题,重疾险的作用是失能收入补偿,而百万医疗险更多的是大病的医疗补充,作用是完全不同的。

如今市场的百万医疗险大多只要200-300就能买到上百万的保额,杠杆比非常高,超低的价格任何家庭都可以承受的起,一旦发生重疾也确实能起到不小的帮助。所以购买一款合适的百万医疗险对于绝大多数家庭是非常有必要的。

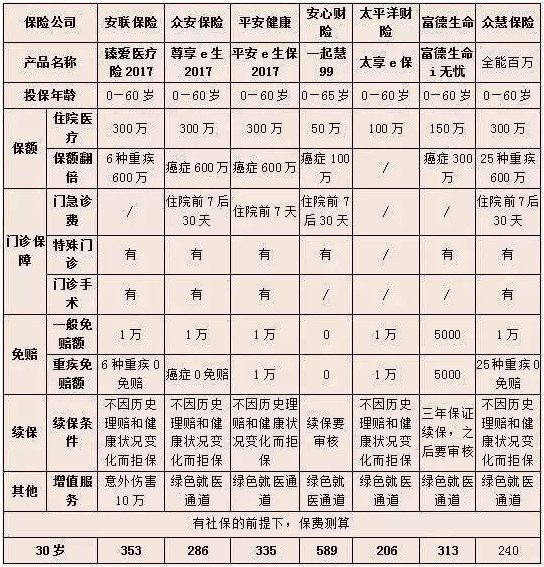

据统计,目前至少有众安保险、平安健康、安联财险、泰康人寿等近10家险企发布了百万医疗险产品。下面是几款产品情况:

这些产品价格相较于每年交数千元保费的普通医疗险来说,价格十分优惠。公开资料显示,如果以100万元保额计算、以30岁有社保的男性消费者为例,投保一份保障时间为一年的百万医疗险产品也仅需300元左右。

虽然百万医疗险产品价格低廉,但保障范围却没有什么减少,很多社保无法报销的药品或者项目,百万医疗险均能实现赔付。

据了解,目前百万医疗险对于住院期间发生的自费药、进口药、ICU病房费、手术费、护理费、门诊肾透析等,均进行赔付,有些产品还是免赔额外100%报销。

有些产品则将投保人分为有无社保进行区分赔付。如有社保则在1万免赔额后进行100%赔付;如无社保则减去2万免赔额后赔付60%。

比如如果投保人(有社保)的医药费是50万元,社保报销了4万元,其他商业保险机构理赔10万元,那么医保通将报销(50万-4万-10万-1万)×100%=35万元。如果投保人无社保,那么最后保险公司赔付为22.8万元。

由此看来,如果投保人有社保且购买了这款医疗险,那么到最后投保人只需要缴纳1万元的费用,没有社保则需要缴纳17.2万元的费用。

综上所述,可以看出目前市场上销售的百万医疗险产品有高保额、低保费、赔付比例高等普遍特点。

这类型的产品对于消费者来说无疑是值得购买的,特别是对于经济能力并不那么雄厚的20多岁年轻群体来说,社保之外可以再配置一款百万医疗险作为补充,几乎能解决大部分的疾病问题。

不过,百万医疗险虽然性价比很高,但是也存在一定的缺陷:续保问题

在保险精算圈,有个共识:保证续保问题是医疗险的核心问题。保证续保条款是指在前一保险期间届满后,投保人提出续保申请,保险公司必须按照约定费率和原条款继续承保的合同约定。对于保险期间仅为一年的医疗险来说,有无保证续保条款,差别很大。

因为许多医疗费高昂的大病,其治疗时间都超过一年,在确诊后需要定期复诊、理疗等。有了保证续保条款,被保险人才能在生病之后享受多年的医疗费用保障;如果没有保证续保条款,在被保险人某一年发生大病后,保险公司在次年通常会拒绝续保,这样,后续的医疗费就无法保障了。

但是目前基本上所有的短期医疗险都不是保证续保,唯有那么一两款是保证续保3年或者5年,因此,以后能否续保就是一个不确定因素。很多产品的续保条款中确实说明了“保险公司不会因为客户的理赔而拒绝续保或者单独调整费率”。

因此很多人标榜自己就是是保证续保的产品了,但事实是这样的吗?由于《健康保险管理办法》规定,财险公司的短期健康保险是不能含有保障续保条款的,所以目前市场上在售的同类产品都是不保证续保的。

等到续保时,如果这个产品亏损的很厉害,保险公司依然可以有两大手段将你拒之门外,而不能保证你一直能够续保:1、直接停售。亏死了,我不卖了,你能拿我怎么样?2、大幅提高费率。原先每年500元,直接提到每年3000元甚至更多,你买不买?就让你自己放弃!

那么,百万医疗险值不值得买?

肯定值得呀!

但是需要提醒的是,千万不要把医疗险当做一份长期保障来看待,只可以将它作为重疾险的辅助。

如果你因为购买便宜的医疗险而把你的重疾险停掉了,到头来真有可能落得“贪小便宜吃大亏”的下场。