编者按:《机警理财日报》作为南财集团、21世纪经济报道、南财理财通的金牌理财专栏,目前细分了现金、纯固收、固收 期权、固收 权益、混合、权益、衍生品七大类,已实现对银行理财市场的每日追踪。为了进一步反映银行理财行业发展现状,南财理财通课题组特开设银行理财月报独家专题,力求及时准确研判理财行业趋势、洞悉理财产品表现,以期为银行理财行业转型发展带来参考价值。

本期,南财理财通课题组发布10月份银行理财行业运作报告,对理财产品破净情况、新发情况、到期情况和存续情况进行分析。

摘要:

破净情况:理财公司存续公募产品破净率持续攀升,10月末综合破净率已升至7%,较9月底上浮52.17%。混合类和权益类理财产品破净情况较为“惨烈”,破净率分别为31.44%、83.78%。此外,存续的5只商品及金融衍生品类产品全部处于破净状态。

新发产品:固收类产品仍是理财公司10月份的推广主旋律,10月新发产品中固收类产品占比环比9月份的96.78%提高了155个bp,达到了98.33%。产品呈现出风险等级下移和投资周期缩短的特征,一级(低风险)新发产品占比有所提升,6个月以内期限产品占比有明显增加。产品定价上,多期限产品业绩基准下调,理财公司降低客户预期。产品规模上,10月理财公司单品募集规模明显回温,达到4.08亿元,信银理财包揽吸金榜冠亚军。

到期产品:10月到期产品数量合计503只,环比下降20%,固收类产品达标率环比有所提高,达到35.70%,3年以上产品全部达标,1-2年期限产品达标率仍处低位,仅为8.39%。

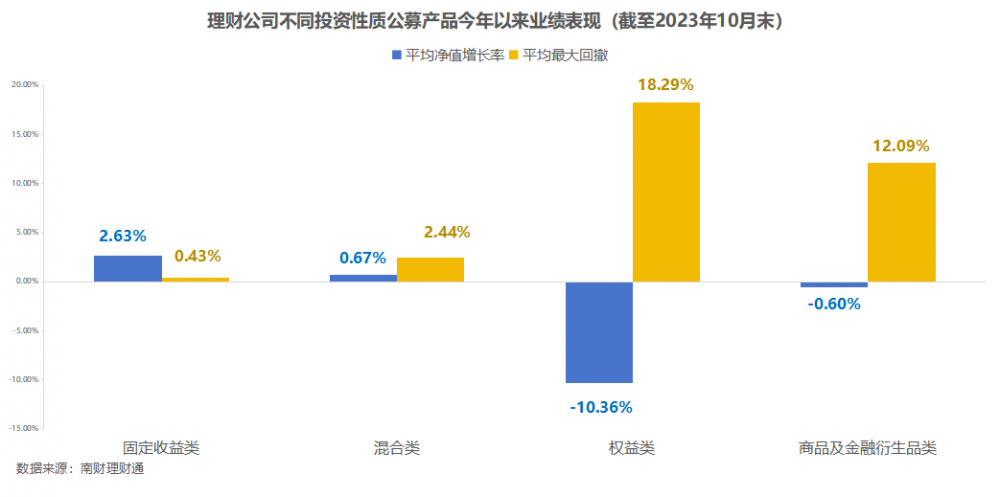

存续产品:固收类和混合类公募产品今年以来均录得正收益,分别为2.63%、0.67%和2.09%,权益类产品和商品及金融衍生品类产品收跌-10.36%和-0.6%。最大回撤方面,固收类产品回撤幅度最小,为0.43%,权益类产品波动幅度最大,平均最大回撤达到18.29%。

(如需完整报告和数据,请在文末联系南财理财通课题组)

10月理财公司破净情况:综合破净率走高至7%,商品及金融衍生品类产品全部处于破净状态

10月理财市场破净率继续走高,南财理财通独家数据显示,理财公司存续公募产品数量为14,364只,截至10月底,合计有1,005只净值在1以下,综合破净率为7%,已达今年3月以来的最高点。

各投资性质的理财产品10月末破净率均环比呈上行趋势,固定收益类理财产品破净率为3.89%,混合类产品破净率走高至31.44%,权益类产品破净率由72.97%升至83.78%,商品及金融衍生品类产品更出现100%破净。

具体到固收类公募产品上,投资周期在3年以上的产品破净比例最高,为14.69%,投资周期为2-3年(含)的产品破净率次之,为11.1%;投资周期为3-6个月(含)和1-3个月(含)的产品破净占比较低,破净率分别为0.33%和0.88%。混合类公募产品上,投资周期为2-3年(含)的产品破净比例最高,达38.55%;投资期限为1-2个月(含)的产品破净比例其次,为31.68%;投资周期为3-6个月(含)的产品破净比例为29.17%;投资周期为3年以上的混合类产品破净率最低,为9.09%。

10月固收新发产品占比超98%,R1产品环比增加203bps

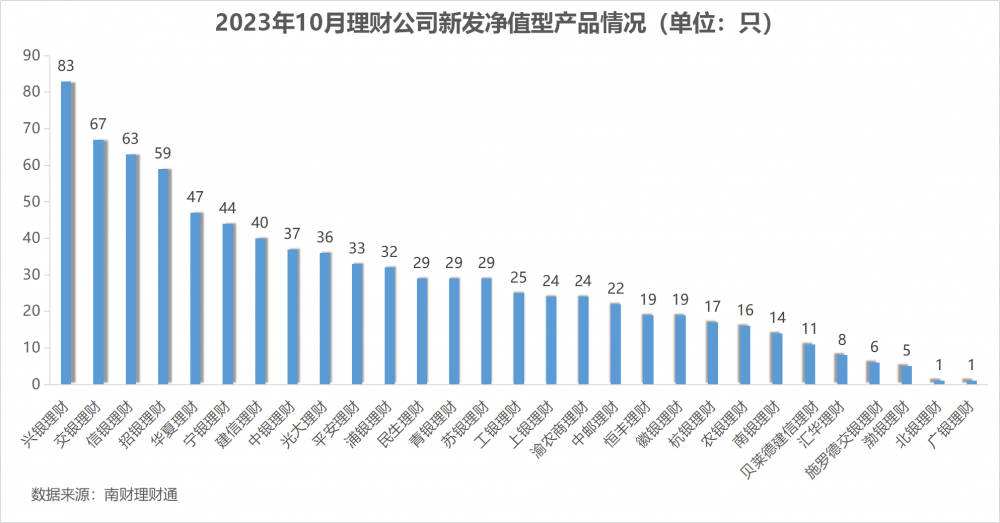

南财理财通数据显示,2023年10月,有29家理财公司合计发行了840只理财产品(同一产品登记编码下不同份额合并计算,含私募,下同),环比9月的995只下降15.58%,新发产品数量持续下降。发行数量位居前三的理财公司分别为兴银理财、交银理财和信银理财,依次发行83只、67只和63只。

从募集方式看,公募型产品发行数量为773只,占比92.02%,与9月基本持平;

从运作模式看,封闭净值型产品占比75.24%,略高于9月份的74.97%。

从投资性质上看,理财公司10月新发产品中固收类产品占比环比9月份的96.78%提高了155bps,达到了98.33%。混合类产品发行数量大幅缩减,从9月份的23只缩减到10月份的9只,降低了60.87%,商品与金融衍生品类产品基本持平,仍为个位数,10月份无新发权益类产品。

从风险等级上看,一级(低风险)新发产品占比有所提升,从9月份的17.49%上升到10月份的19.52%,二级(中低风险)新发产品占比与9月份基本持平,为72.5%,三级(中风险)新发产品占比有所降低,从9.05%降到7.38%,五级(高风险)新发产品占比仍为0.6%,10月无四级(中高风险)新发产品。

从投资周期看,6个月以内期限产品占比有明显增加。其中1月以内新发产品占比12.10%,环比9月份的10.42%提高了168bps,1-3月新发新品占比6.72%,较9月份提高了110bps,3-6月新发产品同样较9月提高了145bps。相比之下,6-12个月新发产品有所下降,从9月份的29.01%降至10月份的24.94%,其余三类期限产品占比基本持平。

总结来看,受9月末银行理财回表规模下降、债市波动理财产品收益下降、到期不达标产品占比提高等因素影响,理财投资者风险偏好下行,对产品波动较为敏感,固收类产品仍是理财公司10月份的推广主旋律,产品呈现出风险等级下移和投资周期缩短的特征。

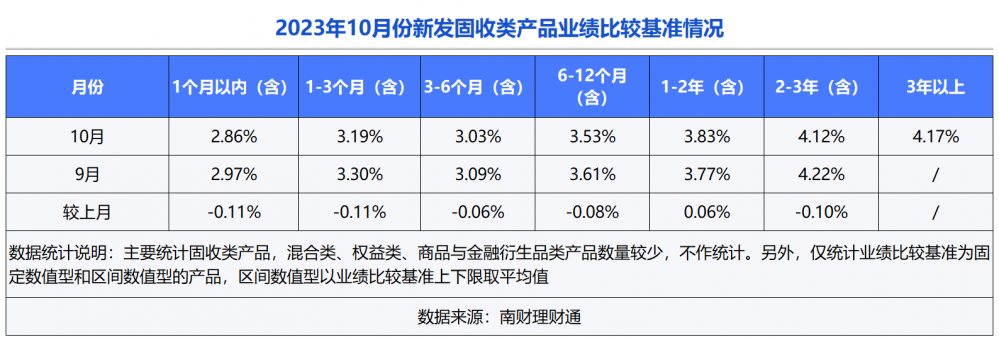

新品定价普遍下调,仅1-2年期定价环比微升

从整体情况看,10月新发固定收益类产品平均定价为3.48%,较9月份的3.54%微降6bps;新发混合类产品平均定价为4.08%,较9月份的4.41%下降了33bps。

具体到固收类产品上,除投资周期1-2年期限产品定价较9月份微升外,其余期限产品定价均有所降低。其中,1月以内产品和1-3月产品降幅较大,业绩基准较9月份下降了11bps。可以看出,理财公司在不断调降业绩基准降低客户预期。(仅核算业绩比较基准为固定报价和区间报价的理财产品)。

理财产品定价出现普遍下调,南财理财通课题组认为这与9月10月存款利率下调有直接关系。

9月份银行存款利率经历过一波全面下调,各类银行1年及以上期限存款利率均呈现出断崖式下跌,为今年最大单月跌幅,进入10月份之后,存款利率调整情况明显变少,但2年及以上期限存款平均利率继续下跌,但跌幅相较9月份明显收窄。

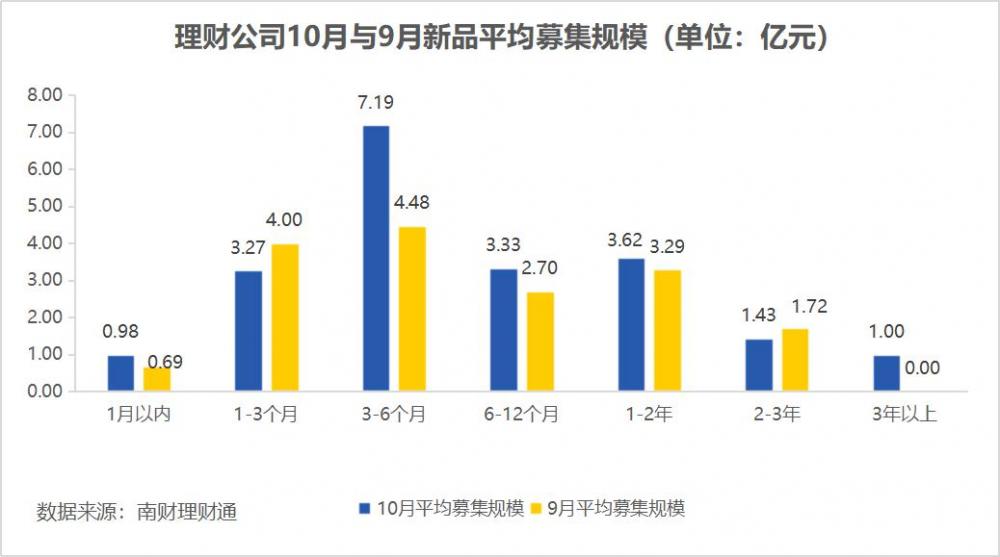

10月新品平均募集规模回温,信银理财包揽吸金榜冠亚军

从平均募集规模来看,10月理财公司单只理财产品月平均募集为4.08亿元,较9月份的3.13亿元增加了30.35%,募集规模明显回温。分投资周期看,投资周期为1-3个月和2-3年产品的平均募集规模有所下降,其中1-3月产品平均募集规模环比下降了18.25%。相比之下,3-6个月期限产品吸金规模大增,受投资者欢迎度较高,平均募集规模环比涨超60%,达到7.19亿元。

从10月理财产品吸金情况看,理财产品整体募集规模相对平稳,没有出现超50亿甚至是100亿的爆款产品。具体来看,有7家理财公司产品角逐榜单前十,信银理财产品包揽吸金榜冠亚军,两只产品为同系列的十四个月封闭式固收类产品,实际募集规模分别为37.3亿元和35.6亿元。浦银理财和交银理财同样各有两只产品进入前十,华夏理财、工银理财、农银理财和光大理财各有1只产品进入前十。值得注意的是,在前十的募集榜单中,工银理财和光大理财的上榜产品均为风险等级为一级的产品,且资产投向均为同业存单及存款,也侧面反映了该类产品颇受投资者欢迎。

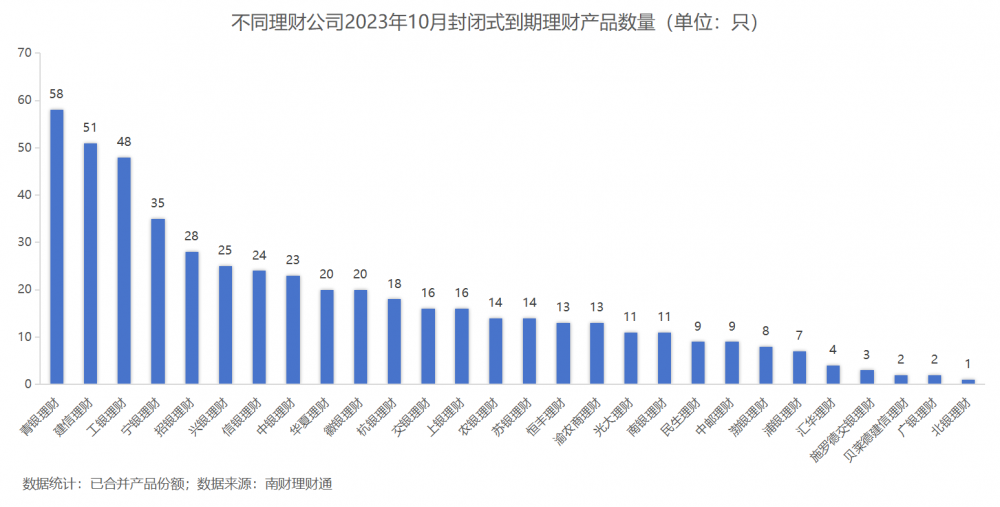

10月到期产品环比下降20%,理财公司到期产品压力减小

南财理财通数据显示,2023年10月共有28家理财公司合计503只(已合并产品份额,含私募)封闭式理财产品到期,环比9月份的628只降低了20%。具体来看,到期产品中固收类有471只,混合类有28只,权益类有4只,无商品及金融衍生品类产品到期。募集方式上,公募型产品占比86.88%,私募型产品占比13.12%。按机构来看,青银理财到期产品数量最多,为58只,建信理财次之,到期产品数量为51只,工银理财到期产品数量为48只。

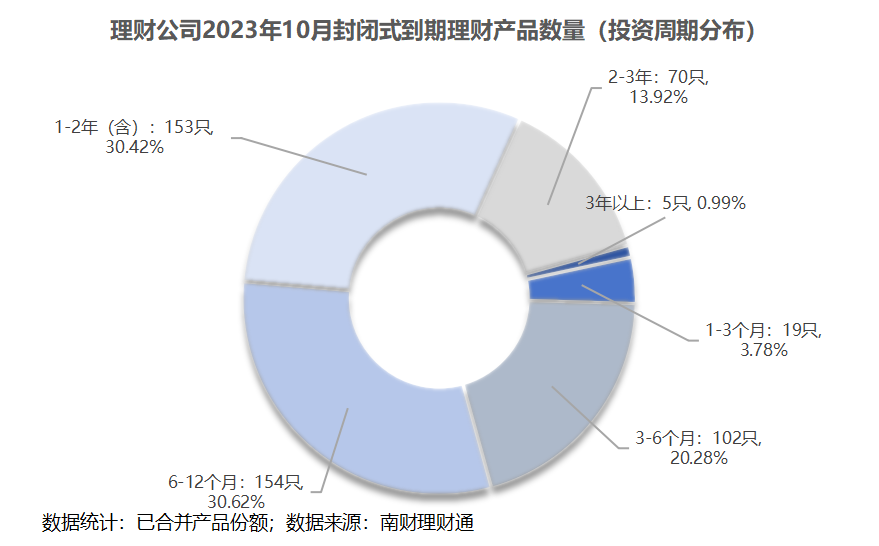

按投资周期看,到期产品的投资周期集中在6个月-2年之间,该投资期限产品占比60%,达到61.03%;投资周期为3-6个月的产品占比也超过20%,2-3年到期产品数量有70只;1-3月期限和3年以上期限到期产品数量较少。

10月到期品业绩达标情况:固收品达标率环比上升27%,3年期以上100%达标

因到期产品中挂钩型产品数量较少,课题组主要对固定报价型产品和区间报价型产品进行分析(区间报价型产品取业绩区间中枢作为比较基准)。

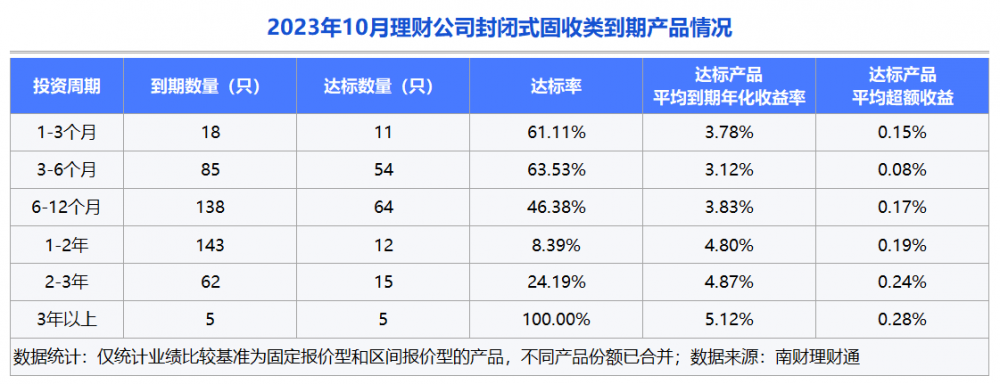

据南财理财通数据,在已披露到期净值的451只封闭式固收类到期产品(已合并产品份额)中,有161只产品成立以来年化收益超过业绩比较基准中枢,10月固收产品的业绩达标率为35.70%,环比9月份的28.08%有所提高,涨幅27.14%。

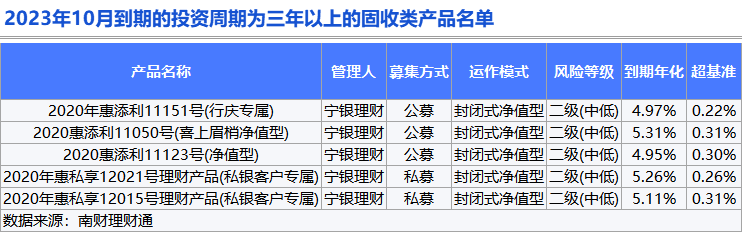

分投资周期看,不同投资周期产品达标率均有明显提升。5只3年以上到期的产品均达标,平均到期年化收益率超过5%,达到5.12%,平均超额收益也达到0.28%,实现100%达标。

1-3个月和3-6个月的短期限产品达标率也均超过60%,尤其是1-3月期限达标产品平均到期年化收益率超过3.5%,达到3.78%。6-12个月期限到期产品较多,有138只,达标产品不到一半,占比46.38%。1-2年期限到期产品数量最多,但产品达标率最低,仅为个位数,产品达标率堪忧。

南财理财通课题组认为,1-2年期限产品达标率低受到资产表现、理财公司的投资管理能力、产品业绩基准定价等多方面影响。在资产业绩下降、产品达标压力大的情况下,短期来看理财公司可以调降产品业绩基准降低客户预期,牺牲一部分的产品定价优势,提高产品达标率;长期来看理财公司还是应增强多资产多策略能力。

6个月-2年期存续产品占比过半,R2产品占比超过六成

据南财理财通数据,截至2023年10月31日,30家理财公司共有存续理财产品16,889只(以产品登记编码为准,含私募产品,剔除未成立产品)。投资性质上,固定收益类产品占比87.6%,混合类产品占比9.62%,权益类产品占比1.13%,商品及金融衍生品类产品占比1.65%。

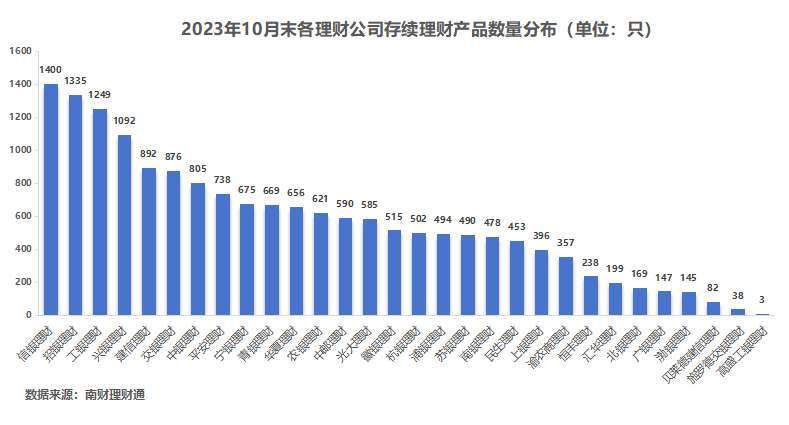

按发行机构来看,信银理财、招银理财和工银理财的存续产品数量包揽前三,分别为1,400只、1,335只和1,249只,依次占发行总量的8.29%、7.9%和7.4%。

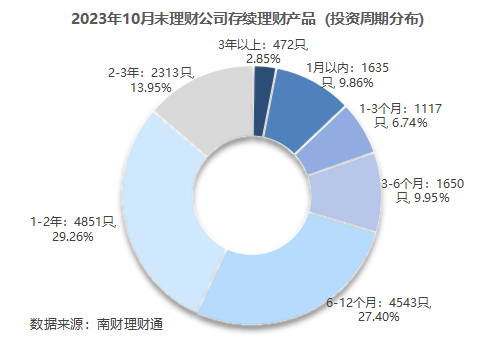

从投资周期来看,10月末存续产品投资周期仍集中在6-12个月(含)和1-2年(含),占比分别为27.4%和29.26%。投资周期为2-3年(含)的存续产品占比为13.95%,投资周期为3-6个月(含)和1月以内的存续产品数量占比相对接近,分别为9.95%和9.86%,其余投资周期存续产品占比较小。

综合来看,6个月-2年期产品占比过半。

从产品募集方式来看,84.96%的存续产品为公募,15.04%的产品为私募。

从存续产品风险等级来看,6.8%的产品风险等级为一级(低风险),64.74%的产品风险等级为二级(中低风险),占比超过六成,三级(中风险)产品占比25.5%,四级(中高风险)产品占比0.91%,五级(高风险)产品占比2.04%。

固收类理财10月回归正收益,混合及权益理财当月跌势扩大

南财理财通数据显示,截至10月31日,固定收益类和混合类公募产品今年以来平均净值增长率录得正收益,分别为2.63%和0.67%;权益类和商品及金融衍生品类公募产品今年以来平均净值增长率为负,为-10.36%和-0.6%。本月固定收益类平均净值增长情况良好,不仅“收复”了9月的跌幅,还较今年以来至8月底上涨0.06%。权益类理财、混合类理财和商品及金融衍生品类理财10月末单月均展现下跌情况,商品及衍生品今年以来平均净值增长率由上月的2.09%降至本月-0.6%。最大回撤方面,固收类产品回撤幅度最小,为0.43%,权益类产品平均回撤幅度最大,平均最大回撤达到18.29%;混合类理财今年以来至10月末平均最大回撤为2.44%;商品及金融衍生品平均最大回撤为12.09%,仅次于权益类理财。

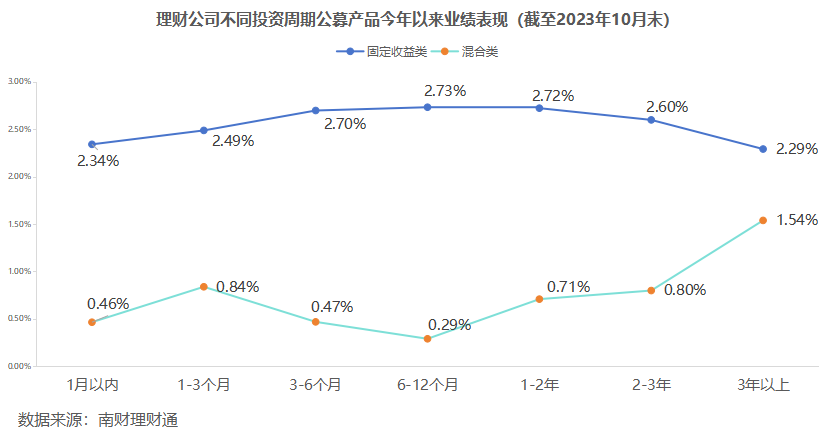

分投资周期看,截至10月31日,在固定收益类理财方面,除二年以上投资周期产品今年以来平均净值增长率下跌外,跌幅最大的为三年以上投资周期产品;其余投资周期的固收类公募产品平均净值增长率均有上涨,其中涨幅最大的为投资周期一月以内的产品。南财课题组进一步分析固收类公募产品今年以来净值增长的绝对值,我们发现6-12个月期限的产品平均收益率依旧最高,为2.73%,其次为1-2年投资周期的产品(2.72%)。混合类产品中,投资周期为3年以上产品今年以来平均净值增长率最高,为1.54%,在所有期限中较为稳健;投资周期为1-3个月(含)和2-3年(含)的混合类产品今年10个月收益率平均值分别为0.84%和0.8%。由此可见,在固定收益类理财中,投资周期在3个月-2年(含)的产品有较高的性价比;在混合类产品方面,投资周期在2年以上的产品会有较好性价比。

固收今年来平均净值增长率为2.63%,但马太效应显著

据南财理财通数据,截至10月31日,理财公司固收类公募产品今年以来平均净值增长率为2.63%,较上月增长8个基点。渝农商理财、华夏理财和徽银理财今年以来平均净值增长率依次为3.78%、3.62%和3.56%。

南银理财和苏银理财也有不错表现,今年以来平均净值增长率分别为3.24%和3.17%.

南财理财通课题组发现,虽然理财公司整体平均收益有所上涨,但机构间平均净值增长率极值扩大,排名最低的理财公司与排名最高的理财公司平均收益之差达3.11%,马太效应显著。

| 正加财富网内容推荐 | ||

| OK交易所下载 | USDT钱包下载 | 比特币平台下载 |

| 新手交易教程 | 平台提币指南 | 挖矿方法讲解 |