全面注册制时代,对信披资料进行把关核验的律师、审计师等资本市场中介的重要性提升,定价话语权也大大增强。近两年,法律费用和审计费在IPO总发行费用中的占比分别达到6.16%和11.5%,较十年前将近翻番。

这两类机构的集中度也在提升:收入份额Top10的律所收获了全市场71.9%的法律费用,Top10的审计机构占据了85.6%的市场份额,较十年前提升了近20个百分点,强者恒强格局凸显。

作者:新财富 刘鲜花

全面注册制改革下,券商、律师事务所、会计师事务所等中介机构的执业责任被压实。作为信息披露资料核查验证和专业把关环节的“关键先生”,其在资本市场尤其是IPO中的角色也愈发重要。

为推动中介机构主动归位尽责,市场呼吁建立科学的评价机制,帮助行业树立标杆、凝聚共识。2023年9月19日,,对A股市场执业的券商保荐代表人、律师、会计师等主要中介机构的关键岗位人员进行市场化和职业化的综合评估,旨在打造具有广泛认可度和公信力的本土资本市场中介机构评价体系。

为进一步以此次评选为契机,促进相关中介机构切实履行职责、增强业务能力,全景网联合新财富对各细分领域的业务发展格局和演进趋势进行了全面梳理与深度解析,以助力从业者把握方向,推动注册制平稳运行。

01、IPO发行:

律师费用较十年前翻了十余倍

先来看律师事务所的情况,其重要性从市场的扩张可见一斑。

伴随全面注册制落地,A股市场IPO速度加快。2022年及2023年1-10月(以下简称“近两年”),京沪深三大交易所的IPO公司共有703家,仅2022年就有428家,处于历史高位。

IPO业务的增加,也带动了律师事务所业务的大幅增长。新财富统计发现,2014年,A股IPO发行的律师费用总额为2.38亿元,到2021年已达26.1亿元,2022年虽有所回落,也达到23.4亿元,是2014年的十倍左右(图1)。

图1:近十年,IPO发行的律师费用总额

数据来源:Wind,新财富整理

注:2023年为截至到10月31日的数据

进一步考察近两年的数据,703家IPO新股发行所需的律师费用总计为39.76亿元,这些费用由69家律师事务所分享。而在2012年,仅有40家律师事务所参与IPO发行业务。由此可见,IPO发行人律师的队伍也在逐步壮大。

●头部效应显著:领先律所的市场份额扩大

虽然参与IPO发行的律所增多,但市场集中度进一步提升,领先律所的份额呈扩大之势。

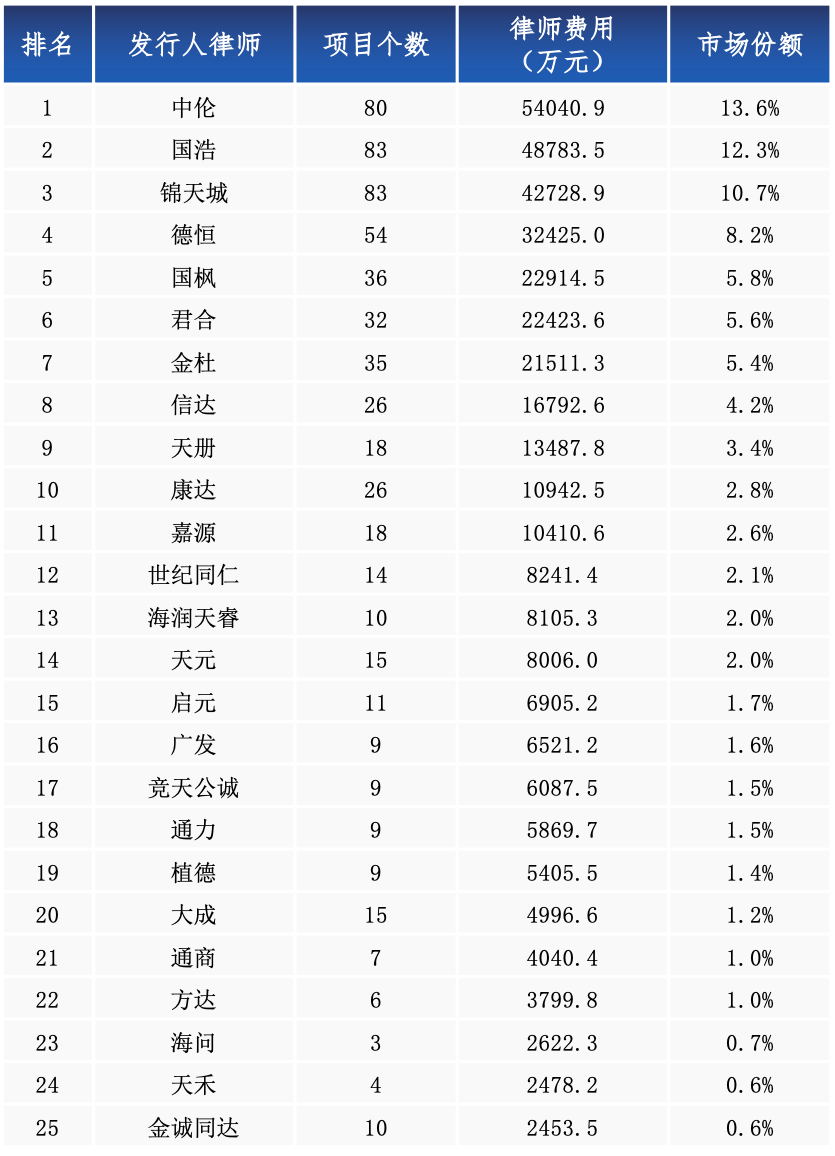

若以各律所近两年从IPO业务中获取的法律费用为依据,可以清晰观察到这一格局。收入位居Top25的IPO发行人律所,获取的律师费总计达到37.2亿元,占据的市场份额高达93.6%;Top10律所的市场份额达到了71.9%,较十年前提升了近6个百分点,头部效应显著。

其中,中伦律师事务所的市场份额位列第一,近两年共有80个IPO项目,赚取的律师费用达到5.4亿元,市场份额达到13.6%;国浩位列第二,收获83个IPO发行项目和4.88亿元律师费用,市场份额达到12.3%;锦天城紧随其后,市场份额也达到10.7%,获得了83个IPO发行项目和4.27亿元的律师费用。

德恒的市场份额位列第四,收获了54个IPO项目和3.24亿元的律师费用,市场份额达到8.2%。国枫、君合、金杜的市场份额大致相当,在5.5%左右,收获的IPO项目均超30个,律师费用均约为2.2亿元。

信达、天册、康达三大律所也进入前十,市场份额分别为4.2%、3.4%和2.8%。信达和康达均收获了26个IPO项目,天册收获了18个。它们获得的律师费用均超过了1亿元,其中,信达为1.68亿元。此外,市场份额位列第11位的嘉源律所收获的IPO发行律师费也超过了1亿元。

世纪同仁、海润天睿、天元三大律所的市场份额在2%左右,近两年获得的律师费用均超过了8000万元。其余律师的市场份额则均在2%以下(表1)。

表1:近两年IPO发行人律所市场份额Top25

数据来源:Wind,新财富整理

(市场份额=该所律师费用/A股IPO总律师费用)

● 十年间,IPO发行律所格局大变

相较十年前,Top25律师格局已然大变,特别是前十,排名几乎重置。

究其原因,近年,A股市场扩容加速,IPO发行业务增多,也带动了律所格局的洗牌。

其中,中伦的市场份额大幅提升。在2012年,其以6.71%的市场份额位列第五,如今已居榜首,市场份额也提升了近7个百分点,2022年收获的IPO发行律师费用为3.3亿元,更是十年前的20倍。

国浩的市场份额也提升了近2个百分点,其在2012年以10.9%的份额位居第一,如今虽然排名在中伦之后,但市场份额、项目数和律师费用均有所提升。

锦天城也进步居前。2012年,锦天城的市场份额排在第13位,仅为2.25%,如今其已跃居第三,市场份额达到10.7%,大幅提升了超8个百分点,2022年收获的IPO发行律师费用也从十年前的555万元提升至2.5亿元。

德恒、君合的市场份额较十年前也分别提升了3.7%和1.9%,天册也提升了2.2%,从十年前排名第21到如今进入市场份额前十。此外,信达、海润天睿、天元、植德等律所也进步明显。

不过,国枫、金杜、嘉源、大成等律所的市场份额较十年前有不同程度的下滑,其中,国枫下滑了超5个百分点,金杜也下降了4.5个百分点。

值得一提的是,新股IPO格局的变化,使得更多律所把业务重心向科创板和北交所项目扩展。

从近两年各板块上市的新股来看,创业板数量最多,达到了252家,共贡献了15.7亿元的律师发行费用;科创板居第二,有187家IPO公司,共贡献了13.3亿元的法律费用。

其中,国浩、中伦、锦天城三大律所的创业板IPO项目和收入均位居前三,分别收获2.6亿元、2.2亿元和1.5亿元的律师费用;在科创板上,中伦和锦天城的IPO项目和收入擒获前两名,分别收获1.9亿元和1.4亿元的律师费用;在北交所业务上,国浩、锦天城的项目数也超过20个,收获的律师费用均超过4000万元。由此,中伦、锦天城的市场份额提升迅速,闯进IPO律师费用前三甲。

02、定价话语权提升:

法律费用占比提升至6.16%

近两年,A股703个IPO项目的发行费用总计为645.4亿元,占上市公司募资总额9189.9亿元的比例为7%。

在IPO发行费用中,投行的承销及保荐费所占的比例最大,达到了77.6%,近两年的费用为500.7亿元;审计及验资费为74亿元,占比为11.5%;信息披露费为26亿元,占比仅为4%;律师费用则为39.76亿元,占比为6.16%。

虽然与动辄数千万乃至上亿元的投行承销费相比,律师费用差距悬殊,不过,相较2012年,IPO发行的律师费用占发行费用的比例仅为3.65%,这一比例在过去十年间已提升了2.5个百分点。

赚钱效应的提升,折射出发行人律所在定价上的话语权提升。当然,这背后也有责任和要求的增加。有律师表示,随着注册制的推行,证券律师的责任和压力越来越大,尽职调查需要穿透多层,复查核查范围增多,审核把关和信息披露的责任更多落在中介机构身上,惩戒制度也越来越严。可以说,责任和压力,也与费用的增长同步。

再来看项目的平均费用。近两年,各律所在所有IPO项目上的平均收费为565.5万元,是2012年166万元均值的3.4倍,大幅上涨。

从Top25律所的IPO发行项目数和律师费用来看,虽然大成和金诚同达服务的项目数分别达到14个和10个,但它们收获的律师费用却不足5000万元,低于Top25律所的平均水平。特别是金诚同达律所,其每个IPO项目的律师费用为245.4万元。

在Top25律所中,海问、海润天睿每单业务的平均费用分别达到874.1万元和810.5万元;君合、天册、广发三大律所平均每单业务的费用也超过700万元。IPO发行市场份额位列第一的中伦,每单业务的收费也能达到675.5万元。不过,大成、金诚同达、康达三大律所每单业务的平均收费显著低于行业平均水平,分别为333.1万元、420.9万元和245.4万元(图2)。

图2:市场份额Top25律所每单IPO业务的平均收费(单位:万元)

数据来源:Wind,新财富整理

由此可以看到,各律所的费率参差不齐。其原因,固然可能与定价话语权有关,同时,在IPO加速扩容的近几年,发行人律师为了抢夺市场份额,或会在价格上做出一定牺牲。近两年,有65个IPO发行项目的法律费用超过1000万元,也有23个IPO项目的法律费用不足100万元,费用相差高达数十倍。

从法律费/发行费的比例来看,近两年这一费率最高的十个项目均超过了15%,且以北交所项目居多,达到7个。虽然这十个项目的法律费用在200-350万元之间,不足703家IPO项目565.5万元的平均水平,但费率高于A股市场平均水平。在近两年146个北交所IPO项目中,虽然法律费用的平均值为191万元,但费率的平均值为9.4%,高于A股整体水平的6.16%。这或许因为北交所的发行费用水平整体不高,平均发行费用约为2100万元,因此,法律费用的占比得到提升。在这十大项目中,国浩作为发行人律所承办了4个项目,锦天城、国枫和君合也分别有1个项目。

而在费率最低的十个IPO发行项目中,有7个科创板和3个创业板项目,其费率均不足2%。科创板整体的发行费用比较高,平均值达到1.3亿元,不过,在振华风光(688439)这个项目中,虽然发行费用达到8957.64万元,但法律费用仅为67.92万元,占比仅为0.8%;燕东微(688172)发行的法律费用为132.08万元,占近2亿元发行费的比例仅为0.7%(表2)。对此,也有人担忧,律师费占发行费的比例过低,为了抢夺市场份额而收取“白菜价”律师费,是否会影响律所的尽职调查执行。

表2:近两年,律师费用/发行费最高和最低的十大项目

数据来源:Wind,新财富统计

律师作为IPO上市中介的三驾马车之一,担负着证券业务服务与市场秩序维护的重任,其尽职调查并出具专业报告书和法律服务,对于IPO项目至关重要,被称为“市场的守门人”。IPO中遇到的法律问题通常比较综合,对律师的职业素养也是一种挑战,企业需要律师的协助配合,才能顺利完成IPO上市工作。

03、IPO审计机构集中度提升:

Top10的市场份额超八成

再来看会计师事务所的情况。近两年IPO的703家公司,累计缴纳的审计费用为74亿元,占645.4亿元总发行费用的比例为11.5%;在2012年,这一比例为5.9%。十年后,审计费用占发行费用的比例将近翻了一番。

审计费和律师费在IPO发行费用中的比例均呈上升趋势,表明这两大类机构在IPO发行中的重要性及话语权进一步提升。

34家审计机构分享了近两年A股的IPO审计费用,每个项目的平均审计费用为1052.5万元。若以审计费用收入为考察依据,审计机构的集中度也进一步提升。费用总额Top20的审计机构,占据了全市场97.5%的份额,Top10的机构占据了85.6%的份额。相较于十年前,Top20机构的市场份额提升了10个百分点,Top10机构的份额则提升了20个百分点,强者恒强的格局进一步凸显。

近两年,Top10审计机构中,天健的市场份额最大,其以142个IPO发行项目及18.6亿元的审计费用位列第一,市场份额达到了25.1%,成为A股IPO审计业务中的最大赢家。

容诚和立信收获的审计费用也分别达到9.8亿元和9.5亿元,市场份额分别为13.3%和12.8%。大华以64个IPO项目位列第4,收获的审计费用达到6.45亿元,市场份额为8.7%。天职国际和中汇分列第5和第6,分别收获5.1亿元和4.77亿元的审计费用,市场份额分别为6.9%和6.4%(表3)。

表3:近两年,IPO审计机构市场份额Top10

数据来源:Wind,新财富统计(市场份额=该所审计费用/A股总审计费用)

四大会计事务所之中,安永华明和毕马威华振进入了Top10,分别收获20个和10个IPO项目,审计费用分别为2.6亿元和1.7亿元,市场份额分别达到3.5%和2.3%;普华永道中天和德勤华永未进入Top10,它们分别收获2.2%和0.5%的市场份额,有11个和3个IPO发行项目。由此可以看到,“四大”在IPO发行业务中的参与度并不高,相较10年前有所降低。

从每单IPO发行业务的收费来看,“四大”的收费均处于前列,毕马威华振的每单平均收费达到了1711.1万元,安永华明也达到了1309.3万元,普华永道中天和德勤华永的平均每单收费也分别达到1459.1万元和1134万元,显著高于平均水平。

曾经在国内大项目审计业务占据鳌头的“四大”,市场份额有所降低,或与IPO发行人的变化有关。由于大型企业基本实现上市,这些年,科创板设立、北交所开市,借助资本市场发展壮大的主要是众多中小企业,其融资费用总额有限,收费相对较高的“四大”在竞争中或不占优势。

中资会计所虽然在IPO审计业务中的份额不断扩大,但大项目和高额审计费依旧来自于四大。近两年,IPO发行审计费用最高的项目是中国海油(600938),其由安永华明作为审计机构,审计及验资费达到7016.46万元,占发行费用的比例达到了35%;位列第二的是阿特斯(688472),由毕马威华振作为审计机构,审计及验资费达到5390万元;中国移动(600941)的审计费位列第三,为4136万元,由普华永道中天作为审计机构。

同时,有实力的本土中介,如天健、容诚等机构的每单平均收费也已分别达到1306.7万元和1214.9万元,相较10年前显著增长。

注册制以信息披露为核心,财务信息的质量是信息披露的基石。有会计师表示,持续提升注册会计师的审计质量,是保证财务信息质量的重要手段,坚持高质量的审计工作是对全面注册制最大的支持,注册会计师行业应牢记审计初心,坚持将审计业务作为执业核心,坚持将审计质量作为执业生命线,有效回应市场投资者和监管层的期待和要求。

04、并购交易中分一杯羹

注册制背景下,IPO发行的常态化打破了上市平台的稀缺性,上市公司并购重组也回归产业逻辑。企业在并购中,少不了律所的法律咨询服务和会计所的审计服务,二者在A股并购交易中也分得一杯羹。

近两年(2022年至2023年10月31日),律师事务所共参与了A股261宗并购交易,交易金额总计达7350.5亿元。

据Wind统计,各家律所中,嘉源以14宗并购交易、1303亿元的交易金额,收获17.73%的市场份额,位居榜首;金杜和方达位居第二和第三,分别有17和7宗并购交易。

虽然并购交易中的律师市场份额和IPO业务中的排名不尽相同,但国浩、中伦、锦天城、德恒等IPO业务居前的律所也进入并购交易前十名单(表4)。

表4:近两年,A股并购交易金额居前的律师事务所

数据来源:Wind,新财富统计(市场份额=该所交易金额/全市场交易金额)

近两年,会计师事务所共参与了A股327宗并购交易,涉及交易金额达1.5万亿元。其中,大华参与的并购交易金额达1910.11亿元,并购数量达到212项,以12.6%的市场份额排名第一;信永中和、天职国际分别以9.75%和8.64的市场份额位列第二、三;天健和大信也分别有8.24%和7.53%的市场份额(表5)。

表5:近两年,A股并购交易金额居前的会计所事务所

数据来源:Wind,新财富整理

05、“申报即担责”:

压实中介机构“看门人”职责

注册制是中国股票发行制度改革的“关键一跃”。从2018年在科创板试点,到2023年全面铺开,注册制实施已达5年。5年来,资本市场透明度得到提升。这种提升,来自于资本市场基础制度全面加强,来自于审核注册全过程公开,来自于覆盖事前事中事后全链条的监管,促使企业充分披露信息、压实中介机构“看门人”责任。

中介机构勤勉尽责,把好发行上市第一关,是注册制改革的底层逻辑。注册制下,中介机构的责任更重了。

对于企业而言,需要中介机构提供专业服务来保证流程规范,推动上市融资顺利完成;对于投资者而言,需要中介机构把关披露信息,来辨析上市公司“可投性”、研判投资标的价值;对于监管而言,需要中介机构充分发挥“看门人”作用,协助维护公开公平公正的市场秩序。这些都要求,中介机构运用专业知识和经验,充分了解发行人的经营情况和风险,对注册申请文件和信息披露资料进行审慎核查。

然而,资本市场上,也存在欺诈发行、财务造假的毒瘤,甚至有个别企业、中介机构与相关方串通,全流程全要素造假,形成造假“生态链”。因此,注册制改革中,“申报即担责”原则、“审慎核查”要求、现场督导对象扩容等诸多变化引发市场关注。

围绕构建良性市场秩序和生态塑造,证监会也对违法违规行为“零容忍”。2023年4月,证监会对科创板首批欺诈发行公司泽达易盛、紫晶存储及相关责任人作出行政处罚、市场禁入的决定,对涉嫌犯罪的当事人移送公安机关处理,对所涉的中介机构开展“一案双查”。在泽达易盛案中,东兴证券、天健会计师事务所、北京市康达律师事务所等机构因涉嫌未勤勉尽责,已被证监会立案。在紫晶存储案中,证监会对中信建投、容诚会计师事务所、致同会计师事务所、广东恒益律师事务所等机构启动了相关调查。

全面注册制时代,一方面要求证券公司、会计师事务所、律师事务所等中介机构作为保障资本市场高质量发展的重要力量,严格遵守法律法规和职业道德要求,勤勉尽责、诚实守信、廉洁自律、公平竞争,自觉营造和维护风清气正的企业文化与行业文化,珍视行业声誉;另一方面,也呼唤第三方平台以专业的评价体系、市场化的方式,遴选标杆,敦促后进,助力行业完善约束与激励机制,促进中介机构归位尽责。

全景网举办的“资本市场年度卓越执业英才评选”,正应此期待而生。这一活动通过科学客观的评价体系,打造中国本土第一个针对资本市场IPO中介服务机构关键岗位人员的市场化评价机制,无疑有助于推动中介机构提升专业能力,推动资本市场健康稳定发展。

只有上市公司、中介机构、投资机构、监管部门等各方归位尽责,资本市场才能有效发挥枢纽功能,更好地服务实体经济,服务中国式现代化大局。

| 正加财富网内容推荐 | ||

| OK交易所下载 | USDT钱包下载 | 比特币平台下载 |

| 新手交易教程 | 平台提币指南 | 挖矿方法讲解 |