作为下一代金融基础设施,经过几年的发展,DeFi已经完成了基础交易和贷款的创新和应用。最早的DeFi协议之一Makerdao在7月底正式宣布了完全的去中心化。创始人Rune克里斯坦森将离开Maker基金会,基金会将在未来几个月正式解散。

DeFi的创新越来越困难,但人们仍然需要一个安全、高效、低成本的区块链平台。每个平台都应该吸引用户和资金来建立一个完美的生态。大多数区块链协议也愿意通过投票在其他链上扩展生态。

Uniswap

Uniswap可能是forks中最流行的DeFi协议。任何专注于应用程序的火币交易所公共公链都离不开交易的基本需求,但Uniswap的创新和品牌为其筑起了护城河。

除以太坊主网外,Uniswap于7月份正式部署在以太坊扩展方案优化主网上,但仍不完善。测试程序集有限,无法自由加载,数据可能无法准确显示。此前,在6月份,Uniswap还表示,在投票后,它已被部署在另一个扩容计划Arbitrium上。

目前,Uniswap V3凭借Uniswap V2一半的锁定量获得了V2三倍的交易量。由此可见,Uniswap V3比Uniswap v2具有更好的发展前景。为了完成从V2版到V3版的过渡,7月17日,llama创始人shreyas Hariharan在Uniswap社区提出了Uniswap流动性计划(ULP)的0.1版,并提议进一步分发165万uni代币,以刺激Uniswap V3的流动性。

Aave

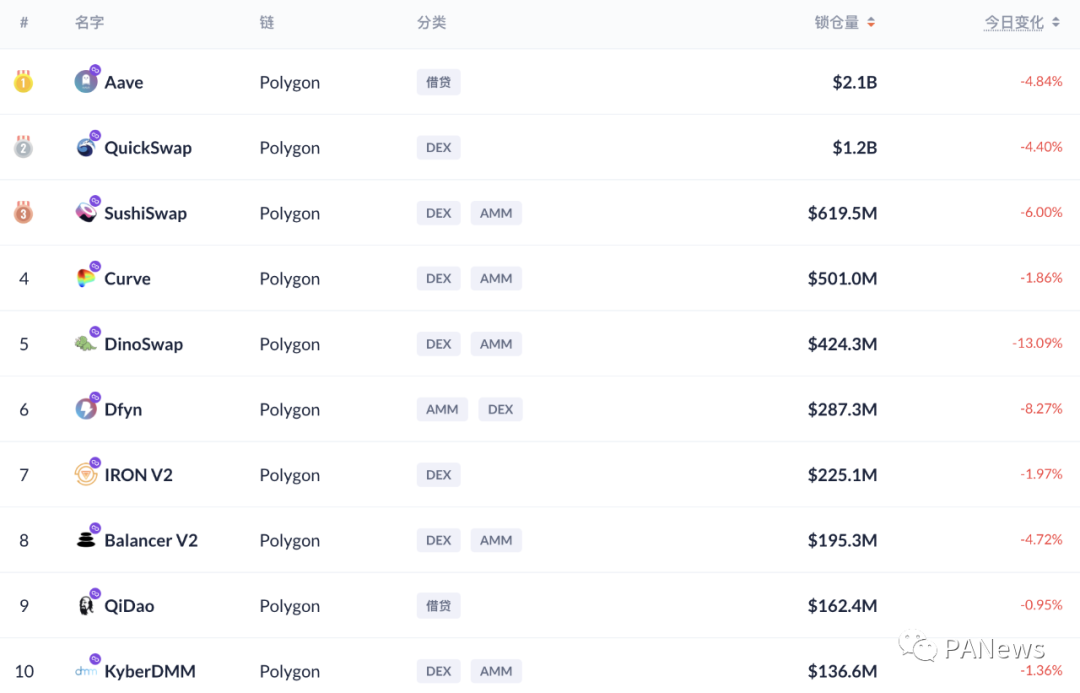

AAVE扩展到POLOGAN后,成为POLOGAN中数量最多的DeFi协议。在polygon的贷款协议中,AAVE的锁定量是排名第二的奇道的十倍多,奇道通过makerdao等抵押资产产生稳定币,而这些资产与AAVE不属于同一细分市场。

MakerDAO

虽然makerdao没有在其他公链重新启动同一项目,但Dai已作为最重要的资产之一广泛应用于其他公链。

Makerdao也在考虑自己的多链战略。核心部门成员Derek在5月底的论坛上发表了一篇文章“makerdao的多链战略和路线图”,其中提到了几个可以扩展makerdao生态系统的方案:在Rollups和侧链上提供廉价的Dai访问;允许使用这些链条上的任何抵押品直接在L2和其他链条上铸造Dai;Cast Dai为快速提款桥提供几乎无限的流动性;使用其他链的本地抵押品进行铸造。

Makerdao的Dai bridge on optimization上个月也成功推出,它可以降低交易费用并实现几乎实时的交易,但优化退出仍需要一周时间。

Compound

该Compound选择了一个新的方案,并准备推出基于基质的Compound链。Comp仍被用作治理代币,并计划通过借贷发行类似于Dai的本地记账单位代币现金。复合链允许不同链的价值跨链桥接,其上的资产余额可以发送到其他链。例如,用户可以将ETH存入以太坊,作为复合链其他链的抵押品。这可以解决以太坊网络的高天然气成本,并且不能支持非以太坊资产的限制。

Sushiswap

Sushiswap是Uniswap最成功的分支项目,多链生态是Sushiswap成功的秘诀之一。除了以太坊之外,sushiswap还通过polygon、fantom、okex、xdai和avalanche等9家公链在线。metamask钱包配置只需通过官方网站点击一次即可完成。在相当长的一段时间里,POLOGAN上的掉期与quickswap具有相同的锁定量和交易量。尽管quickswap已经打开了这个缺口,但POLOGAN上的锁定体积也仅次于AAVE和quickswap。

Curve

作为最大的稳定币兑换协议,该协议也已部署到polygon。curve的分叉版本Ellipse也已部署到BSC,并已成为BSC锁库容量的第三大协议,仅次于pancakeswap和Venus。虽然Elliss不是curve的官方版本,但Elliss的一些治理代币将分发给curve中的vecrv持有人。

让我们看一下与DEFI相关的数据。

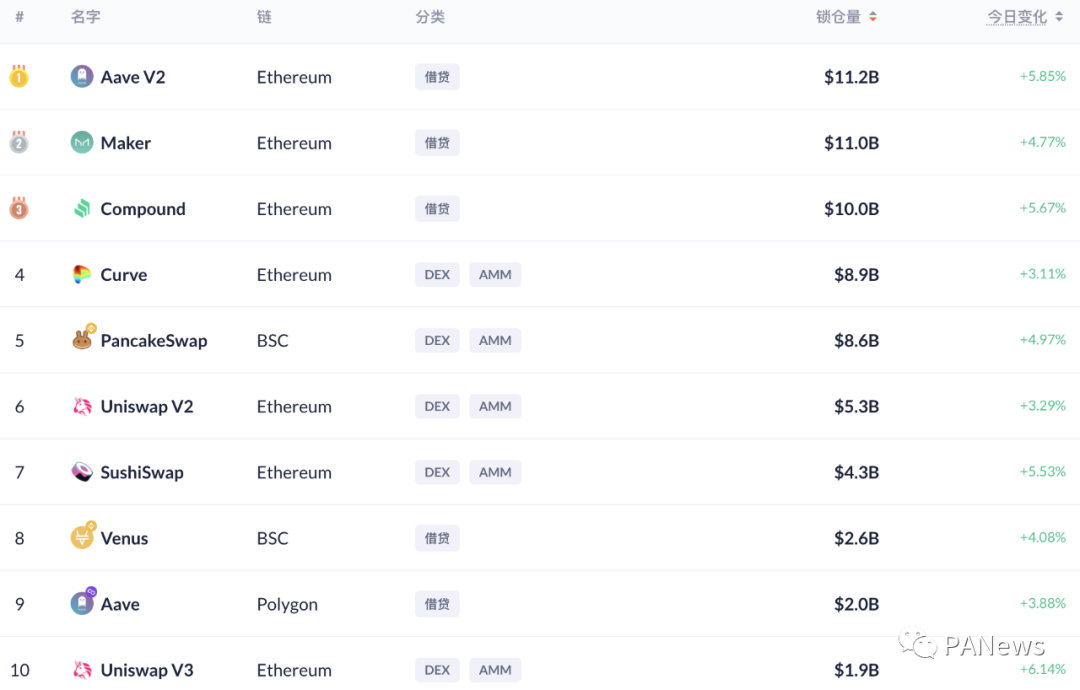

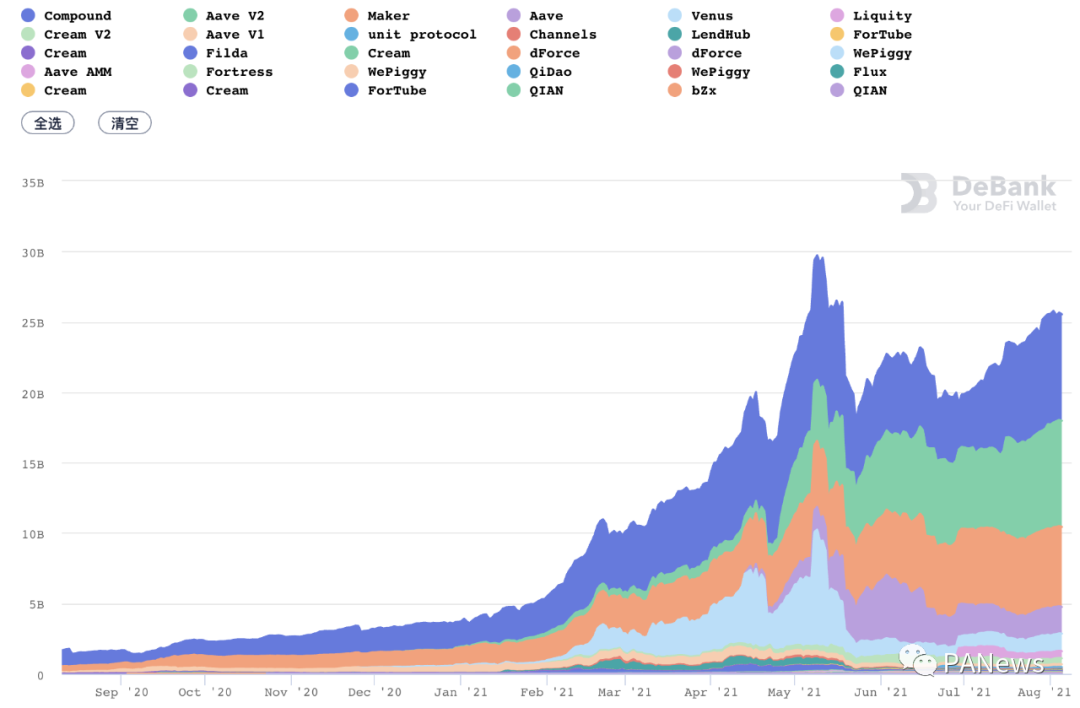

根据debank的数据,7月份,以太坊、BSC、heco、xdai、polygon和fantom的总锁定量从800亿美元增至901亿美元,增长12.6%;净锁定量从616亿美元增至683亿美元,增长10.9%。

就单个项目而言,截至8月5日,贷款领头羊AAVE V2、创客和复合物的锁定量较上月基本增加50%,均超过100亿美元,而curve的锁定量基本保持不变。部分原因可能是贷款协议中的抵押品主要是ETH、wbtc和其他风险资产。随着市场的复苏,这些资产本身也大幅升值。该曲线主要是一种稳定币,只有少量BTC、ETH和其他资产。

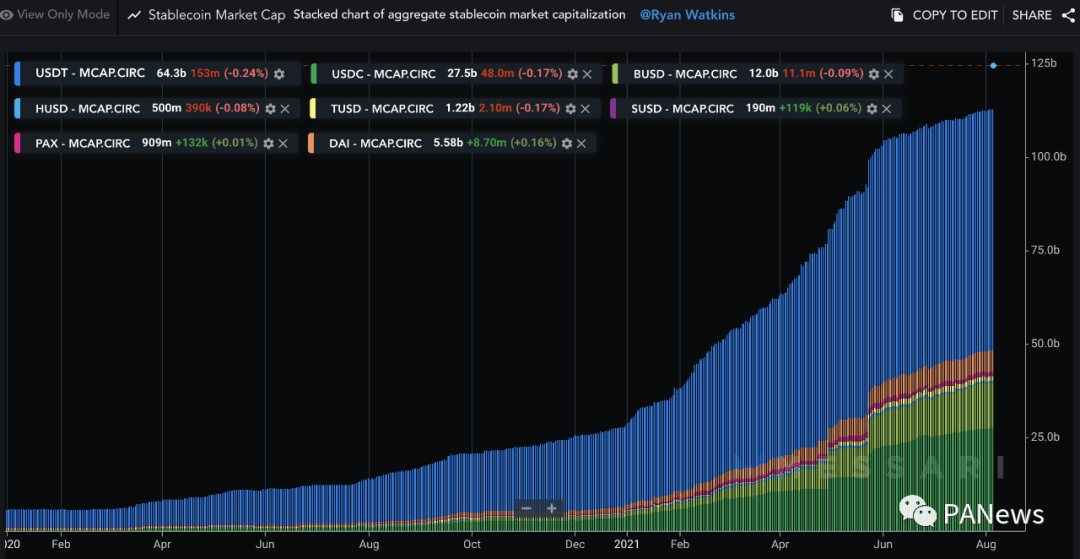

根据MESARI@Ryan Watkins的统计,截至7月31日,主要稳定流通市场价值已达到1123亿美元,比上月增长4%。分别为643亿美元、273亿美元、123亿美元、55.1亿美元、12.6亿美元、9.27亿美元、5.52亿美元和1.93亿美元。在市值超过10亿美元的稳定币中,usdt、usdc和Dai的流通增长放缓。本月Busd仍增长21.8%,而tusd的流通量下降了16%。

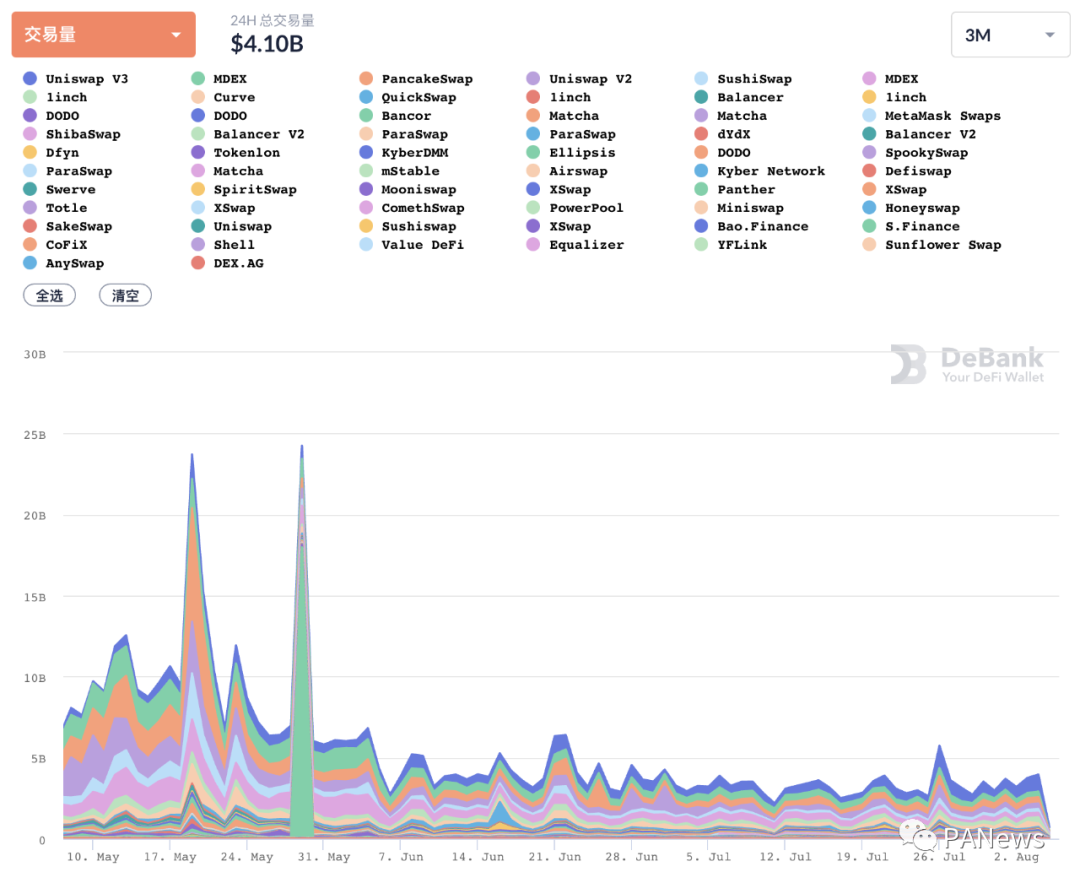

去中心化交易所(DEX)的整体交易量变化不大,每日交易量约为32亿美元,但每个DEX的交易量都发生了变化。发布三个月后,Uniswap V3稳居交易量榜首,交易量占比不断上升。目前已占全部DEX交易量的1/4,流动性仍呈上升趋势。与此同时,Uniswap V2的流动性和交易量正在下降,用户正在向v3迁移。如果Uniswap V3推出另一项流动性挖矿计划,预计将有更多资金迅速完成迁移。

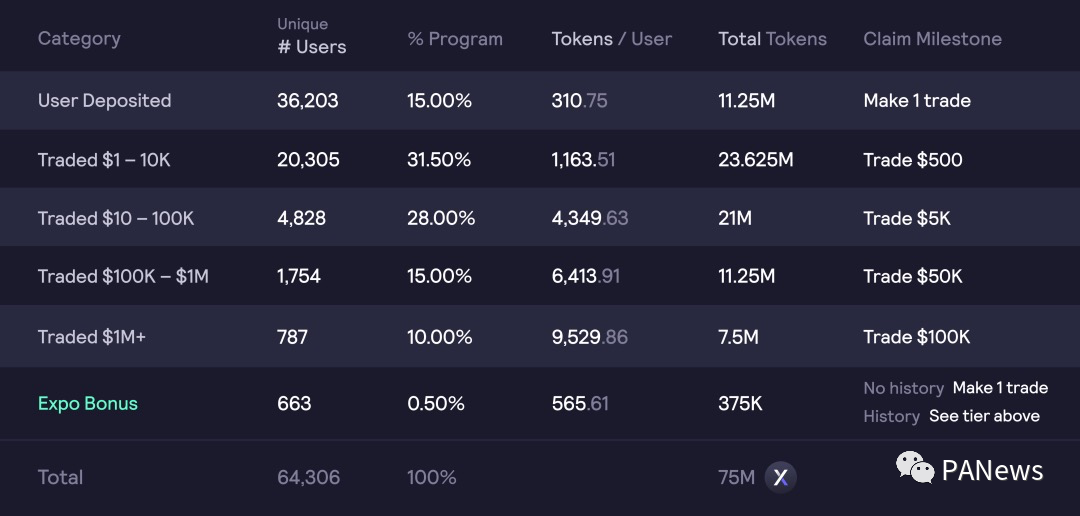

随着dydx治理代币的推出,dydx的交易量可能会大大提高。根据debank的合同数据,在宣布推出governance token之前,dydx每天的合同互动数量约为400,互动用户数量约为200。该数据与dydx的估值不符。这也是衍生品交易所面临的一个普遍问题,即用户数量非常少,如mcdex和永续,他们的数据并不乐观。衍生品交易所的账户通常与用户的钱包余额不一致,需要单独的一步存款流程,这降低了协议的互操作性,需要培养用户习惯。

Dydx将向早期用户分发7.5%的硬币作为回溯奖励。一部分目的是奖励用户,增强社区共识,另一部分目的是让用户进行交易。包括最低档位奖励,所有用户必须完成任务并在至少一次交易后收到奖励。他们获得的奖励代币越多,他们需要的交易量就越大。尽管交易成本相对于空投的价值并不高,但它可以增加活跃用户。同时,dydx还开启了交易挖矿,dydx代币将根据手续费和平均持仓量发行。在加入代币奖励后,dydx每天的合同互动数量增加到约2000,互动用户数量增加到约1500。

截至7月底,去中心化化贷款平台的借款总额为255亿美元,比一个月前增长28.8%。本月,该公司的总借款额从37亿美元增至78亿美元。就价值和百分比而言,复合贷款协议在主要贷款协议中的增幅最大,使其再次成为借贷量最大的去中心化贷款协议。

一些基于基础协议的DeFi聚合器也发挥着重要作用,甚至可能改变贷款市场的模式。截至8月5日,instadapp的锁定量已达94.6亿美元,其中资金主要存放在compound、AAVE V2和maker中,它们可以在原始基础上向用户分发治理代币Inst。

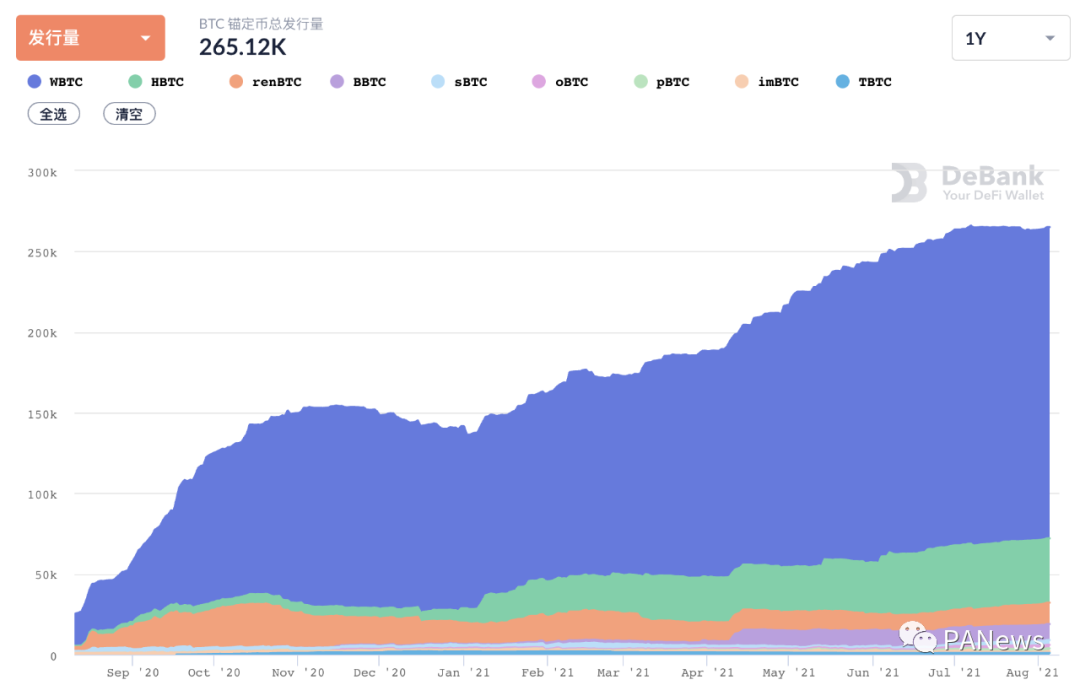

比特币锚币的发行趋于稳定。7月,在以太坊上发行的BTC锚定币从262143枚增加到263238枚,仅增加了0.4%。每个锚币的比例基本保持不变。wbtc循环轻度下降,renbtc轻度升高。

在过去的一年中,以太坊上的DeFi生态迎来了大规模爆发,但现在在交易、贷款等领域的创新越来越困难。与此同时,主要的DeFi协议正在考虑如何在其他扩容方案上扩展其生态。

每一条赛道的领头羊都略有变化。Uniswap V3已成为日交易量最大的DEX,并具有良好的增长势头;大院的总借款量已恢复到第一位,并于近期开立了4%的固定利率存款;稳定币流通继续保持快速增长;Dydx可能在启动代币激励后迎来快速增长。

| 正加财富网内容推荐 | ||

| OK交易所下载 | USDT钱包下载 | 比特币平台下载 |

| 新手交易教程 | 平台提币指南 | 挖矿方法讲解 |