● LIDO是以太坊社区为对抗CEX而选择的承诺池,肩负着ETH 2.0去中心化的使命。如果LIDO成为最大的抵押池,LDO的治理价值实际上意味着ETH的一些治理价值;

● stETH有一个护城河和强大的网络效应,由于流动性。在ETH 2.0上线之前,Lido可能成为具有最大TVL的DeFi协议;

● 通过横向和纵向估值比较,我们认为,对于短期投资者而言,LDO的估值被严重低估;对于长期投资者而言,LDO估值适中。

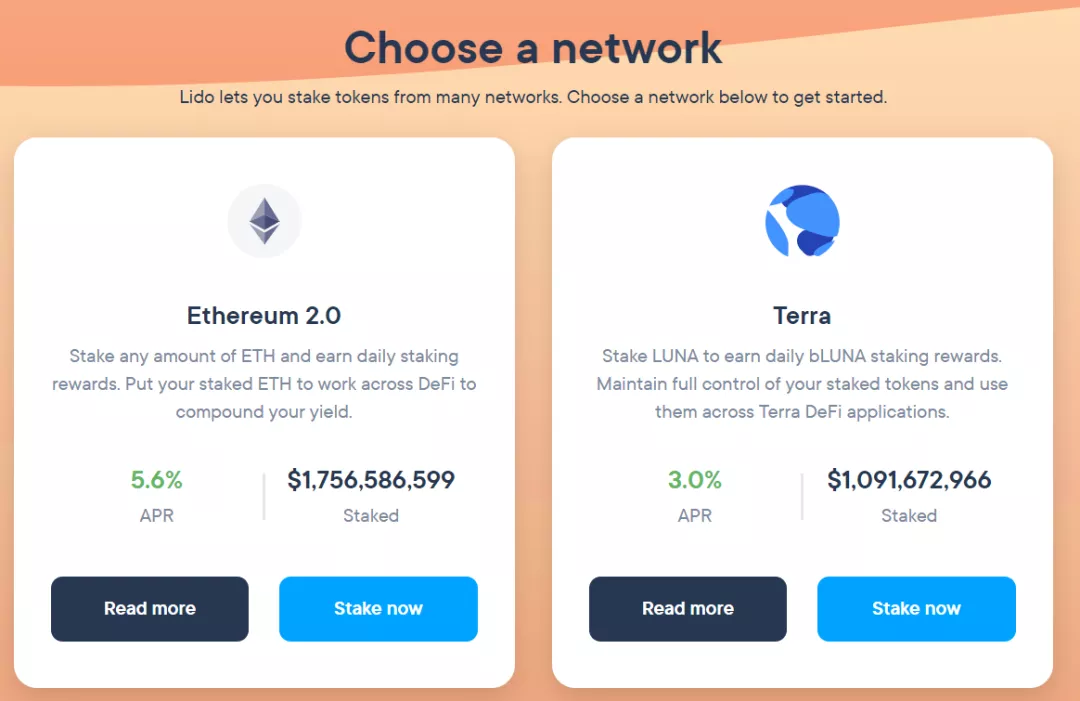

LIDO.Finance的业务是POS(权益证明)公链的STARKING池服务。目前支持ETH 2.0和Terra两条链,未来可能扩展到Solana等POS公链。

目前,LIDO.Finance的总锁定价值(TVL)超过28亿美元,其中17.5亿美元为ETH,近11亿美元为Luna。

Lido Finance已完成两轮融资:

2020年12月,Lido Finance完成了200万美元的融资。投资者包括semantic ventures、parafi capital、Terra、Kr1、stacefish和stacking facilities等公司,以及makerdao的Rune Christensen、AAVE的stani kulechov和synthetix的Kain Warwick等个人。

2021年4月,Lido DAO通过了将财政部预留的LDO代币进行融资的提案。本轮总计出售了1亿个LDO,总计募集了21600个ETH,相当于0.000216ETH/LDO。投资在21年5月5日正式达成,按照当日的ETH价格约合0.75U/LDO,也就是募集了7500万美元。这部分代币将在1年的锁仓期之后分12个月线性释放,但是其治理权从投资之日起就赋予了这部分投资人。

这一轮的投资阵容相对豪华,其中Paradigm获得了7000万个LDO,剩余的2600万个LDO由Three Arrows Capital、DeFiance Capital、Jump Trading、Alameda Research、iFinex、Dragonfly Capital、Delphi Digital、Robot Ventures(Compound创始人的基金)、Coinbase Ventures、Digital Currency Group、The LAO等机构获得,另外有400万个LDO分配给了一系列个人(部分匿名),包括Sushiswap的0xmaki以及Optimism的Jinglan Wang等人。

可以看出,Lido Finance的投资者几乎包括所有以太坊活跃的投资机构和相当数量的DeFi蓝筹股创始人。

创建团队主要来自P2P验证程序。P2P validator是一个专业的非托管质押平台,支持用户质押ETH、dot、SOL、atom等20多种POS机制的代币。

LIDO的创始成员包括–

P2P validator的创始人Konstantin lomashuk是一位非常早期的BTC投资者,他于2015年创建了专注于区块链投资的Satoshi基金

Vasily Shapovalov,P2P验证程序首席技术官

Kasper Rasmussen是P2P验证程序的CMO。在此之前,他是bitfinex的营销总监

此外,Paradise的Georgios konstantopoulos、Hasu和Arjun Balaji对LIDO.Finance进行了深入研究,为Paradise的投资做出了贡献,并在Lido Finance的关键去中心化上影响甚至指导了LIDO.Finance的发展路线。结合天堂持有的大量LDO所代表的投票权以及对LIDO的巨大影响,天堂的这三名成员在一定程度上也可以算作LIDO.Finance的团队成员。

●2020年11月26日,Lido Finance启动测试网;

●2020年12月18日,Lido Finance正式启动了ETH的质押,并且在Aragon上线了 Lido DAO;

●2021年1月5日,原生代币LDO发布;

●2021年1月27日,LDO-ETH上线SushiSwap的温泉计划,用户可以抵押SLP来获取Sushi奖励

●2021年3月17日,开始在Terra提供质押服务;

●2021年6月2日,Delphi Digital提议将Aave的Staking也纳入到Lido的服务中来,提案和投票都已经获得通过

●2021年7月15日,进行了智能合约取款凭证的更新,在此之后所有新存入Lido的ETH都变为非托管的

●2021年7月19日,上线Lido推荐计划,Lido推荐计划给每个用户推荐来的ETH发放15个LDO作为奖励

此外,Lido Finance的SETH在推出不到一年的时间内就与各种DeFi协议进行了深度整合,详情将在第三节第2节中详细介绍

无论原因是什么,无论原因是否正确,我们都可以看到监管机构不喜欢pow(工作证明)机制。这一立场反映在最近一个东方大国对比特币挖矿业的严厉打击中。能源消费与过去10年来华尔街ESG(环境、社会和治理)的主题叙事背道而驰,而在数字货币市场中称为风雨的埃隆·马斯克(Elon Musk)也抨击了比特币的能源消费。

至于POS(股权证明)机制,监管机构和华尔街的态度似乎要积极得多:

● 2021年7月6日,经瑞士金融市场监管局(FINMA)批准进入加密货币市场的银行sygnum正式开始为ETH2.0提供质押服务。他们之前已经为tezos提供了质押服务;

● 高盛(Goldman Sachs)在最近的一份报告中指出,“POS的优势在于它大大提高了系统的能源效率,因为它根据矿工持有的以太坊的数量而不是他们的处理能力来奖励矿工,这将结束矿工奖励的电力燃烧竞争。”

● 摩根大通于2021年7月1日发布了一份关于STARKING的行业研究报告。他们认为,随着ETH2.0的升级,价值400亿美元的STARKING行业可能会启动,“随着加密货币波动性的下降,获得正实际回报的能力将成为帮助市场变得更加主流的一个重要因素,“与美国国债或货币市场基金等其他资产类别的其他投资相比,美元通过抵押获得的收入可以降低拥有加密货币的机会成本”。

除了大量的能源消耗外,POW挖矿还需要准备挖矿机械以获得收入。它面临着挖矿机械的迭代升级问题。POW挖矿属于资本密集和能源密集行业,对普通用户的门槛较高。对于POS挖矿,虽然每个公链的机制不同,但阈值通常远低于pow。

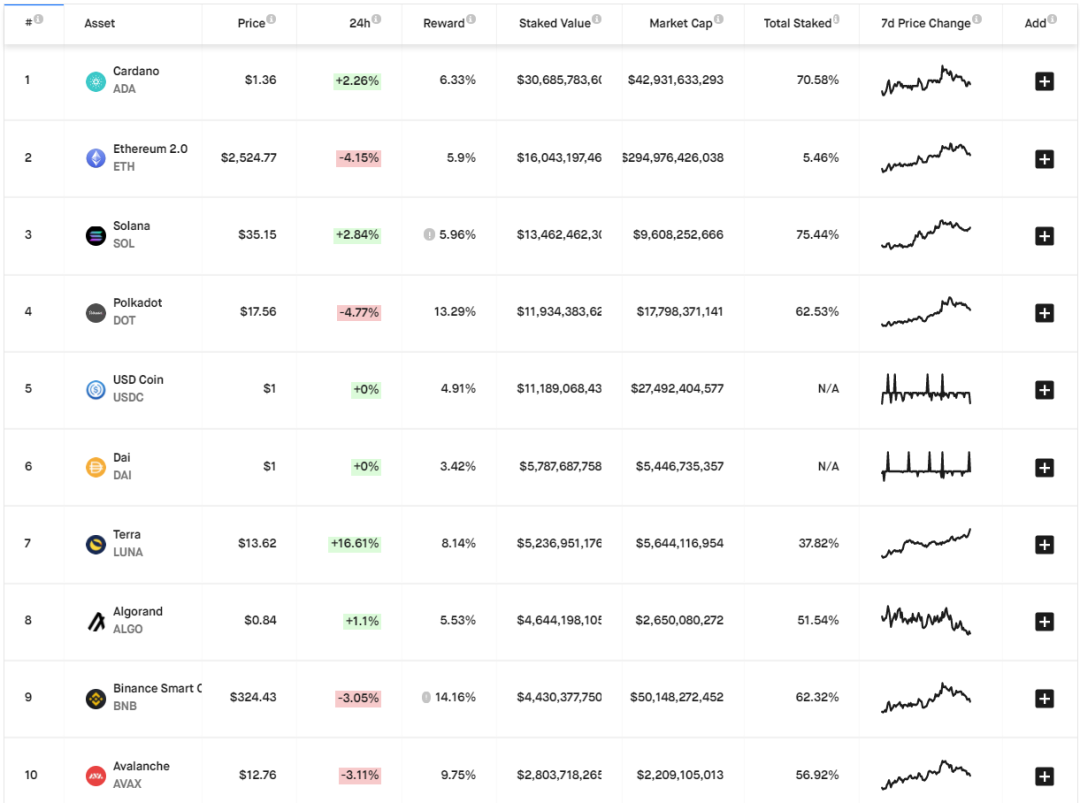

根据质押资产价值排名前十的资产

根据质押资产价值排名前十的资产

https://www.stakingrewards.com/

综上所述,LIDO.Finance的STARKING产业空间广阔,未来ETH2.0将转向POS,整个轨道也处于上升通道。

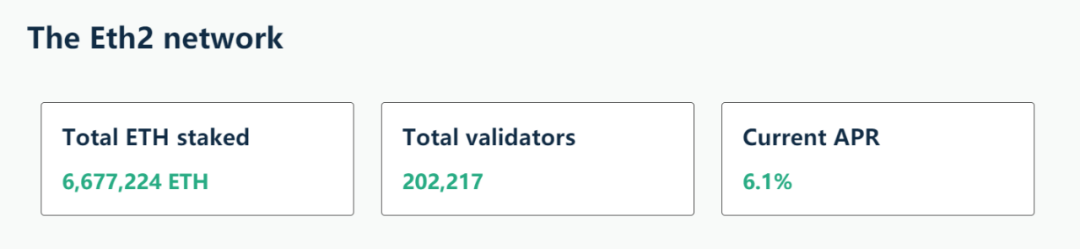

2020年12月1日,以太坊通过启动信标链开始了从POW到POS的正式过渡。这意味着以太坊的共识将从矿工保护转变为验证者保护。在以太坊的设计中,每个验证者节点需要承诺32 ETH的保证金,以增加在网络中创建新块的机会(并获得奖励),并通过投票就信标链的状态达成共识。验证人的良好行为将获得额外的ETH奖励,离线或恶意行为将受到惩罚。在撰写本文时,beacon链上有超过200000个验证器,相当于认捐约668万ETH(占ETH总额的5.5%)

资料来源;https://launchpad.ETHereum.org/en/

理论上,所有用户都可以将ETH作为验证人,获得ETH标准收入的5%~20%。但这一好处仍有几个主要障碍–

● 1.运营成本高:质押具有相当高的硬件、带宽成本和知识储备要求。一旦离线或误操作,可能会被罚款、奖励甚至校长;

● 2.资金要求高:由于信标链的要求,用户只能质押32 ETH的倍数。这不仅造成了更高的阈值,而且降低了资金利用效率(一个拥有60个ETH的用户只能运行一个认证节点,资金利用率刚刚超过50%);

● 3.流动性损失:一旦存入ETH 2.0,在启用信标链的转移功能之前(至少到2021年底),所有质押都不能取消,这将使用户失去ETH这部分的流动性(事实上,所有POS公链都会有这个问题,但可能不像信标链那么极端)。为了稳定系统,大多数POS公共公链仍然需要支付一定的时间成本才能退出承诺:解锁Boca需要21天,解锁币安公链需要7天。当信标链的传输功能启用时,ETH解锁至少需要27小时-最多需要1个月,具体取决于从信标链中退出的拥塞程度)。

显然,出质人的聚合平台stacking pool在该场景中非常有用,因为该平台可以有效地解决上述1和2–

● 第一,边际运营成本降低。此外,平台的专业知识可以规避操作风险;

● 第二,平台可以匹配所有需要质押赚取利息的用户,提高整体资金效率;

但对于用户来说,最重要的是3.当信标链上线时,至少一年(现在仍然是半年)的锁定期将极大地影响普通人参与ETH2.0的信心和热情。针对这一问题,理论上,所有质押池都可以以类似银行的方式保留部分ETH准备金,以满足质押用户的提款需求,从而实现用户质押需求与流动性需求之间的平衡。但是,由于可能存在运行风险,目前主流平台不采用该方案。包括CEX和LIDO.Finance在内的参与者解决问题3的解决方案主要是建立和鼓励ETH 2.0质押证书和ETH之间的流动性。

市场上有两种主要类的STARKING服务提供商–

● 第一类是只解决问题1的服务提供商,例如stacked.us和stakefish。他们提供的服务类似于pow的矿机托管提供商,通常每月根据节点数量收取费用。这些解决方案的门槛不高,也不能产生网络效用。

● 第二类是试图解决问题2和问题3的服务提供商,如CEX和LIDO。这种方案将具有更高的价值,因为它比用户自己的操作提供更多的体验。这些服务提供商也是我们下面讨论的主题。

值得注意的是,如果您想解决2和3,您不能提供完全非托管的服务,ETH的经营权必须转让给其他人或合同。但是,由于合同代码可以是开源和审计的,我们将“授权ETH对合同的操作权”视为非托管服务,“授权ETH对一个或多个个人的操作权”视为托管服务。

LIDO的核心机制如下–

对于抵押人,他们可以向LIDO的合同账户抵押任何金额的ETH,LIDO将向用户分发相应金额的SETH(ERC-20代币)。sth余额将在UTC时间每天24:00更新,以确保sth与信标链上的ETH总额一致,从而实现每天实时获取质押收入。出质人可在信标链上获得ETH质押收入的90%。

每当在以太坊智能合约上聚合32个ETH时,Dao将从认证节点列表中选择一个新的认证节点。然后调用存款契约,并将32 ETH分配给验证节点。目前有9个验证节点,包括P2P validator、stakefish、blockscope等,都是Lido Dao验证后选择的。他们负责根据ETH 2.0中存放的每32份质押合同,从出质人存放的ETH中获得收入。验证节点需要承担硬件成本和带宽成本。目前,他们可以获得总收入的5%。

最后5%的收入由LIDO岛控制。目前,它已全部分配给保险基金。

当ETH2.0验证受到惩罚时,保险基金主要用于补充用户的收入甚至本金。

由于SETH的平衡每天都会发生变化,这不利于与某些DeFi协议的结合,Lido还推出了STEH WSTET的封装版本。封装后wstETH的余额不会再次改变,但封装期间的收入继续累积,并将在打开SETH时重新计算。

质押流动性解决方案协议的核心机制通常类似于LIDO,LIDO的成功主要是因为它们为SETH提供了许多DeFi用例:

自推出以来,Lido非常重视与其他DeFi协议的集成。他们成立了LIDO生态系统赠款组织(乐高),以促进这项工作的进展

我们总结了SETH当前的用例扩展以及与DeFi蓝筹集成的进展,如下所示–

指数:

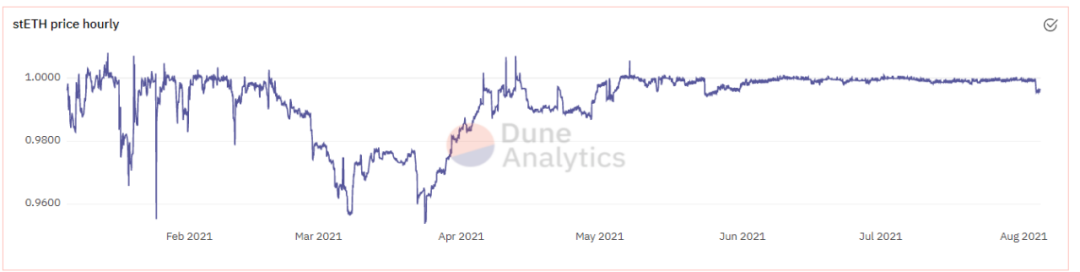

● Curve:Lido finance上线后不久,Curve与SETH/ETH交易对上线。Lido Dao每月使用大量LDO(约500万)鼓励SETH/ETH池,以确保SETH的流动性。目前,这种激励的效果相当显著:curve的SETH/ETH池是SETH最具流动性的交易平台,目前该池共有100万ETH和sth,流动性很强。特别是在5月份,由于ETH自身价格的大幅波动,SETH保持了一个略低于ETH价格的锚(这是合理的,因为用户可以在任何时候使用Lido中的1ETH兑换1stth)

资料来源;https://duneanalytics.com/LidoAnalitycal/Lido-Finance-Extended

● Sushiswap为ldo ETH提供水疗计划

● 1inch:Lido上线后不久,SETH被1inch整合

● Devisofi:ldo3于1月在L2交易所正式推出Devisofi

● Bancor:7月13日,wstETH上线。用户可以在Bancor的非永久性损失机制的保护下获得SETH的收入

● Uniswap:由于Uniswap池完全未经许可,Uniswap V2上已经存在很长一段时间了。考虑到曲线与sth/ETH情景的拟合,团队没有激发Uniswap的流动性,因此目前Uniswap V2中的流动性很少;Uniswap V3发布后,Lido的乐高团队也发布了一项测试Uniswap V3的计划

贷款:

● 3月,Lido与arcx整合,允许SETH作为抵押品,伪造arcx平台的本地稳定币stablex token。

● 6月21日,逆向金融支持SETH作为抵押品。

● AAVE——未上线:parafi capital的Anjan在AAVE治理论坛上提出了一项提案,并提议使用SETH作为抵押品。目前,社会各界正在讨论这一问题。

● Maker——未上线:社区目前正在讨论它

● COMP——未上线:parafi capital在复合治理论坛上提出了一项提案,并提议使用SETH作为抵押品。

其他:

● 保险:LIDO与未捆绑的保险协议合作,为200000多个SETH投保;还与nexus合作

● 收入协议:Year、harvest和converse已启动CRVSTETS收入池(曲线中某物的存款凭证)

● 入口集成:LIDO与gnosis safe集成,gnosis safe是一款值得信赖的多重签名钱包。目前,超过200万ETH已储存在gnosis safe中。此外,zapper和zerion等聚合平台以及银色钱包Lido也被集成到信托钱包、imtoken和其他钱包中

在DeFi中充分应用sth,使用户能够保持ETH2.0的稳定性(并获得收益),而用户承诺的ETH(实际上是sth)仍然可以在各种DeFi应用中使用,这使得LIDO真正提供了一个“流动性质押解决方案”:用户可以在几乎不损失流动性的情况下参与质押。由于sth的流动性护城河和相关的网络效应,sth在ETH质押的衍生品可能是“赢家通吃”。因此,在许多用例中,sth可能会取代ETH,甚至完全取代ETH。目前,stETH只需要通过三种主要的借贷产品进行整合:maker、AAVE和compound,这与ETH没有太大区别。我们预计,这一过程最迟将在信标链的传递函数开启时发生(ETH可通过SETH检索),能否提前发生主要取决于市场对ETH 2.0的信心和参与度以及LIDO的持续努力。

SETH代表的ETH衍生品将对整个以太坊生态系统产生重大影响,包括ETH抵押人、普通ETH持有人,甚至以太坊本身。

出质人:出质人的主要优势是他们可以再抵押,这允许他们将抵押收入存入贷款协议或DEX作为LP以获得其他收入。这大大降低了STARKING的机会成本。

非抵押ETH的持有人:如果SETH可以借用ETH作为抵押品,就可以解除借用ETH进行杠杆抵押的需要。这将推高ETH供应的利率,并最终使所有利率较高的ETH持有人受益。

以太坊:范(https://research.paradigm.xyz/staking )太棒了。我们摘录如下–

“普遍认为,质押衍生品将降低POS的安全性,因为它们将批量生产与质押和惩罚分开。这也被称为委托代理问题,可能导致区块生产商没有动机遵守协议,因为他们没有利益。

然而,这一论点必须权衡好处:如果抵押衍生品降低抵押成本,它们可能导致更多(甚至全部)ETH抵押。请注意,这是一个良性循环的完美例子:某物的流动性越强,参与质押的机会成本越低,导致更多的ETH被抵押,进一步深化了某物的流动性,等等。

如果没有抵押衍生品,我们预计ETH的15-30%将被抵押。然而,当存在质押衍生品时,这一数字可能高达80-100%,因为与不参与质押相比,质押没有额外成本(但会有额外收益)。

为了说明为什么这会导致更高的经济安全性,让我们看看以下攻击场景–

● 在没有sth的情况下,如果20%的ETH被抵押,攻击者想要获得66%的(抵押)代币(打破代币链的关键门槛,他们将不得不在公开市场上购买40%的ETH。

● 如果60%的ETH(通过sth)被抵押,但sth是移动的,攻击者将不得不购买所有sth的66%,这也是所有ETH的40%。请注意,还有其他步骤。攻击者必须首先赎回stETH以移除诚实的验证者,然后重新抵押他们的ETH。

● 如果超过60%的ETH被抵押,攻击者必须购买的ETH份额将超过40%,从那时起,攻击者只需购买更多ETH。

● 如果100%的ETH被保证,攻击者需要66%的所有SETH才能达到相同的阈值。

我们可以得出结论,如果按揭衍生品能够将ETH抵押数量增加到60%以上,它们将严格改善以太坊的经济安全性,而不是减少它。”

此外,我们可以发现,相当多的整合是由LIDO的投资者促成的。parafi和Delphi都在积极推动LIDO与各种DeFi项目的合作,paradigm正在指导LIDO的发展,这不仅是LIDO发展过程中的一个非常重要的特点,也是一个非常重要的优势:LIDO得到了以太坊核心开发者的全力支持,代表以太坊正统的社区和基金。

事实上,LIDO提供的服务并非完全去中心化。用户仍然需要在以下方面信任LIDO:

● 1.从LIDO发布到2021年7月15日,所有用户的存款均未被管理。ETH2.0的取款凭证不是由用户自己控制,而是由Lido选择的11个多签名用户控制。

● 2.取款需要验证节点手动取消抵押:根据目前的取款凭证设计,如果质押用户想取消质押,LIDO的验证节点必须手动取消抵押。无法强制验证节点根据用户需求取消抵押。

● 3.成为身份验证节点目前并非未经许可。认证节点目前对所有用户应用程序开放,但只有在Lido Dao审查和通过后,它才能正式成为认证节点。

*(为了理解上述1和2个问题,您需要了解ETH2.0的体系结构和当前阶段。由于篇幅限制,本文不再重复。有兴趣的朋友可以去https://blog.Lido.fi/the-road-to-trustless-ETHereum-staking/

事实上,由于信标链的取款(转账)功能尚未启用,目前没有人(包括11名有多个签名的人)可以从存款合同中取款。因此,前两个问题在今天看来并不是问题,但一旦信标链允许撤军,它们确实会成为问题。

7月27日,LIDO发送了一篇由7人签名的文章“以太坊抵押贷款之路信托”,其中包括LIDO的3个范例和2个创始人。本文详细介绍并讨论了这三个问题的解决方案(技术细节请参见原文)https://blog.Lido.fi/the-road-to-trustless-ETHereum-staking/ )

● 对于1笔存款未管理的问题,在LIDO上线之初,由于当时ETH2.0系统的限制,不支持使用智能合约作为取款凭证,所以LIDO当时无法解决这个问题。他们的解决方案包括班特格(year)、亚历克斯·斯瓦尼维克(Nansen)、安东·布科夫(1INCH)、迈克尔·埃戈罗夫(curve/nucypher),Rune Christensen(makerdao)和其他11名与ETH利益密切相关且声誉良好(与LIDO利益无关-他们没有参与种子回合)的用户控制所有LIDO取款凭单的过度签署。7月15日,LIDO更新了智能合约的提款凭证。之后,所有新存入LIDO的ETH均未被管理(取款凭证为智能合约)。

● 问题2实际上是ETH2.0当前质押方案中所有质押池都遇到的问题。最近,以太坊提出了一项新提案(该提案由param的Georgios konstantopoulos提出)。该提案通过后,stETH的持有者将被允许远程触发取消信标链的质押。这项建议通过后,可以彻底解决问题。

● 问题3是最难解决的问题。由于ETH 2.0上的任何火币交易所验证节点所承诺的ETH都会生成同质ERC-20代币SETH,因此所有验证节点的错误或邪恶风险由所有SETH持有人承担。从这个角度出发,有必要对认证节点进行审计,这也是LIDO的核心工作。只有诚实、经验丰富的认证节点才能有更好的操作能力,从而保护用户的收入甚至本金。

这实际上是一个质量控制问题,但在质量控制的基础上,LIDO还需要使方案更加去中心化和不受信任。LIDO计划建议的计划包括–

● 系统批准的所有验证节点均开放供用户选择;

● 要求认证节点必须按照最小比例与用户进行质押。这样,如果存在认证错误,将首先扣除认证节点的资金,从而实现去信任;

● 保险;

● 技术解决方案SSV(秘密共享验证程序)

● 验证节点性能跟踪和评分机制;

目前,具体方案尚未完全确定,很可能是这些解决方案的组合,但团队在处理这一问题时深刻而去中心化的初衷令人印象深刻。

LIDO的去信任对LIDO乃至整个以太坊社区都非常重要。范例正在引导LIDO走向全面的去中心化。因此,在某种程度上,不是LIDO选择了范式,而是范式选择了LIDO。我们将在下一节详细讨论这个问题。

由Terra Lido提供的承诺服务于今年3月正式启动。Terra是DPO的公链。用户参与Terra的承诺过程是–

用户以Luna为抵押,并以bluna的身份获得抵押凭证。布伦纳还可以参与Terra的各种生态活动。在收到用户的Luna后,Lido会将Luna代理给Lido Dao选择的认证节点,认证节点会帮助用户获得认证奖励。

与ETH2.0不同,bluna可以提取到Luna中,但需要经过21-24天的锁定期。

值得一提的是,Terra中的STARKING目前不会给Lido协议带来任何收入,所有收入将由Lido选择的节点运营商获取。

Solana也是pos的公链。LIDO岛已通过向Solana提供流动性质押服务的提案,预计将在不久的将来推出。

值得注意的是,LIDO向AAVE提供了承诺服务:

2021年6月2日,德尔福数码的首席技术官卢克·桑德斯(Luke Saunders)提议将AAVE的stacking纳入LIDO的服务中(https://research.Lido.fi/t/Lido-for-aave-proposal-by-delphi-digital/671 )投票已经通过,代码已经编写、测试和审核。目前,它正在等待审计问题的修复。

目前,用户质押AAVE代币的方式主要有两种:1)通过AAVE提供的质押合同,2)通过第三方质押服务,如xtoken的xaave合同。

使用AAVE合同进行质押时,用户可以为每个已质押的AAVE代币获得一个stkaave代币,质押奖励单独计算。这样,如果您需要获得复利收入,用户需要经常申请奖励和再投资,这将产生非常高的天然气成本。

当使用xtoken进行质押时,用户可以为存放的每个AAVE代币获得一定数量的xaave代币。随着STARKING奖励的累积,AAVE和xaave之间的汇率将发生变化,xtoken的合同不允许xaave持有人在AAVE治理中投票。相反,xtoken团队代表用户投票。因此,治理权中心化在少数xtoken团队成员身上。

AAVE的流动性质押解决方案提案如下:

● 用户在LIDO承诺AAVE,LIDO向用户分发staave。同时,LIDO代表用户整体开展合同质押运营,降低燃气成本;

● 每个用户钱包中的staave代币余额会自动更新每个区块,以反映累计的STARKING奖励(类似于SETH),即质押奖励的自动复利;

● stAAVEe持有人可以作为stkaave持有人在AAVE治理中投票(以AAVE治理批准为准);

● 同时,在曲线池中刺激AAVE和staave的迁移率。

这项提案中有许多细节值得考虑。例如,在气体减少后(毕竟,L2正在快速发展),用户可以直接承诺AAVE合同,并且整个方案的基础不存在;另一个例子是AAVE staave的流动性池是否必要,因为用户应该能够取消staave的抵押并重新获得AAVE。目前,社会上对此进行了一些讨论。

然而,这个解决方案是Lido解决的问题的抽象。LIDO的服务进一步从“POS质押流动性解决方案”抽象为“所有质押流动性解决方案”,因此可以将其扩展到“需要质押才能获得收入和质押资产流动性需求”的所有场景。这使得Lido和DeFi项目的结合更加可能。

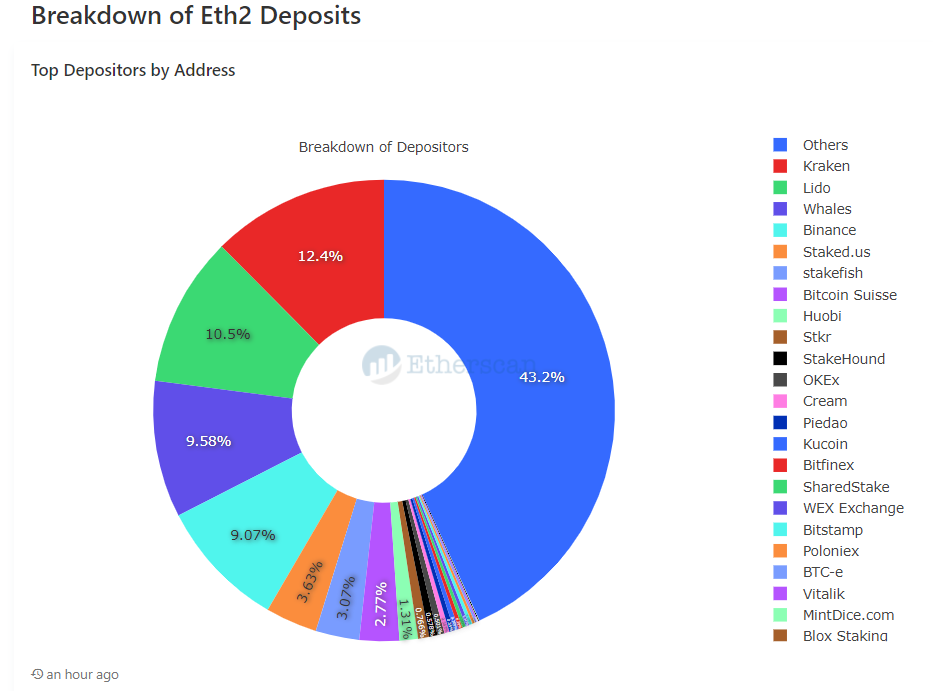

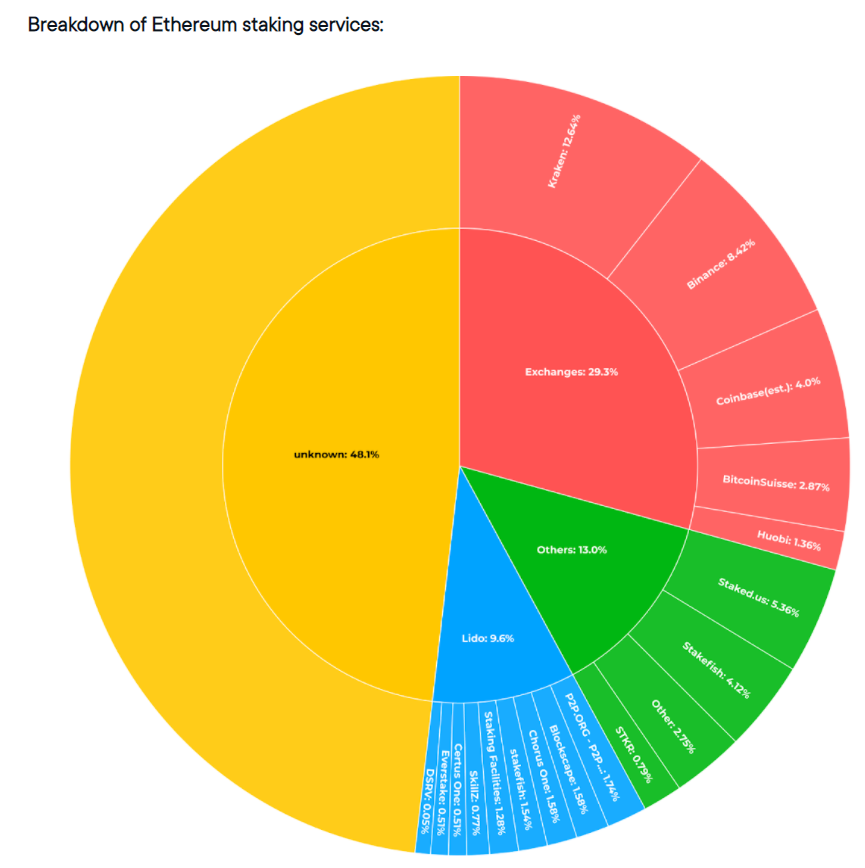

让我们首先看看ETH2的存款分布:(存款分布标记涉及人工判断,因此不同的数据源将不同。让我们一起来看看以太扫描和LIDO披露的数据)

资料来源;https://bi.ETHerscan.io/public/dashboards/KH9jbP687szqlAnHiNEfNictrwNhvdOEQl0PwB6m?org_ slug=默认值

来源https://blog.Lido.fi/the-road-to-trustless-ETHereum-staking/

来源https://blog.Lido.fi/the-road-to-trustless-ETHereum-staking/

我们可以发现,CEX是目前ETH 2.0.0STARKING的最大参与者,约占市场份额的30%。Kraken、binance、coinbase、bitcoinwise、Huobi和其他交易所都占有很大份额。

除CEX外,LIDO.Finance的份额最大。此外,专业的STARKING池服务提供商,如staked和stakefish也占有较高的份额(stakefish也是LIDO.Finance的九个节点之一)。

接下来,让我们看一下Lido与其他DeFi协议和CEX之间的比较。

在DeFi领域,LIDO.Finance的竞争对手包括ankr/stakehound/FIS/rocket pool/Liquidstack/Kira等。他们的解决方案基本相似。均向平台上存储的用户ETH提供ETH衍生品质押,通过刺激ETH衍生品(类似ETH)与ETH之间的流动性,满足用户质押后的资金需求;ETH衍生品与其他DeFi协议的集成可以满足用户对ETH衍生品的兴趣产生需求,降低用户参与质押的机会成本。

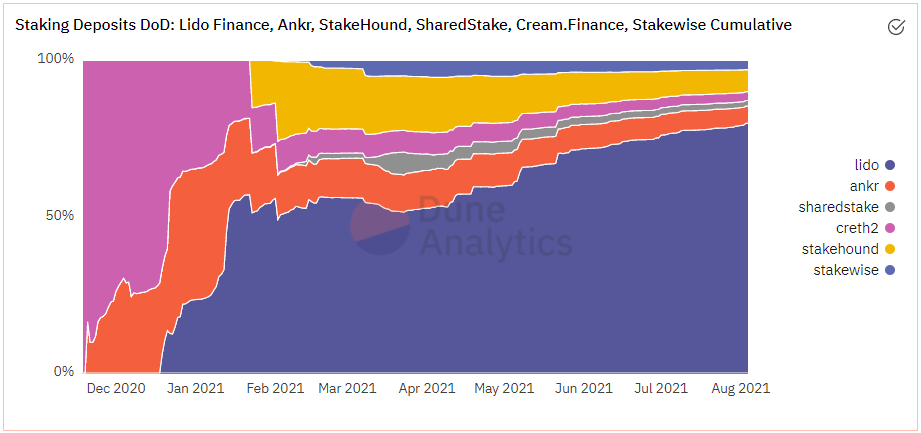

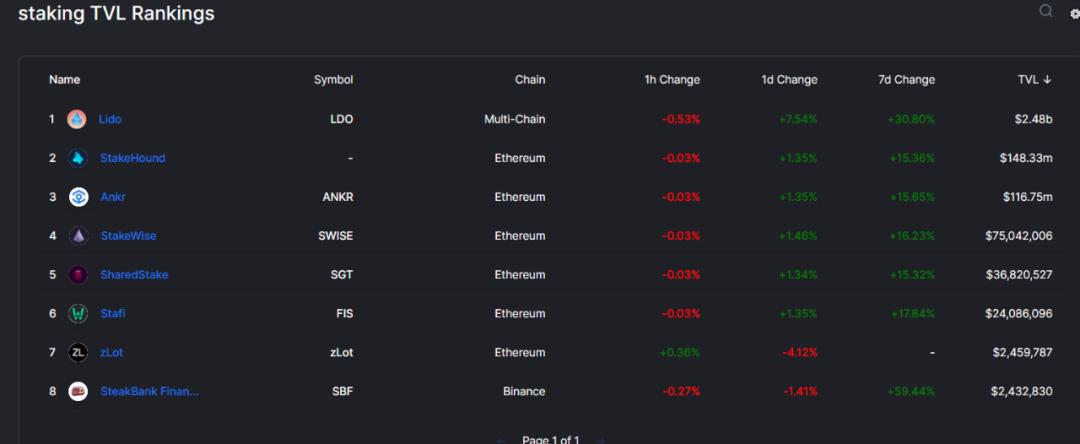

无论是从TVL、其抵押贷款证书的市场价值,还是其ETH衍生品和ETH的市场价值锚定来看,LIDO的优势都非常显著。市场占有率已超过70%,并在逐步上升,竞争优势稳定。

ETH2.0STARKING项目TVL变更图;https://duneanalytics.com/vsh/Lido-finance-extended

ETH2.0STARKING项目TVL变更图;https://duneanalytics.com/vsh/Lido-finance-extended

ETH2.0STARKING项目TVL;https://DeFillama.com/protocols/staking

ETH2.0STARKING项目TVL;https://DeFillama.com/protocols/staking

如果LIDO最初的去中心化程度可能是被竞争对手攻击的弱点,那么最后一个弱点也会得到团队在7月27日披露的后续去中心化措施的补充。

我们认为,在去中心化式短板补充后,由于流动性护城河和sth的相关网络效应,几乎所有DeFi蓝筹股和代表以太坊正统理念的基金都支持LIDO,LIDO很可能在ETH质押衍生品中实现“赢家通吃”,这将进一步增加LIDO在ETH 2.0中的份额。

对于LIDO来说,主战场是他们与CEX的战场。

与LIDO相比,CEX的主要优势在于其拥有大量托管ETH,这将具有以下优势:

● 1.当用户将ETH存入CEX时,表示信任。因此,参与ETH 2.0的抵押不需要用户支付任何额外的信托费用;

● 2.CEX的操作也将相对简单。他们已经拥有大量的ETH储备,可以满足用户的流动性需求,也可以像Kraken和binance一样,完全向用户开放ETH和ETH衍生品之间的交易对。

● 3.为了商业诚信,CEX在此过程中甚至可能不收取费用。

此外,我们必须承认,如果我们将CEX作为一个整体,CEX可以比DeFi接触到更多的用户群。

LIDO的优势是:

1.ST具有较强的稳定性和流动性;2.DeFi的可组合性带来的强大用例,3.代表以太坊的以太坊核心开发者、社区和正统基金的全力支持。

1.stETH公司具有较强的稳定性和流动性

下图显示了克拉肯ETH衍生品ETH2和比南斯ETH质押衍生品BETH的价格趋势、交易深度和交易量

来源:binance官方网站

来源:binance官方网站

很明显,就ETH衍生品的价格稳定性和流动性而言,Kraken和Lido的binance之间存在很大差距。当然,这与LIDO对sth/ETH池的激励有关,但对于用户而言,LIDO为ETH质押衍生品带来了最深层的流动性和更好的价格锚定。

2.DeFi的可组合性带来的强大用例是LIDO相对于CEX的最大优势

在CEX中,ETH2.0质押后,获得的凭证只能用于ETH交易,交易需要承受3-4%的滑动点,否则需要等待。正如我们前面提到的,SETH可以在各种DeFi协议中重复使用。stETH也是一个有息资产。用户可以使用SETH for curve、1INCH、year和其他协议获得双倍收入,同时获得ETH质押收入。

3.以太坊核心开发者、社区和以太坊东正教基金代表的全力支持

对于以太坊,有必要建立一个去中心化的、不受信任的、最好是最低治理承诺池,以成为最大的承诺池,平衡CEX对以太坊的影响。毕竟,火币3的任何真正的以太坊支持者都不希望看到“以太坊网络最大的抵押人是具有竞争性公链的CEX”。

这就是为什么paradigm一直在引导LIDO尽可能地去中心化,因为只有LIDO能够满足以太坊对其最大承诺池的期望,并成为ETH去中心化的卫士,在ETH转换为POS后,可以对抗CEX。

LDO的主要用例是治理。

此外,LIDO岛将获得用户总承诺奖励的10%。目前分配比例为:验证节点5%,保险资金5%。因此,它不会直接向LDO代币产生收入现金流,因此我们认为LIDO并未产生利润。

LDO代币的总数为10亿。截至2021年8月3日,LDO代币的发行情况如下:–

● 投资者收到3.218亿件(32.18%)

● 其中,本轮种子投资者获得了2.2亿枚,将从2021年12月开始在12个月内线性解锁

● 这一轮范例的投资者已获得1亿件,将在2022年5月起的12个月内线性解锁

● 最初的LIDO开发者获得了2亿件(20%),将在2021年12月开始的12个月内解锁

● 创始人和未来团队成员获得了1.5亿件(15%),将在2021年12月开始的12个月内解锁

● 6500万(6.5%)验证节点和多重签名成员将在2021年12月起的12个月内解锁

● 发行量为2840万(2.84%)。大多数LDO的发行是为了刺激sth/ETH的流动性(每月发行约500万)。此外,与1inch、arcx、unslashed、deverifi、Bancor和airdrop的合作也消耗了一些LDO

● 剩下的2.35亿(23.5%)仍由Dao财政部控制。

总体而言,团队和投资者的代币份额较高,占总发行量的62%以上,从2021年12月起将有大量发行。

ETH2.0仍然是一个正在开发的产品,可能存在错误和漏洞,导致SETH受损。此外,信标链的传递函数未打开,SETH无法与已质押的ETH保持1:1的刚性兑现,这意味着Lido无法在运行时兑现所有ETH。

ETH2.0的验证节点验证失败。最多可扣除所有质押资金。尽管LIDO选择了多个专业验证节点来去中心化风险,并使用保险资金补偿损失,但它可能仍然无法弥补损失。

Lido代码是开源的,并已由sigma prime、quantstamp和mixbytes(https://github.com/Lidofinance/audits )它被广泛的错误奖励计划所覆盖,以最大限度地降低这种风险。然而,智能合约仍然存在安全风险。

7月15日之前存入的所有ETH均由11名多签名用户控制。尽管这11名用户与ETH的发展关系密切,声誉良好,但仍可能存在道德风险、密钥丢失风险、黑客绑架等不可抗力风险。

项目处于哪个商业周期?是成熟阶段还是发展的早中期?

这项工程正在进行中。ETH2.0中的Stacking占据了领先地位,并正在扩展到其他公共公链。

该项目是否具有坚实的竞争优势?这种竞争优势从何而来?

如III.3所分析,该项目具有相对坚实的竞争优势,这来自于sth的规模效应和ETH社区的支持。

项目中长期投资逻辑是否清晰?这是否符合行业的总体趋势?

项目中长期投资逻辑清晰,符合行业大趋势。

项目运作中的主要可变因素是什么?这个因素容易量化和测量吗?

主要变量是SETH的用例扩展和价格稳定机制,以及ETH 2.0的进展。通过关注项目和社区治理建议的每日发布,可以观察到这一因素,并且可以直接在链上查看其他业务数据。

项目的管理和治理是什么?道的层次是什么?

Dao是在项目开始时在Aragon上创建的,社区论坛非常活跃。通过Dao的治理引入了范例和其他顶级机构。在引入范例之后,范例也在很大程度上被引入LIDO的治理中。目前,Dao的水平很高。

10%的STARKING收入将属于LIDO,但LIDO已将这部分全部分配给保险基金和验证节点,因此10%的收入不会直接为ldotoken创造价值。因此,我们认为LDO没有利润,因此我们使用P/s指数进行纵向价值评估。

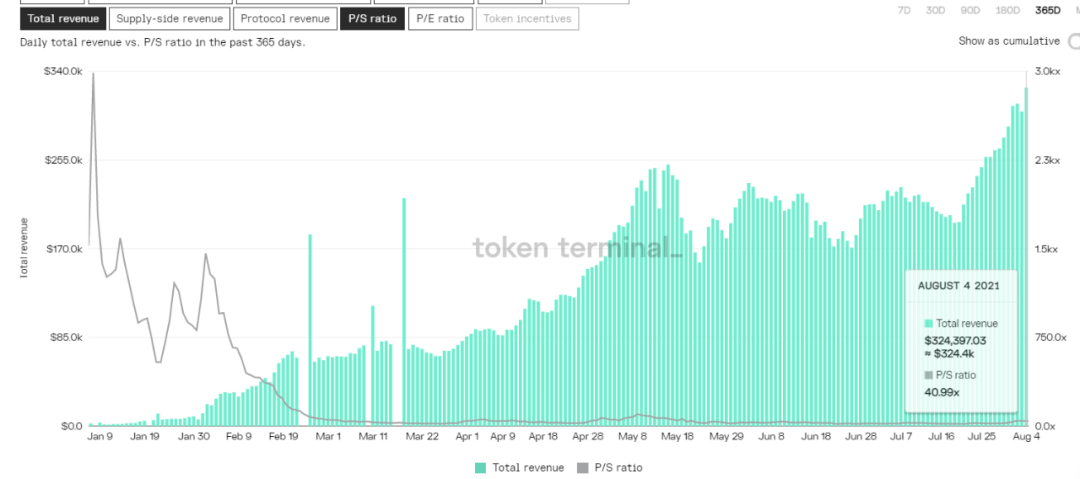

https://www.tokenterminal.com/terminal/projects/Lido-finance ; 图中P的口径为全流通市值。

https://www.tokenterminal.com/terminal/projects/Lido-finance ; 图中P的口径为全流通市值。

我们可以看到,随着LIDO承诺的ETH数量逐渐增加,协议收入逐渐增加,因此LDO的全流通P/s持续下降,并保持在20-40之间。协议收入也持续增长,上升至30万美元/天左右。

考虑到LDO目前的流通量不足3%,其流通P/S仅为1左右,与过去相比被严重低估。

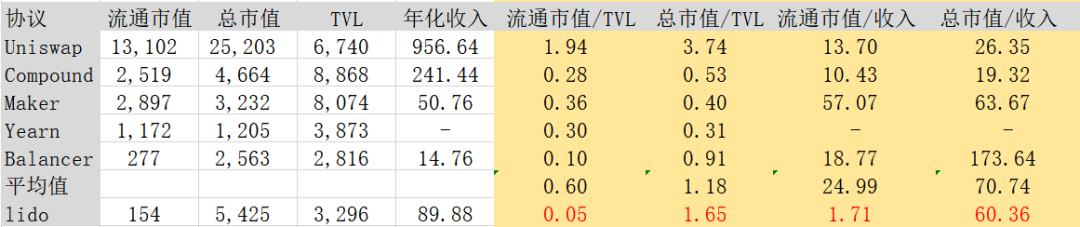

由于其他质押池项目与LIDO有较大差距,且在商业形式上没有与LIDO相近的项目,我们将LIDO与代币的“总市值/年化协议收入”和“流通市值/年化协议收入”进行比较。“总市值/TVL”和“流通市值/TVL”指标用于比较LIDO和TVL的顶级协议:

(点击图片放大)

(点击图片放大)

注:市场价值数据取自coingecko,收入数据取自token terminal,TVL数据取自DeFilama,均以百万美元为单位。数据时间为8月6日23:00 UTC 8

从数据来看,以当前市值计算的LDO所有指标都被严重低估,采用总市值对指标进行估值将相对合理。

在TVL指标方面,由于LIDO和均衡器的流通量较小,其“流通市值/TVL”指标明显被低估。然而,考虑到流通比率,除Uni外,LDO的当前估值高于head协议。

就更夸张的收入指标而言,LDO的循环P/s仅小于2,这与head DeFi协议存在一个数量级的差距,而在整个DeFi协议中,肉眼极为低估了这一差距。即使考虑到全流通市场价值,LDO仍然没有被高估。

当然,这主要是由于目前LDO的低循环率造成的。

对于“是否应使用当前市场价值或全部当前市场价值对DeFi协议进行估值”的问题,每位投资者可能有自己的答案。我们认为:

从LIDO的商业数据来看,对于短期投资者来说,LDO的价值被严重低估;对于长期投资者而言,LDO估值适中。

从质量上讲,LDO代表了LIDO的治理权,LIDO是以太坊社区针对CEX选择的STARKING池,肩负着ETH去中心化的使命。如果Lido如他们所愿成为ETH 2.0中最大的STARKING池,LDO的治理价值实际上意味着ETH的一些治理价值。pow公链上算力的竞争反映在POS公链上STARKING能力的竞争中。LIDO.Finance将拥有最大的STARKING能力,LIDO的所有治理都需要通过LDO进行。

值得注意的是,该价值无法量化,也不一定会被市场认可。然而,控股LDO可能参与ETH的治理,这可能是无法从LDO业务数据中提取的价值。

我们预计,在未来,随着ETH2.0的进步和LIDO目前在轨道上的优势,LIDO的TVL将继续增长;

随着ETH2.0总质押金额的增加,本协议整体质押ETH产生的边际收益将减少。然而,我们相信lidotvl的增长率将远远超过抵押收入的减少率。因此,我们相信LIDO的收入将继续增长。

此外,随着sth和ETH之间的差异越来越模糊,以及能够带来更高收入的功能,在ETH 2.0真正推出之前,Lido可能成为具有最大TVL的DeFi协议。

● LIDO是以太坊社区为对抗CEX而选择的承诺池,肩负着ETH 2.0去中心化的使命。如果LIDO成为最大的抵押池,LDO的治理价值实际上意味着ETH的一些治理价值;

● stETH有一个护城河和强大的网络效应,由于流动性。在ETH 2.0上线之前,Lido可能成为具有最大TVL的DeFi协议;

● 通过横向和纵向估值比较,我们认为,对于短期投资者而言,LDO的估值被严重低估;对于长期投资者而言,LDO估值适中。

| 正加财富网内容推荐 | ||

| OK交易所下载 | USDT钱包下载 | 比特币平台下载 |

| 新手交易教程 | 平台提币指南 | 挖矿方法讲解 |