加密货币的价格波动并没有挫伤人们对DeFi的热情。尽管DeFi是去中心化世界中的一朵鲜花,但一切都有风险,DeFi也不例外。

那么,如果我们想对冲DeFi的风险,我们应该怎么做?

最近的指标表明,期权可以被视为一种对冲工具。

以下是从DeFi的角度来了解整个市场情况,并在此基础上提出解决其问题的方法。这篇文章很容易理解。

介绍

在加密市场衰落期间,DeFi用户发现自己就像沸水中的小龙虾。随着抵押资产价格的急剧下跌,def矿业公司的资金正处于清算的边缘,而他们中的大多数人甚至没有意识到这一点。

如果出现理论上的抛售浪潮,你和我可能会看到DeFi资产的大规模清算。这将是DeFi新用户关于该资产类别相关风险的第一个重要教训。

Defi用户

如果抵押资产的价格下跌,将使大量资本面临清算风险,从而为2020年3月的价格波动创造条件。这些条件对持仓并不理想——那些不在市场上积极交易的人。这为交易者创造了良好的机会。

然而,现实是,大多数加密交易员还没有准备好认识到这一市场趋势。DeFi资产的独特之处在于,几乎所有交易都是在交易所之外进行的。没有订单簿,也没有多头和空头头寸的收盘比率。刚刚开发了一种更准确的市场调整预警工具。虽然这些发展是非常新的,但第一批应用这些方法和技术的贸易商将能够获得最大的利益。

让我们试着从DeFi的角度来理解市场情况,这对基本加密资产的价格行为意味着什么,以及交易者如何从这些因素的组合中获利。

准备好

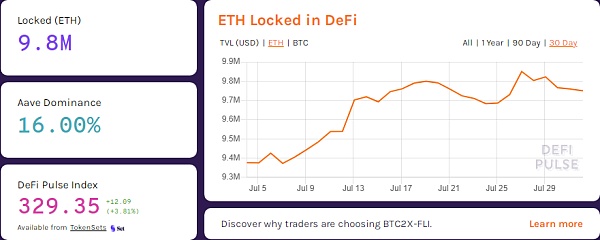

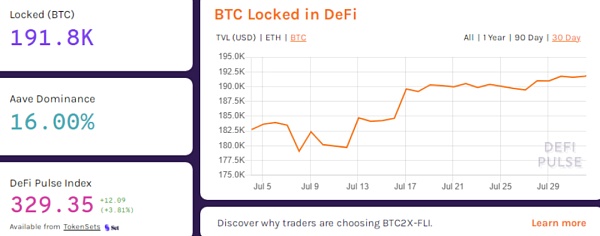

在过去30天内,474000 ETH和9071 BTC已转移至DeFi。这可以在下面的DeFi脉冲图中更清楚地看到。

第一张图表显示,德尔福锁定的以太坊数量已从935万增加到近990万。

第二张图表显示了DeFi合同中锁定的BTC数量。趋势是相似的。在研究的最后30天,这一数字从180000比特币增加到192000比特币。

这是短期内的显著增长。说到DeFi,重要的是,当涉及到嫁接收入时,大多数资产都被锁定在智能合约中,以便用户可以使用它们进行借贷。这允许借款人产生高于贷款利率的回报率,或通过杠杆资本交易实现相同的回报率。

多亏了抵押品,这是可能的。因此,只要冻结资金的价值超过贷款金额,一切都是好的。通常,冻结抵押品的起始成本为贷款金额的200%或更多。换句话说,抵押资产的价值是贷款金额的两倍。

换句话说,这是对DeFi用户使用其锁定的加密资产的风险的度量。由于冻结资产的价值,例如,由于ETH价格下跌时冻结资产的价值,已发放贷款的抵押率也将下降。这就是我上面提到的一切发挥作用的地方,情况开始发生有趣的变化。

为了清楚起见,让我们举一个例子:如果用户以402美元的价格存入10 ETH,当抵押利率为200%时,他可以获得2010美元的抵押品。

然而,当ETH的价格从402美元降至300美元时,抵押品价值与贷款金额的比率不再是200%,而是149%。当该比率降至约113%(抵押品成本约为2275美元)时,DeFi合同中包含的10 ETH可以清算。

根据这个数学计算,当价格下降到227美元时,就会发生这种情况。这意味着,粗略地说,如果ETH的价格达到227美元,那么超过250万ETH将在市场上交易。这里的主要内容是理解所描述的机制是如何工作的。

(敲黑板)记住以下几点很重要:

例如,去年9月,黄金价格在短短几天内从490美元跌至310美元。清算不会从227美元开始。在这个水平上,我们将看到DeFi合同中锁定的资金的主要部分。事实上,在490美元的峰值附近锁定了200%抵押品的资产并未受到9月份下跌的影响。ETH的价格约为280美元。

然而,我们已经看到了这一波清算浪潮的开始。

看看9月5日的几页清算记录,当时价格达到了去年的最低点。

因此,这只是对价格下跌可能发生的情况的一瞥。在280美元以下的价格水平上,随着DeFi合约在公开市场上的清算,交易者应该预计市场上会出现大量的强制抛售。

虽然没有必要在makerdao智能合约中精确锁定大多数代币,但在大多数情况下,这些代币中的大多数都被锁定在那里。例如,“是”是今年最流行的存储库之一。金融。它是makerdao上10个最大的游泳池之一。这种情况的关键是大多数用户没有意识到这种风险。

这就是为什么强迫销售是一个真正的风险,并奠定了根本价格波动的基础。

我该怎么办?

加密圈的模式正在改变。每天都有新的DeFi产品进入市场,吸引了一波前硬币持有者。本质上,这些产品创造了一个市场,用户不再只使用现货杠杆,而是使用自己的资产。

这意味着市场本身正在经历转,更多的加密资产正在被利用。你可能知道,也可能不知道,杠杆率越高,波动性越大。

我们可以把她比作汽车的发动机。随着功率的增加和其他改进,它将使汽车从a点更快地到达B点,但同时,速度越高,风险越高。在高速行驶时,即使是道路上的小颠簸或湿沥青也可能导致致命事故。在市场上也是如此:如果市场工具每改变一美元ETH或BTC价格就能产生更多利润,那么发生严重事故的风险就会增加。

价格下跌的一天不再只是糟糕的一天。这可能意味着几乎完全的资本损失。这就是为什么记住安全措施很重要的原因。

那么,在这种不断变化的形势下,交易者如何预测并保持领先呢?或者如何在通过DeFi提高盈利能力的同时提高基金的安全性?

扩展你的工具箱

大多数交易员习惯的指标将不再像以前那样可靠。DeFi平台上的交易量日益增加。清算水平、杠杆头寸、利润和损失不再局限于最大的中心化交易所。

这也意味着加密货币从交易所的流入和流出不再提供对资产价格的整体买入或卖出压力。因此,交易者需要使用工具来处理去中心化交易所的交易量、各种资产的盈利能力、DeFi智能合约的清算率,甚至网络内存池的状态。后一个因素是独特的,因为未确认交易数量的增加或网络拥塞可能导致更大的价格波动。

衍生工具的使用

波动性的增加带来了新的机遇。这是每个交易者的梦想。当价格波动更加频繁和剧烈时,将创造更多的获利机会。另一方面,价格波动性的增加意味着失去头寸的可能性增加,即使是正确的进入。这是一次非常不愉快的经历。

这就是为什么许多交易者开始使用期权。它们允许交易员利用这种波动性,确保它们不会被合理的未平仓头寸消除。这是增加交易成功机会的简单方法。

然而,期权不仅对交易者有用。加密投资者探索DEFI的可能性也应该考虑使用期权来对冲风险。

例如,如果一个新项目承诺ETH的回报率超过200%,用户可以通过购买看跌期权来“确保”他们的资本免受损失。这将使他能够补偿抵押品清算过程中可能出现的损失。当然,这可能会降低几个百分点的盈利能力,但它允许DEFI矿业公司探索更高风险的项目,并在不牺牲安全的情况下向DEFI公司分配更多资金。

例子:

如果DeFi用户认为,当以402美元的价格出售100 ETH和200%抵押品时,他可能会损失13%的资本,他可以购买适当数量的看跌期权。如果ETH的价格达到300美元左右的清算水平,他将在402美元的价格下购买每一份合同至少获得102美元的利润。这样,他可以为每一份期权购买约0.33 ETH。

由于低(隐含)波动性,两个月后近值看跌期权的价值约为0.1 ETH。这意味着每份熊市合约的利润为0.23 ETH。

用户有在100 ETH资本中损失13 ETH的风险,可以对冲这一损失。如果他以每份合约0.1 ETH的溢价购买ETH看跌合约,价格从402美元降至302美元,那么他的看跌合约价值每份合约0.23 ETH。对于价值5 ETH的合同,这相当于50份合同,或11.5 ETH的潜在利润,几乎涵盖了清算DeFi抵押品的损失。

这个小场景说明了DeFi中风险管理的重要性,并提供了如何对冲DeFi风险的示例。

这一点的重要性怎么估计都不为过。期权可以很好地对冲DeFi挖矿的风险。

| 正加财富网内容推荐 | ||

| OK交易所下载 | USDT钱包下载 | 比特币平台下载 |

| 新手交易教程 | 平台提币指南 | 挖矿方法讲解 |