今天,我们发现支付方式的习惯和模式正在改变。虽然现金在我们的生活中仍然很普遍,但在新一代年轻人中,现金支付不再是这一代人的主要支付手段。它正在被电子支付、数字支付和其他不同类的支付所取代。

据统计,截至2017年,瑞典零售支付总额中只有15-20%是现金支付,而在2010年,现金支付约占所有零售支付的60%;在中国,2017年移动支付占线下消费支付的65%以上。2018年,第三方支付交易总规模将达到312.4万亿元,同比增长42.8%。

同时,除了支付习惯和个人偏好的影响外,茂秋科技认为还有其他趋势对支付系统产生重大影响。

第一个是“物联网”,即物理设备、车辆、家用电器和其他嵌入式电子设备、软件、传感器、执行器和连接项目的网络,使这些东西能够连接和交换数据”,以及相关的机器对机器(M2M)支付。这些联网设备可以在无需手动协助的情况下自动执行支付。

还有许多其他影响因素,如“虚拟经济”——数字数据和内容的商业使用和交易;随着新的购买模式的出现,客户希望小额支付和即时处理更加便捷,对数据隐私保护的需求也随之增加。

因此,上述因素和趋势的结合,以及向数字支付的大规模转,将推动点对点、7×24小时、快速、低成本支付系统的发展。

这种支付系统的最初想法是基于区块链技术,它可以在没有第三方在场的情况下直接交换和转移资产。基于这一理念,不同的机构和组织创建了加密货币,并将其用作一种新的支付系统。

虽然这个新的支付解决方案一开始看起来很有趣,很有时代感,但经过多年的发展,出现了很多问题(如波动大、资金流失、交易繁琐、相互独立等),所以目前,这种付款方式被广泛使用几乎是不现实的。

基于上述问题,一些机构或人士提出了发行私人“稳定币”或**银行挂钩的加密货币的想法,以避免汇率波动过大、无保障等问题。然而,从货币的角度来看,与央行挂钩的大货币概念是不可行的,到目前为止,它也证明了由私人发行的“稳定币”要么是死的,要么是微不足道的。

usdt/Pax和其他稳定币的成功应用表明,私人稳定币只能与各市场的主要商业银行合作,成为广泛接受的支付系统的一部分。

另一方面,由于各国不承认各种加密货币的货币属性,以及洗钱、客户信息保护不足、加密货币监管力度加大等违法行为,在大多数情况下,私人机构发现的加密货币只能用作投机性资产,而不是典的支付手段,除了一些非法活动(如**购买、在线欺诈、在线赌博等)外,还可以用作支付手段。

**银行数字货币(CBDC)概念

解决上述问题的一种方法是,基于与现有加密货币相同的逻辑,创建一个新的**银行数字货币支付系统。在这一点上,中国已经领先于欧洲和美国。这一新的部分去中心化支付系统将完全由**银行开发和管理,**银行将控制此类数字货币的发行,并确保数字货币与法定货币之间的汇率。在此背景下,可以解决阻碍加密货币广泛采用的问题。

潜在地,由于其法定责任,所有**银行都应该有实施这一计划的强烈动机。首先,他们负责发展和引入安全高效的支付系统,这将有助于提高社会的整体效率和效率。此外,茂秋科技认为,这可以创造一种新的支付工具,取代实物现金,并确保其独特的特性(例如,持有人直接向央行发行债券可以确保其安全性)。

图1:双货币系统-概述

CBDC系统将与法定货币系统并行。与传统的法定货币体系不同,CBDC体系将以传统银行体系以外的资产类别为基础。因此,将现有非现金资产转换为**银行数字货币将导致金融资产从现有银行系统流出。

CBDC系统的另一个显著特点是,原则上,在没有第三方(如清算所、结算机构、支付系统运营商等)参与的情况下,直接在参与者之间进行支付,这可能会消除传统支付系统中存在的所有中介机构,并减少银行产生的收入。

目前,除中国央行已正式发行**数字人民币(DCEP)外,俄罗斯、美国、欧盟等国家正在积极试点CBDC,并根据各国情况研究系统总体设计。根据CBDC的最终应用设计,将对银行产生不同的影响,这种影响的强度将由新设计系统的几个特征决定:

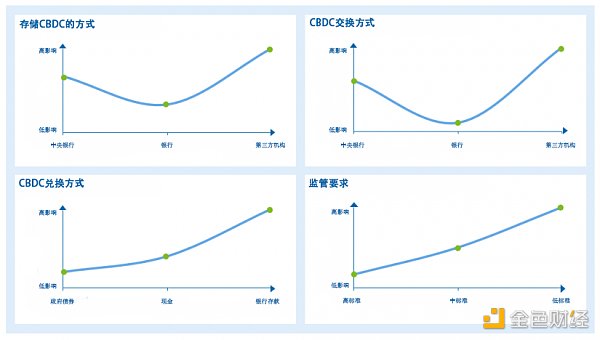

图2:决定CBDC系统对银行影响的因素

1.存储CBDC的方法

最重要的问题之一是如何存储CBDC。对于这个问题,假设有三个主要选项:1.在**银行直接存储(即所有零售商户开设个人账户);2.存放在银行(即类似于现金分配,但不以资产的形式);3.作为电子钱包存储在各种第三方供应商(如fintech、谷歌、亚马逊、苹果等)的代币。

对于上述三种方法,从银行的角度来看,影响最小的是将CBDC作为资产存储在银行中;对银行的最大影响是客户将CBDC保留在第三方提供商中,因为此时,各提供商有权保留CBDC并提供与法定货币相关的额外支付服务。

2.CBDC切换模式

就存储CBDC而言,从银行的角度来看,哪个实体有权将CBDC转换为法定货币至关重要。向各种提供商开放这项服务将对银行产生最严重的影响,但如果这项服务仅限于**银行,因为法定货币存款流向CBDC,也将剥夺银行的交易处理利润。

3、CBDC的兑换方式

如何获得CBDC将是影响整个金融系统和银行的另一个重要因素。应根据不同的考虑因素选择哪种方法。对银行影响最小的方法是,只有政府债券可以直接转换为CBDC;更自由的方式将允许以现金购买CBDC;最具影响力的方式是允许银行法定货币存款直接转换为CBDC。

4.监管要求

当地监管机构提供CBDC相关服务(如用于CBDC存储、支付和交换的钱包)的最低标准将决定CBDC系统的进入壁垒,从而决定CBDC系统的竞争。

虽然这四个特征在分析CBDC系统对银行的潜在影响时最为重要,但还有其他因素需要考虑。例如,CBDC的实现方法—渐进实现或批量实现。另一个问题是CBDC是否将承担利率,如果是,它们与法定货币利率有何不同。此外,现有利率水平和整体经济形势也将具有重大意义,因为它们将触发对CBDC(一种被视为安全的持有资产形式)的总体需求,导致资产总价值转换为CBDC。

CBDC引入对银行收入影响的模研究

由于CBDC发行将影响当前支付系统中的不同参与者(银行、结算机构、清算所、ATM运营商、支付卡系统),波兰华沙办事处创建了一个模来估计CBDC发行对银行收入的潜在影响。为了评估这一点,他们考虑到特定市场和机构的特点,模拟了对特定国家选定银行的影响。

他们模的关键假设是CBDC将只是一种替代支付系统。因此,这将对银行的盈利能力产生负面影响,原因有二:

1.发行CBDC将导致存款损失,因为银行持有的资金将转换为CBDC。为了维持目前的贷款业务水平,作为最廉价融资来源的存款外流将不得不被更为昂贵的批发融资和/或债券发行所取代。

2.CBDC的发行将导致更多交易转移到系统。相应地,这将转化为更少的卡交易,从而减少兑换费收入。

为了评估对银行收入的影响,该模包括两个主要部分:

第一部分涉及选定国家的所有具体市场因素。在该模中:当前支付分割结构、CBDC替代率及其结构(即CBDC将进行的所有交易的百分比以及支付交易的类现金、信用卡支付、信用转账gt;将被替换),选定国家的支付交易平均值和货币流通系数(即不同交易类的交易量与隔夜存款的比率)。根据这些值,将检索隔夜存款的总体减少和卡交易数量的总体减少(因为其他类的支付交易通常不会产生直接交易收入)。

在第二部分中,我们考虑银行的具体因素,即其在特定市场和收入结构中的融资成本。结合这两部分,我们可以计算出影响银行盈利能力的两个因素的总体规模。

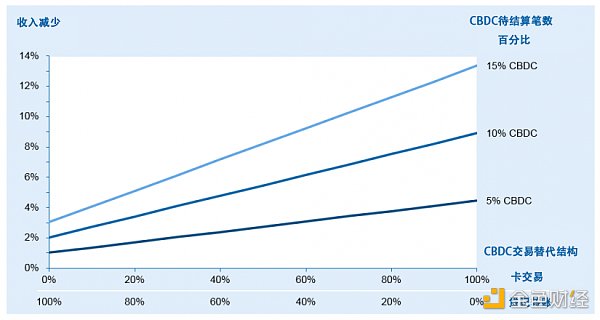

图3:CBDC影响评估模

尽管该模可用于任何国家的任何类的银行,但本文决定分析一家主要的瑞典银行。选择瑞典是因为瑞典的数字支付采用率是世界上最高的国家之一,而**银行在引入CBDC方面处于领先地位。

该模测试了三种不同CBDC替代率的方案(分别为5%、10%和15%)。瑞典使用所有特定于市场的因素(例如支付结构、平均交易价值。。。与本模拟中的瑞典相同)以及选定瑞典主要银行的银行特定因素。

图4:评估模结果

如上图所示,在某些情况下,在无现金交易普遍的国家,银行更依赖信用卡交易和零售存款融资。假设不采取任何行动,CBDC发行可能对其收入产生重大负面影响,尤其是新的交易系统将取代信用卡交易。

结束

根据上述模评估,并考虑到当前社会发展趋势,CBDC的推出不可能一蹴而就。未来的趋势是许多国家将采用数字支付。从长远来看,这一趋势将对银行产生影响。因此,如果银行想要减少不利影响,茂秋科技认为可以采取以下措施:

1.参与CBDC系统设计:设计CBDC系统中可以提供的各种服务,例如,可以为消费者设计经典的账户、支付方式、钱包等;针对零售商和其他收款账户,设计数字货币收款、兑换和管理服务。

2.发展支付卡服务:主要是不受cdbc影响的服务,如信用卡、境外使用的多币种卡等。

3.为国际支付创造有吸引力的报价和解决方案,以抵消国内支付收入的减少。

4.投资国内实时支付/RTGS系统,提供可与CBDC支付解决方案竞争的支付解决方案。

5.扩大企业银行业务,填补零售银行业务收入缺口。

6、考虑建立稳定的银币支付制度,作为银行在特定市场上的共同倡议,建立有效的制度,减少对CBDC的引进需求,确保支付的收入来源。

茂秋科技最终认为,CBDC对银行和支付方式的影响主要取决于央行的潜在考虑和设计。CBDC永远无法同时完全复制现金和即时支付结算的所有特征,但在某些情况下,它可能会改进现有的两种支付方式。

| 正加财富网内容推荐 | ||

| OK交易所下载 | USDT钱包下载 | 比特币平台下载 |

| 新手交易教程 | 平台提币指南 | 挖矿方法讲解 |