凭借亮眼的Q3流水数据,361度(01361)重新聚焦大众视线。

10月16日,361度发布2023年Q3运营表现,其中,主品牌线下流水同比增长约 15%;童装线下流 水同比增长约 25-30%;电商业务流水同比增长约 30%。在高基数的背景下,仍能录得双高位数增长,无疑显现了公司当下强劲的增长力。

然而,亮眼的数据并没有提振其股价。自披露运营数据以来,361度股价仍没有什么波动,4个交易日跌近4%。截至10月19日收盘,其股价下跌3.16%,报于3.98港元,距曾经的股价高点6.758港元缩水约41%。

(行情来源:正加网)

目前361度市盈率TTM仅8.432倍,处于明显的低估位置。在亮眼的流水数据利好下,其会迎来价值重估机遇吗?

业绩开启“复苏之路”

纵观361度近几年业绩,该公司营收和净利迎来修复性增长主要是始于2020年。

具体而言,受益于“国潮崛起”的东风、电商等新兴渠道等利好,316度于2020年开始重新跟上“大部队”。财报数据显示,2020年至2022年间,公司营收从51.27亿元持续增长至69.61亿元,净利则从4.15亿元增长至7.47亿元。对于一家营收几十亿规模的公司来说,这样的同比增速是十分显著的。

当然,从自身经营战略来看,除了国潮崛起东风等外界因素驱动之外,正确战略布局也功不可没。

据悉,目前,该公司采取“专业运动”与“运动潮流”双驱动运营策略。在专业运动方面,聚焦跑步、篮球、综训等领域,公司坚持以产品运动功能性为核心,通过赞助马拉松菁英跑者、签约运动名将为品牌代言人、赞助多支国家队及职业体育运动队、发展自有赛事等线下活动,提升品牌于运动人群中的影响力,彰显品牌专业运动功能属性。

其中,2022年业绩较大幅度增长主要来自于“深入推进线上线下全渠道的建设与融合发展,更好地满足客户多样化、个性化及高品质的消费需求”。

从具体业务层面来看,公司儿童业务2022年收益为14.4亿元,同比增长30.3%,占总收益的20.7%;核心品牌产品业务占总收入的77.6%,相对2021年的80%有所下降。此外,电商业务的贡献收益同比上升37.3%至16.85亿元,占总收益的24.2%;国际业务的收入为1.24亿元,占总收入的约1.8%,同比增长37.6%。

在产品分类层面,2022年公司两大核心产品线(即鞋类及服装)的销量分别同比增加12.7%及14.0%,其中鞋类销售占总收益比例由42.7%同比轻微下降至41.0%,而服装销售占总收益比例由36.2%同比轻微下降至35.2%;鞋类及服装的平均批发售价分别同比上升6.1%及7.9%,主要是由于经济通胀带来的生产成本增加、电商业务平均批发售价较高及推出了更多价位较高的新产品。

如果说,前几年的业绩修复始于正确的发展战略以及国潮崛起的东风,那么今年Q3业绩在

那么这一次Q3业绩大复苏,则是始于亚运东风。

高基数基础上,2023年Q3,该公司主品牌线下流水同比增长约15%,增势进一步加速;童装线下流水增速更快,同比增长25-30%,快于大装;电商流水延续高增长,同比增长约30%,快于线下中高双位数增长水平。

产品方面,中底科技引领创新。一是,9月361度发布顶级旗舰级跑鞋飞飚Future,定价1299元人民币,国产跑鞋中首次采用赢创尼龙12粗胚超临界发泡工艺,能量回馈增至90% ,产品矩阵进一步蜕变升级。在升级的飞飚系列矩阵加持下,2023年柏林马拉松361度品牌穿着率首次提升至国内第一的水平,印证产品实力飞跃。二是,发布腾云滑板鞋,新布局滑板市场,其将作为运动潮流品类重点产品支线发展。

品牌建设方面,亚运拉动品牌向上。具体而言,361度连续4次担任亚运会的官方合作伙伴,与亚运会深度绑定,本次杭州亚运会为火炬手等定制赛时官方体育服饰装备,以及为赞助的铁人三项国家队等提供服装装备,并开设361度亚运展馆,秀出品牌实力;另外,针对跑步领域设立“赛道梦想计划”,覆盖从青少年到专业运动员全类型跑者圈层;篮球领域,代言人阿隆·戈登中国行圆满收官;签约中国女足后卫李梦雯担任品牌足球运动推广大使。

通过与亚运会深度绑定,361度本次借亚运东风,品牌势能持续攀升,国庆期间终端流水同比高增66%,对比疫情前的国庆期间增长高达240%,表现出众。品牌聚焦后,361度产品端和渠道端正在量变到质变过程中,2023年产品矩阵持续蜕变升级,而价格带具备性价比,估计9月有低单位数补单,业绩展望可以更加乐观。

押注下沉市场“有喜有忧”?

近些年来,在居民收入提高及政策利好等多重因素推动下,运动鞋服行业景气度大幅回升。

据国信证券研报披露,2022年国内运动鞋服行业市场规模达到3627亿元,2015-2019年复合增速17.7%,疫情期间展现较强成长韧性。从子行业横向对比看,运动鞋服在服装行业的各子行业中近5年的增速均排在第一,成长性突出。同时,近5年运动鞋服消费在整体服装行业中的渗透率也在日益提升,2022年运动鞋服占鞋服行业规模已经达到14.5%,相比2017年大幅提升4.9pct。

分鞋服来看,2022年运动鞋/运动服行业市场规模2084/1543亿元,运动鞋的增速略快于运动服;分专业和休闲看,2022年休闲运动/专业运动市场规模分别为1935/1307亿元,专业运动增速略快于休闲运动。

(图片来源:国信证券)

与此同时,在新疆棉事件的催化以及年轻一代消费者文化自信加强、愈发青睐国货的背景下,国潮崛起的趋势将进一步延续,进而驱动国产运动品牌迎来更多的发展机遇,获得更多的市场份额。

不过,需要注意的是,运动鞋服行业“水大鱼多”,是一个很“卷”的赛道。

据华经产业研究院,2022年,361°和特步国际市占率均在10%以下,分别为3%和6.3%;李宁和阿迪达斯市占率均在10%以上,分别为10.4%和11.2%;安踏中国和耐克市占率均在20%以上,分别为20.4%和22.6%。虽然361度为国内第四大本土体育用品集团,但相较之下,其市场份额还是与行业龙头存有较大差距。

在此背景下,361度选择另辟蹊径,押注下沉市场,从而打造出属于自己的差异化优势。

据正加网了解到,361度品牌深耕大众,上探300-800元市场,定位低于安踏和李宁,与特步、中乔、ERKE相近,在中高价格带具备一定潜力。具体而言,在前二十大品牌中,从平均ASP(平均销售价格)看,国际品牌>匹克>安踏>李宁>=鸿星尔克>中乔体育>特步>361度>迪卡侬;从复合增速看,361度快于特步、阿迪、匡威、UA,与PUMA、耐克、新百伦接近。

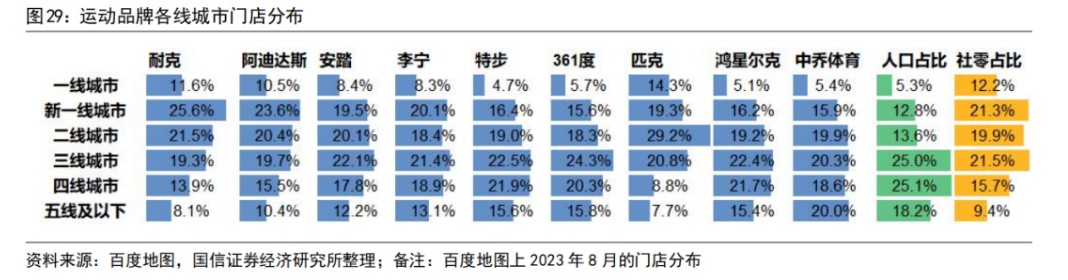

与价格带相匹配,361度大概有3/4门店位于三线及以下城市,且下沉市场占比还在小幅提升。2021年起随着公司调整优化成效显现,财务和经营状况改善,叠加国潮事件助力,门店数量重新恢复净增,2022年末大人装线下门店5480家。在城市布局方面,根据公告披露,361度大人装门店在三线及以下城市占比约3/4,且这一比例从2011年的72%增至2022年的76%。

从最新百度地图统计的主要运动品牌门店在各线城市占比看,从高到低比较清晰地分为三个级别:耐克和阿迪分布接近,安踏和李宁分布接近,361度与特步、鸿星尔克、中乔体育分布接近。

(图片来源:国信证券)

下沉市场的错位竞争固然让361度在越发内卷的市场中夺得了一席之地,但同时也使得公司盈利能力增长持续承压。2018-2022年,公司毛利率分别为40.6%、40.3%、37.9%、41.7%和40.5%,在营收增长的同时盈利指标却没有随之提升。

另外,在激烈的竞争环境中,321度在发力下沉市场中恐怕仍需要面临很大的挑战,比如在产品研发和创新方面的不足,品牌建设和推广方面的困境等等。

结语

不积跬步,无以至千里,于361度而言,业绩复苏是在正确的战略布局及行业景气度回升等多重因素共同作用下的成果。不过,需要注意的是,该公司着重布局下沉市场的策略与品牌低端化的局面,也或将成为制约公司未来发展的天花板。而这也意味着,该公司股价想要真正打开上行空间,迈上价值重估之路仍需要一段时间。