资本市场上,关于白酒的信仰似乎正在破灭。

10月19日,贵州茅台开盘后跳水,此后全天处于弱势运行。截至收盘,茅台报收1630元,跌幅达到5.67%。

作为白酒行业里的风向标,贵州茅台股价的运行趋势对于整个行业都有着不可小觑的指向意义。目前,茅台股价距离跌破年内低点仅剩一步之遥,接下来“老大哥”若继续向下寻底,势必会在市场情绪层面对其余白酒股产生负面影响。

白酒股“褪色”,背后暴露的问题或许并不仅仅停留在股价或者估值层面。时值农历九月,中秋、国庆双节余温尚在,眼下照理正是白酒行业的传统销售旺季。然而,多地线下终端却不及往年热闹,“寒意”似乎正在蔓延。

另从今年秋季糖酒会透露的信息来看,渠道间亦弥漫着谨慎的情绪。据了解,今年秋糖人气一般,不少厂商缺席,与先前的春季糖酒会形成鲜明对比。而就渠道反馈来看,当前市场分歧较大,不少人反馈今年双节旺季动销平淡。

基本面遭遇挑战,无怪乎A股白酒股应声下跌。与此同时,在港股上市的珍酒李渡(06979)也未能独善其身。正加网注意到,自9月上旬阶段触顶后,过去一个多月来珍酒李渡的股价升势便难以为继,最近几个交易日里更是连续收出阴线。截至10月19日收盘,该股报收11.38港元,较上月高点已累跌超过13%。

随着行业持续“退烧”,酱香型白酒龙头尚且难以抵挡住股价下滑的势头,那作为第二梯队酒企的珍酒李渡又如何能让投资者对其成长故事买单呢?

多元化能否持续奏效?

今年4月才登陆资本市场的珍酒李渡,在某种意义上可算作是一家非典型白酒企业。一方面,不同于其它名酒早早就在A股市场上市,珍酒李渡的资本市场之旅可谓姗姗来迟,且上市地颇令人意外地选在了香港;另一方面,就产品矩阵而言,珍酒李渡也显得有些另类,公司不仅提供酱香型白酒,还同时生产并销售兼香型及浓香型白酒,且各种香型占比还都不算低。

而从财务角度来看,今年上半年,珍酒李渡实现收入35.19亿元(人民币,单位下同),同比增加了15%;归母净利润15.85亿元,同比劲增202.1%。

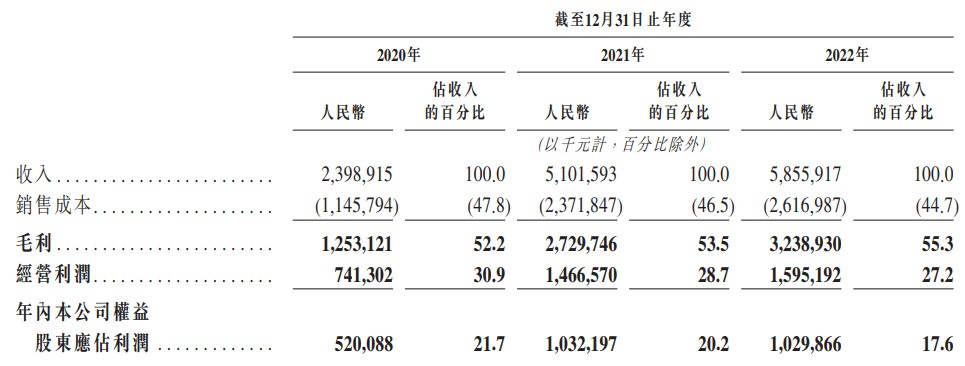

核心财务数据乍一看相当靓丽,但若拉长时间来看,珍酒李渡的业绩具有一定的波动性。2020-2022年,珍酒李渡的收入分别为23.99亿元、51.02亿元、58.56亿元,归母净利润分别为5.2亿元、10.32亿元、10.3亿元,对应的净利润率分别为21.7%、20.2%、17.6%。可见,公司的业绩在2021年迎来了爆发式的增长,但次年收入增势便大幅放缓,而盈利数据更是出现了负增长。

在珍酒李渡的设想中,公司基于旗下的四大白酒品牌珍酒、李渡以及两个地区领先品牌湘窖和开口笑构建三层增长引擎,进而实现跨越周期的发展。那么,珍酒李渡的这一如意算盘又能否打响呢?

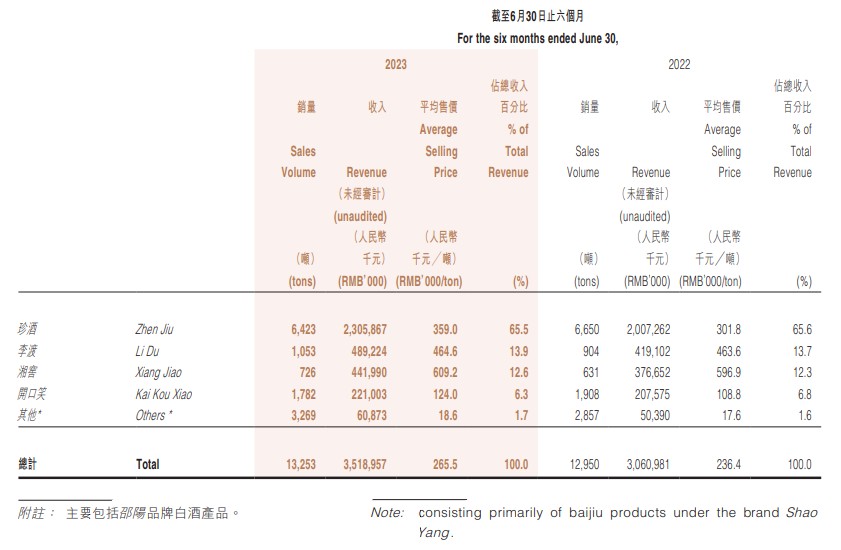

今年上半年,公司旗下四大品牌珍酒、李渡、湘窖和开口笑的收入分别为23.06亿元、4.89亿元、4.42亿元、2.21亿元,占公司收入的比重分别为65.5%、13.9%、12.6%、6.3%。此外,公司还有一小部分收入来源于邵阳品牌白酒等其他产品,但该部分占比不足2%。

就收入的变动趋势来看,上半年四大品牌均实现了同向正增长,且除了开口笑品牌外增幅均达到了两位数。

不过,进一步拆分量价表现,表面的光鲜背后似乎仍有隐忧。珍酒方面,上半年累计销量下滑了3.4%,得益于价格大幅上探18.9%才拉升了品牌整体收入;开口笑亦出现了量价背离的情况,期内销量下跌了6.6%,幸而价格增长了14%对冲了市场表现的不佳。作为对比,同期李渡和湘窖均实现了量价齐升。其中李渡销量增加了16.5%,价格微增0.2%;湘窖销量增加了15.1%,价格提升了2%。

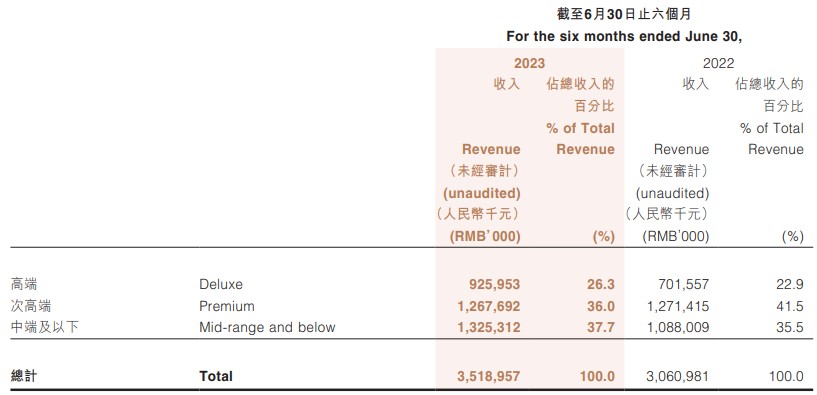

而以各价格带的表现来看,分化也是“主旋律”。上半年,珍酒李渡的主要增长引擎便是珍酒品牌的高端产品,包括珍30光瓶酒和珍酒2012等产品在较大程度上刺激了珍酒整体的收入。受此影响,报告期内公司高端产品实现收入9.26亿元,同比增加超过三成,占比亦由去年同期的22.9%升至26.3%。

此外,珍酒李渡的中低端产品亦实现了较快增长,收入同比增加21.8%至13.25亿元,占比攀升至37.7%。然而遗憾的是,先前被公司寄予厚望的次高端产品表现不佳,收入陷入负增长最终仅录得12.68亿元,占比亦大幅萎缩。

白酒“退烧”逻辑恐生变数

作为中国资本市场里的明星板块,白酒行业的关注度一直较高。尤其是在2016-2020年间,A股里的优质白酒上市公司更可算得上是那一轮白马股牛市的执牛耳者。其中,以茅台为代表的酱酒,在资本市场上更是一骑绝尘,赚足了眼球。

然而时过境迁,伴随近年来宏观经济和白酒行业自身的变化,以及资本市场投资风格的转变,在上一轮行情里被捧上天的白酒股纷纷回调,其中更不乏股价自高点腰斩的公司。而今年才姗姗来迟的珍酒李渡,也终于错过了行业“泡沫期”。

而相比于股价所面临的回调压力,市场对于白酒行业未来基本面的担忧或许更值得重视。

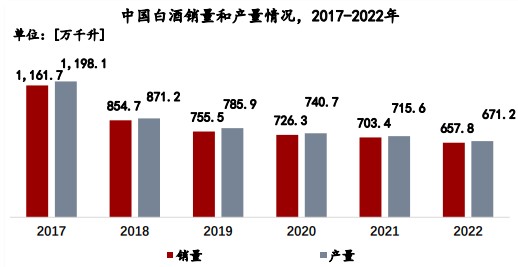

一方面,中国白酒业正面临着产销齐跌的困境。根据头豹研究院的数据,近年来我国白酒销量和产量逐年下滑,至2022年中国白酒销量仅为657.8万千升,产量为671.2万千升,白酒销量变化比率为-6.5%。

另一方面,与市场动销疲弱形成鲜明对比的则是白酒企业库存阴影始终难消。据了解,当前高库存已是白酒行业普遍问题,此前多家白酒上市企业便明确表示要抢占中秋国庆的机遇,抓紧去库存。但综合各方面信息来看,旺季不旺的“尴尬”似乎正在消减投资者对于酒企的信心。

而若进一步聚焦到珍酒李渡倚重的酱酒领域,形势也难言乐观。前几年的“酱酒热”,不仅催生了资本市场上的酱酒崇拜现象,也造成了下游渠道因高利润率而过度囤积的现象,特别是低线品牌或贴牌产品本身品牌力不足,依靠渠道杠杆进行粗放式扩张,导致库存压力居高不下。如今,在高库存压力下,又出现了低价抛货等不良现象,这使得终端市场的供需矛盾进一步锐化。

在此背景下,珍酒品牌要逆势实现持续的扩张显然不会是易事。而对于李渡、湘窖和开口笑这几个地域色彩浓厚的品牌而言,在行业调整期实现品牌势能的向上预计亦不会太轻松。

不过积极的一面在于,虽然在上市这事上珍酒李渡赶了个晚集,但成功上市后公司的融资能力、品牌知名度都有一定程度的上升。后续随着公司内部产品结构的进一步优化,以及自建产能释放,珍酒李渡或许能在行业新一轮的洗牌里胜出也未可知,但这终究需要留待时间来证明了。