Frax Finance几乎拥有DeFi中最全面的产品,包括:美元稳定币FRAX、Frax价格指数FPI、ETH流动性质押衍生品FraxEther、原生AMM Fraxswap、借贷市场Fraxlend、跨链桥Fraxferry等。

Frax v3的功能从10月开始陆续上线,率先推出的就是对标MakerDAO中sDAI的sFRAX。但Frax v3的更新并不止于此,部分功能仍在开发中,将在下文中详细介绍。

Frax v3被官方描述成一种“最终的稳定币”。整体上,FRAX仍是一种稳定币,仍使用算法市场操作控制器(AMO)和内外部子协议Fraxlend、Fraxswap、Curve来维持稳定性。但Frax v3引入了下文中的多种新的机制。

完全外源抵押。协议以后会努力使抵押率(CR)>=100%,要注意Frax在计算CR时并没有包含持有资产中的FXS部分,也就是协议会致力于在无需额外铸造FXS的情况下,使每个FRAX稳定币背后都有等值的抵押品。在Terra崩溃之后,这一措施可能会增强FRAX持有者的信心,也能使FRAX更加稳定,可能对监管也更友好。

和美元法币挂钩。将FRAX的价格保持在1美元,而不是锚定USDC、USDT、DAI等资产。在CR达到100%后,将使用Chainlink预言机和治理批准的参考利率组合来追踪美元。

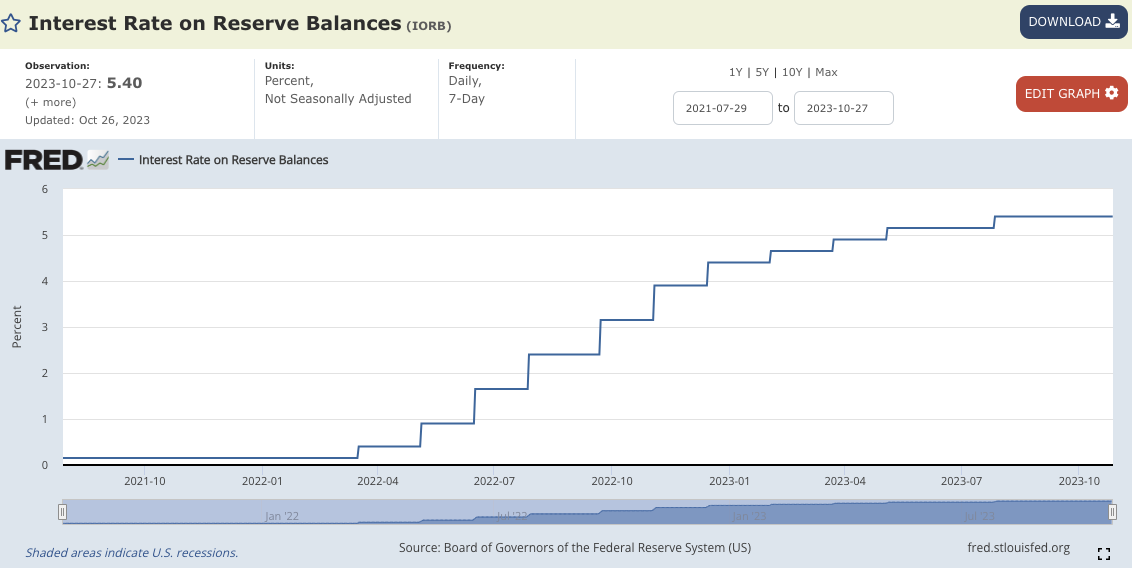

引入IOBR预言机。采用美联储储备余额利息(IORB)来实现某些功能,如sFRAX的质押收益率。IORB是美联储在2021年开始实行的利率调控工具,用来取代之前的法定准备金利率和超额准备金利率,代表着美联储为金融机构设置的利率走廊的上限值。

消除多重签名的信任假设。智能合约将完全运行在链上,由治理决定,消除原来的中心化因素。

不再能够赎回。FRAX不保证能被赎回为特定金融资产或代币(如USDC),但仍会通过AMO合约维持稳定性。例如,当FRAX价格下跌时,AMO会在Curve的FRAX/USDC交易对中移除并销毁部分由协议持有的FRAX,这就使流动性中FRAX的比例减少、USDC的比例增加,使FRAX价格上升。

这些功能将确保FRAX价格与美元对齐,增强协议的韧性,标志着Frax在去中心化、稳定性和高效性等方面的改进。

现在Frax的资产负债表中可以允许持有某些由治理模块批准的、由合作伙伴实体持有的现实世界资产(RWA)。Frax引入了IORB预言机,当IOBR利率较高时,Frax会将部分资金部署到RWA中。

允许持有的RWA仅包括接近于IORB利率且风险尽可能低的类型,包括:短期美国国库券、美联储隔夜回购协议、存放在联邦储备银行主账户中的美元、部分精选的货币市场共同基金的股份。

经过提案FIP-277批准的第一个RWA合作伙伴是FinresPBC,将专注于“现金等价”的低风险RWA。FinresPBC是一家注册于特拉华州的公益性质的公司,其主要目的是为Frax协议提供传统金融资产的接入,以及为Frax协议提供接近联邦储备利率的安全现金等价物和收益,而收益将全部分配给Frax。它的银行合作伙伴为Lead Bank,可实现的操作包括:

截至10月30日,Frax的资产负债表的Token类型中已包含“OFFCHAIN_USD”,这是由FDIC承保的银行存款和短期美国国库券,价值约为298万美元。

sFRAX即质押的FRAX(Staked FRAX),这是一个特殊的质押金库,每周将Frax协议的部分收益分发给质押者。sFRAX的年化收益将试图大致跟踪美国联邦储备的IORB利率,下图显示从7月底到现在,IORB利率为5.4%。

sFRAX金库的收益率由一个利用率函数决定,最开始为10%,随着质押资金的增加而下降。协议会将质押的FRAX部署到尽可能接近IORB利率的收益来源,北京时间每周四上午7:59:59,协议将根据利润铸造新的FRAX稳定币添加到sFRAX金库中。sFRAX代表了金库中FRAX存款的一定比例,也就意味着会随着时间的推移可以赎回更多数量的FRAX。

协议只是努力使收益率接近于IORB,但不保证能做到,收益主要来自于合作伙伴的RWA策略。Frax也持有5628万美元的sDAI,也可通过MakerDAO的RWA策略获得收益。

Frax还计划发行一种类似于债券的代币FXBs,它们在到期时可以转换为FRAX稳定币。具体地,FXBs是以FRAX稳定币计价的债务代币,只保证在到期时间转换为FRAX稳定币。

FXBs以渐进式荷兰拍的方式拍卖,该系统由治理设置数量和价格限制,保证FXBs代币的拍卖价格不会低于底价。同时,根据零息债券的特性,通常是以折价方式发行的,例如一年后到期的FXBs可能以0.95美元的价格成交,持有到期后每个FXB可以兑换为1 FRAX,收益率为0.05/0.95,约为5.26%。这就有助于为FXBs形成一个收益率曲线,以定价将FRAX借给协议本身的时间价值。

FXBs的推出有助于帮助Frax将传统金融中的债券和去中心化加密货币联系起来,为用户提供一种创新的方法来实现风险和收益的平衡。

虽然Frax的sFRAX相比MakerDAO的sDAI提供更高的收益率,前者为6.5%,后者为5%,但Frax的RWA策略相比MakerDAO还是有很多局限。

与DAI主要靠超额抵押或稳定币互换的方式相比,FRAX的CR仍不足100%,这可能也会让部分用户产生担忧。按照10月30日的数据,CR=(资产负债表中的总资产-锁定的流动性)/总债务=(806442146-120069640)/742061132=92.5%。

在稳定币发行规模上,根据Makerburn和Frax官网数据,DAI的发行量为55.65亿,在增强型DAI存款利率实施前发行量为44.4亿,实施后发行量增加,约在半个月前停止增长。FRAX的发行量约为6.72亿,发行量在过去一年半的时间里持续减少,本月上线sFRAX后也没有增加。

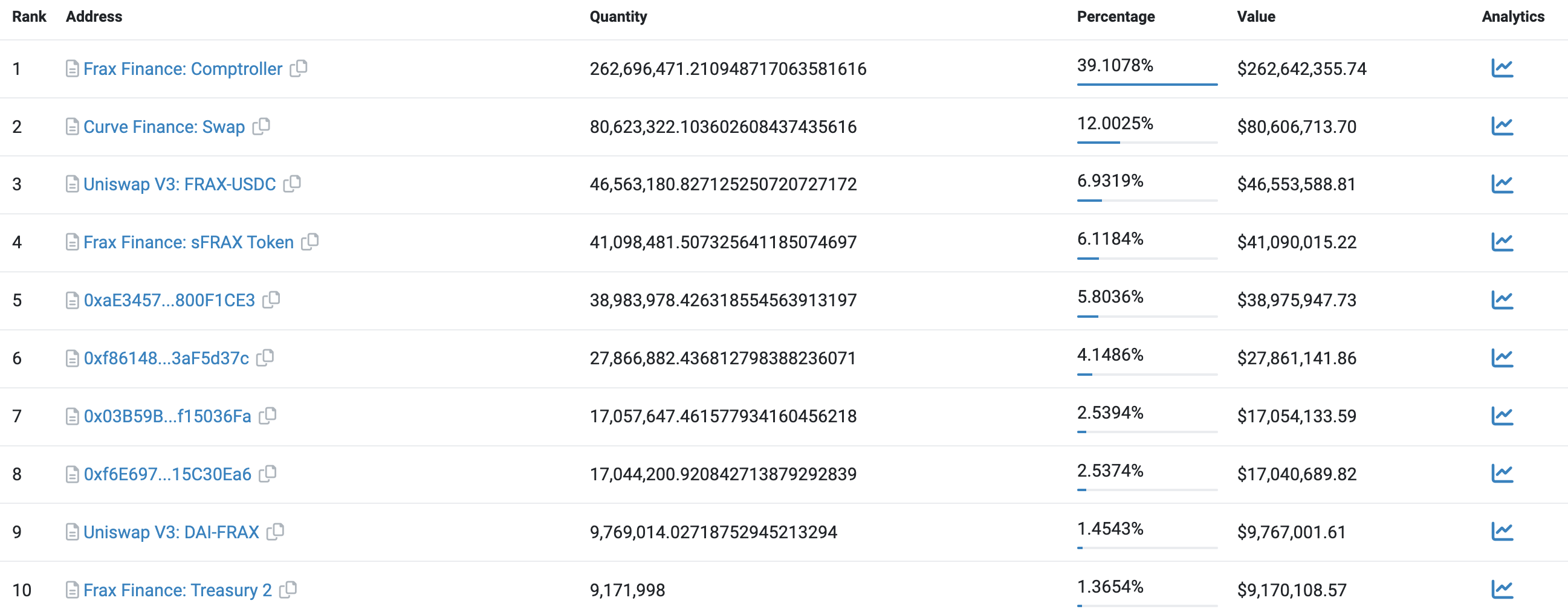

MakerDAO铸造DAI的抵押品中,稳定币原本占据了绝大多数,这部分资金在保留少量稳定币作为退出流动性后都可以用于购买RWA,到目前为止,RWA抵押品已占据33.78亿。而Frax中,很多FRAX都是由协议自身控制的,如AMO铸造FRAX到Curve USDC/FRAX池中提供流动性,这部分抵押品在资产负债表中显示为协议拥有的FRAX或协议拥有的流动性,显然市场上并没有那么多流动性让这部分FRAX全部兑换为其它稳定币再用于赎回成美元购买国债。区块链浏览器中显示,仅Frax Finance: Comptroller合约地址控制的FRAX就有2.62亿,占FRAX发行量的39.1%。

在稳定币的兑换方式上,MakerDAO的PSM提供零成本1:1的USDC/DAI互换;如果要购买FRAX投资于sFRAX,则需要在Curve中进行交易,有交易手续费和滑点,对大户不友好。

RWA类项目也是具有网络效应的,链下的合规等工作需要价值不菲的成本,只有资产足够多才能产生足够的利润,实现持久运营,也更值得被信赖。

Frax v3将使得Frax更加去中心化、稳定和高效,对标MakerDAO sDAI的sFRAX已在本月上线,除此之外还会推出债券FXBs等产品。

但Frax和已经颇具规模的MakerDAO还是有不小差距,sFRAX上线后FRAX的发行量也没有增加,仅为6.7亿,且其中可能有一半是Frax自身持有的,并不能卖出用于购买RWA。

| 正加财富网内容推荐 | ||

| OK交易所下载 | USDT钱包下载 | 比特币平台下载 |

| 新手交易教程 | 平台提币指南 | 挖矿方法讲解 |