作者:Yuuki&Jill,LD Capital

DWF引起市场关注的原因除了其经手的币种会有较大的价格波动外,另一点则是与其它同行的不和。知名做市商Wintermute、GSR都曾在公开场合表达对DWF的不满,认为其是劣质做市商,是不良引行为者。

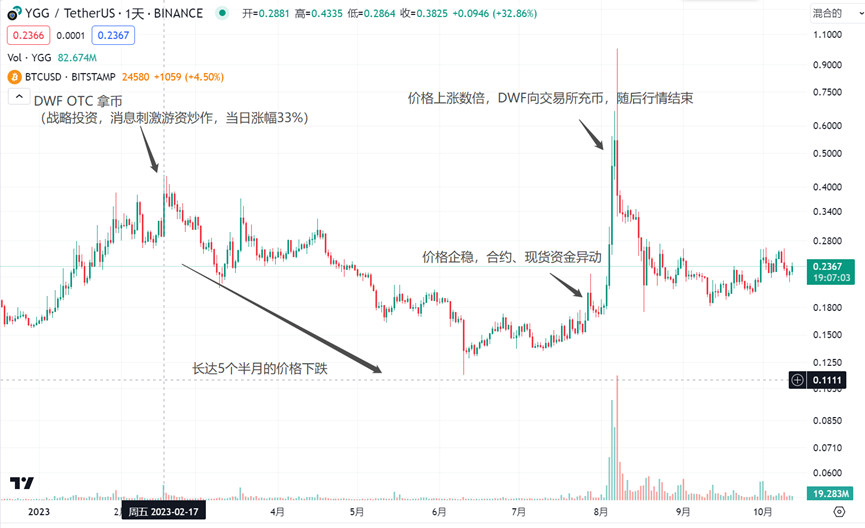

如果作为二级市场投资者,在YGG行情启动之初可以观察到合约数据的异常。YGG的合约数据在早期表现出持仓量的暴涨,费率的稳定;在中期表现出持仓增长的放缓,费率的下降,在后期表现出多头平仓带来的持仓下降。

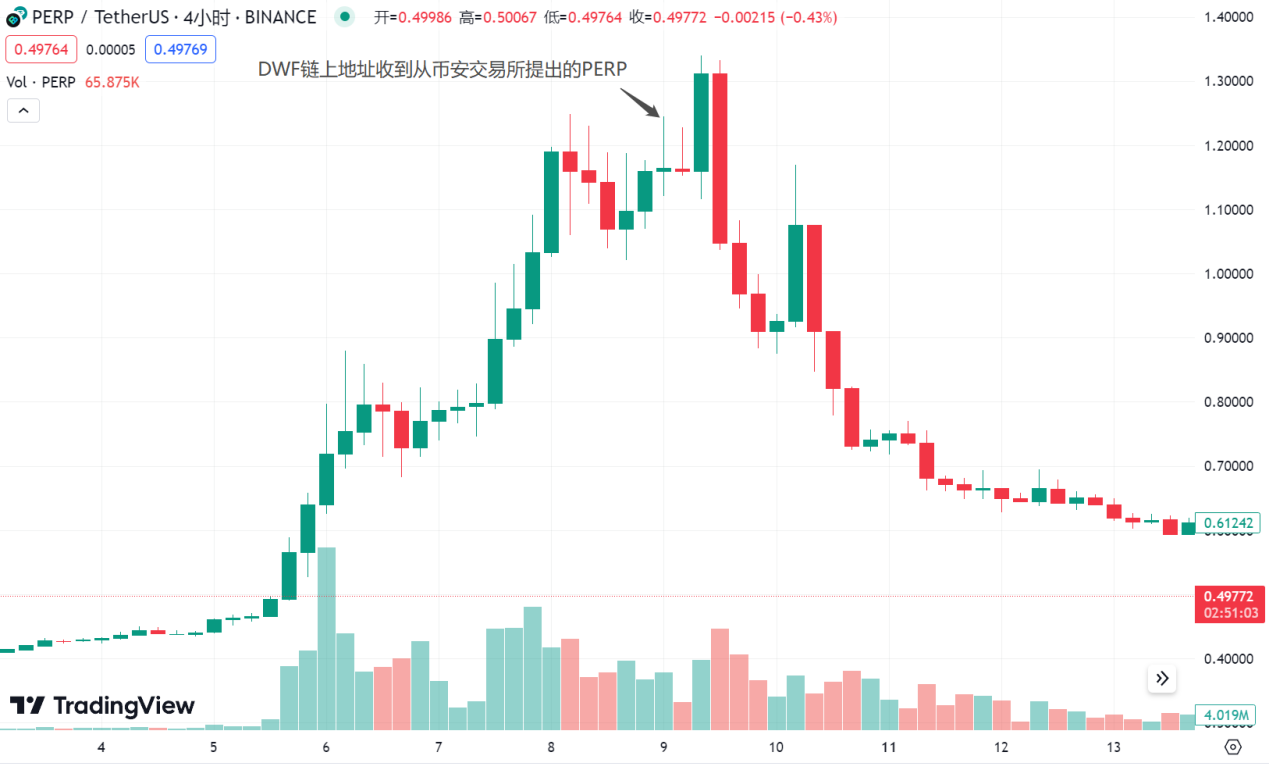

类似的操盘手法也可以在CYBER等标的中观察到:8月22日,DWF从币安交易所提出17万枚CYBER,当时CYBER价格约4.5美元,随后价格连续下跌,最低下跌至3.5美元;7天后CYBER上涨行情启动,最高涨至16.2美元,相较于DWF提币时的价格上涨约3.6倍,相较于前低CYBER上涨约4.6倍。CYBER作为币安Launch Pool项目,上线早期筹码结构好,二级市场抛压小。DWF对CYBER的项目的参与推断为二级市场买币拉盘,较少涉及与项目方的关系。(类似今年2季度DWF参与PEPE、LADYS等Meme币)

在资金数据层面,CYBER的表现与YGG类似:合约数据在早期表现出持仓量的暴涨,费率的稳定;在中期表现出持仓增长的放缓,费率的下降,在后期表现出多头平仓带来的持仓下降。

2023年2月2日,DWF链上地址收到从Coin98官方地址的转账,共计412万枚左右,按当日市价折算约111万美元(当日C98二级市场价格约为0.27美元),随后立即转入币安交易所;8月8日,Coin98宣布获得DWF Labs的七位数投资,以推动Web3的大规模采用;10月12日,据媒体报道,DWF向C98转账100万USDT。结合C98价格表现,在DWF收到代币并转入交易所后,C98短暂上涨后进入了长达5个月的下跌,8月8日媒体发文价格两天时间较前低拉涨58%,随后快速下跌。回顾该事件,其本质或为DWF向C98项目方9折拿币,而后二级市场抛售获利。

C98在拉涨前期的数据表现为持仓的大幅增长,行情结束的标志为多头平仓带来的持仓下降同时伴随费率的回归。

相似拉盘手法的标的还有LEVER、WAVES、CFX、MASK、ARPA等

10月17日,BNX宣布与DWF达成战略合作,此前BNX经历了一周的大幅上涨,在信息公布后迅速砸盘,大概率也是存在内幕交易,利用DWF的品牌效应发布新闻制造流动性出货。

从资金数据上也可以看出,在SPELL的短期行情中,资金的一致性很差,70%的涨幅存在多股资金接力,不确定性强。

总结来看:DWF早期通过拉盘制造财富效应打造品牌形象;其本身是弱监管下熊市催生的产物,利用熊市中项目团队发展困境与市场散户心理实现两头盈利。熊市中的项目方普遍面临变现难,融资难的问题,直接出售代币又会打击脆弱的市场信心,严重利空代币价格,影响项目生态。在这种情况下,DWF作为一条项目方卖币的桥梁出现,通过OTC或其他营销手段帮助项目方出货。如将从项目方手中OTC代币的行为表述为战略投资,实则并未观察到其对项目的长期发展提供实质帮助反而转头将代币出售;通过宣传包装的方式掩盖项目方通过其变相出货的本质,DWF也在这个过程中实现了对项目方和用户的两头盈利。

作为二级市场投资者,在看到某项目与DWF合作的信息后需首先需要区分其属于DWF什么业务(二级投资、OTC、做市、营销),针对不同的业务使用不同的策略。在以往的市场表现中:

1、DWF直接参与二级市场投资的标的需要重点关注,该类标的通常为筹码结构良好的上所新币或者Meme;

2、DWF向项目方OTC买币(包装为战略投资)的标的在二级市场价格上往往首先表现出数月的下跌,而后急速的拉盘,在DWF向交易所充币之后行情结束(拉盘行情通常不超过1周);

3、DWF真正的做市项目不具备翻倍行情,但通常会引来游资炒作,有短暂的建仓窗口期,抓住可以先人一步;

4、DWF相关的营销新闻引发的行情胜率与盈亏比较差,背后逻辑为利益相关方利用DWF目前的市场影响力吸引流动性砸盘出货。判断DWF有拉盘意愿后,合约持仓与现货成交量的暴涨是行情启动的信号;DWF链上地址与交易所地址交互(价格高位)、持仓下降、资金极端负费率往往标志行情的尾声。

| 正加财富网内容推荐 | ||

| OK交易所下载 | USDT钱包下载 | 比特币平台下载 |

| 新手交易教程 | 平台提币指南 | 挖矿方法讲解 |