原文标题:《Protocol and staking pool changes that could improve decentralization and reduce consensus overhead》

特别感谢Mike Neuder、Justin Drake和其他人的反馈和审查。另请参阅:Mike Neuder、Dankrad Feist和arixon.eth早前就类似主题发表的文章。

当前以太坊的发展现状可以说包含了大量双层质押(two-tiered staking),这里所说的双层质押是指有两类参与者的质押模式。

这种新兴的双层质押是通过大量参与提供流动性质押代币(LST)的质押池产生的。(Rocket Pool和Lido都是这种模式)。

然而当前的双层质押存在两种缺陷:

本文将描述解决上述两个问题的方案,首先假设,大多数资本都掌握在那些不愿意以当前形式亲自管理质押节点、在每个slot上签署信息,锁定存款并再分配给资金被削减者,那么在这种情况下,这些人还能扮演怎样的角色,从而依然为网络的去中心化与安全性作出有意义的贡献呢?

目前最流行的两个质押池分别是Lido和RocketPool,就Lido而言,参与的两方分别是:

对于Rocket Pool而言,则分别是:

在这些系统中(或由未来潜在的协议变更而启用的新系统中),需要提出的一个关键问题是:从协议的角度来看,设立代理的意义何在?

为了理解这个问题的深刻意义,我们首先思考,对于帖子中提到的协议变更,即将削减惩罚限制为2ETH,Rocket Pool也会将节点运营商的质押金额降至2ETH,而Rocket Pool的市场份额将增加到100%/(对于质押者和ETH持有者而言,随着rETH变得无风险,几乎所有ETH持有者都将成为rETH持有者或节点运营者)。

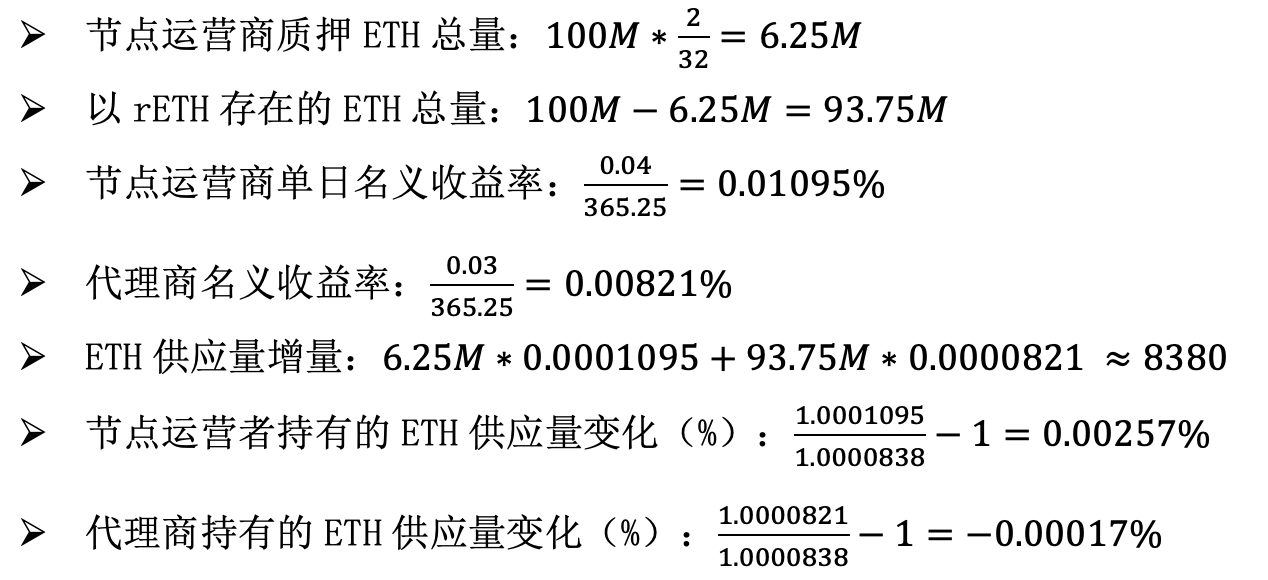

假设rETH持有者的回报率为3%(包括协议内奖励和优先权费用 MEV),节点运营商的回报率为4%。我们还假设ETH的总供应量为1亿个。

计算结果如下。为了避免复利计算,我们将以日为单位计算收益:

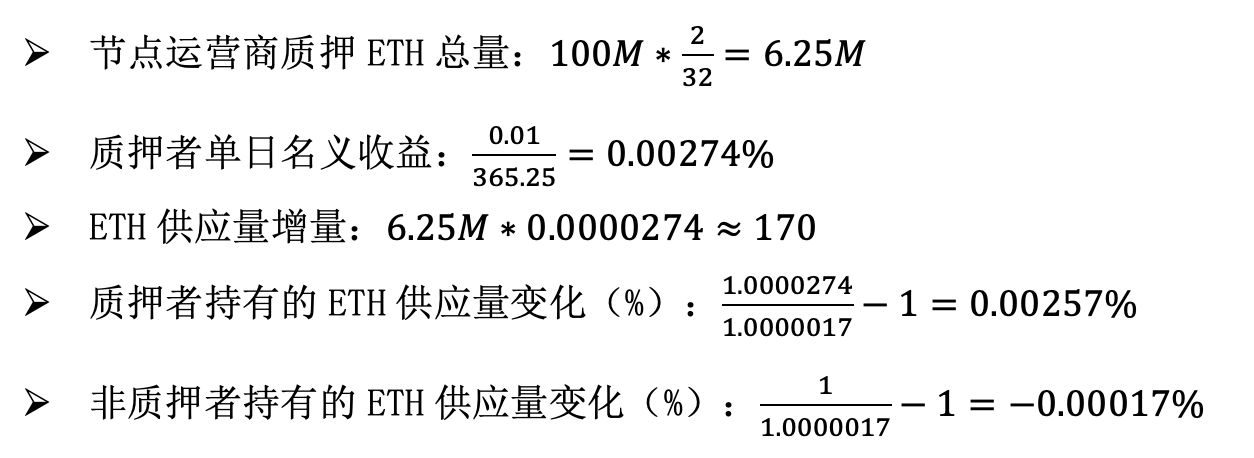

现在,假设Rocket Pool不存在,则每个质押者最低存款额降至2 ETH,流动性总量上限为625万ETH,同时节点运营商回报率降至1%。再来计算:

从攻击成本的角度来考虑这两种情况。在第一种情况下,攻击者不会注册成为代理商,因为代理商本质上并没有任何提款的权利,所以没有意义。因此,他们会把所有的ETH都用来质押并成为节点运营商。要达到质押总量的1/3,他们需要投入208万个以太坊(公平地说,这仍然是一个相当大的数字。在第二种情况下,攻击者只需投入资金,要达到质押池总量的1/3,他们仍然需要投入208万个以太坊。

从质押经济学和攻击成本的角度来看,两种情况的最终结果完全相同。节点运营商持有的ETH总供应量份额每天增加0.00256%,非节点运营商持有的ETH总供应量份额每天减少0.00017%。攻击成本为208万ETH。因此,在这个模型中,代理商似乎成了一台毫无意义的Rube Goldberg机器,理性的社区甚至倾向于去掉中间人,大幅减少押注奖励,并将质押的ETH总量限制在625万个。

当然,本文并不主张将质押奖励降低4倍,同时将质押总量上限定死在625万。相反,本文的观点是一个运作良好的质押系统理应具备一个关键属性,即代理商应当在整个系统中承担重要的责任。此外,如果代理商在很大程度上受到社区压力和利他主义的激励而采取正确的行动,那也没有关系;毕竟,这才是今天激励人们推行去中心化、高安全性的质押解决方案的主要力量。

如果代理商可以在质押系统中发挥有意义的作用,那么这种作用可能是什么?

我认为有两类答案:

有三种增强代表选择权力的方式:

目前,在池中进行投票实际上并不实际:在Rocket Pool中,任何人都可以成为节点操作员,在Lido中,投票由LDO持有者决定,而不是ETH持有者。Lido提出了一项关于LDO stETH双层治理的提案,他们可以激活一个保护机制,阻止新的投票,从而阻止节点操作员被添加或移除,这某种程度上让stETH持有者有发言权。尽管如此,这种权力还是有限的,可以更强大。

跨池竞争今天已经存在,但相对较弱。主要挑战在于较小的质押池的质押代币具有较低的流动性,较难获得信任,并且较少得到应用程序的支持。

我们可以通过将惩罚金额限制在较小的数量,例如2或4个ETH,来改善前两个问题。然后,剩余的ETH可以安全地存款和立即提取,从而让双向兑换对于较小的质押池依然成立。我们可以通过创建一个总发行合约来改进第三个问题,即用于管理LST(类似于ERC-4337和ERC-6900用于钱包的合同),以便我们可以保证通过该合约发行的任何质押代币都是安全的。

目前,在协议中尚未存在固化的代表权力,但这类情形对未来似乎也有存在的可能。它将涉及与上述想法类似的逻辑,但在协议级别实施。有关固化事物的优缺点,请参阅这篇文章。

这些想法都是对现状的改进,但它们能够提供的优势都是有限的。代币投票治理存在问题,最终任何形式的非激励代理选择都只是一种代币投票的形式;这一直是我对委托权益证明的主要不满之处。因此,考虑实现更强大的共识参与方式也是有价值的。

即使不考虑流动性质押的当前问题,对于当前的独立质押方法也存在限制。假设使用single-slot finality,理想状态下每个slot可能处理约100,000到1,000,000个BLS签名。即使我们使用递归SNARKs来聚合签名,为了签名的可追踪性,需要赋予每个签名一个参与者的位字段。如果以太坊成为一个全球规模的网络,那么完全分散化存储位字段也不足够:每个slot中的16 MB只能支持大约6400万名质押者。

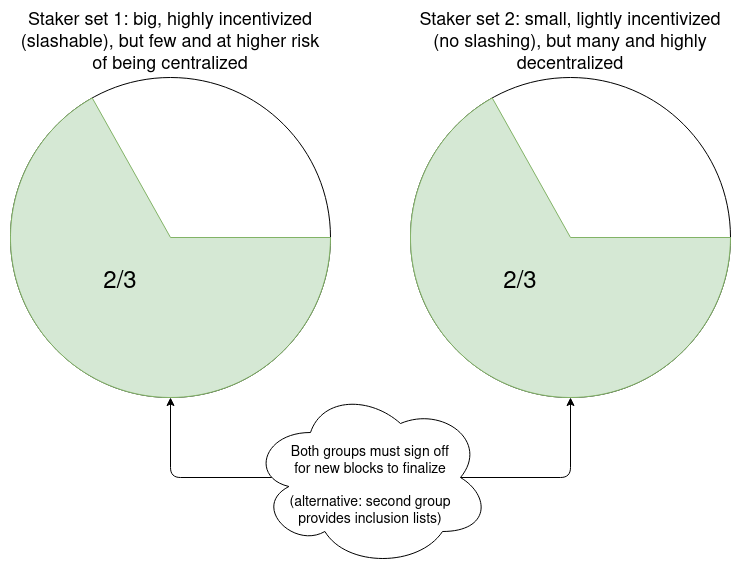

从这个角度来看,将质押分为更高复杂度的可减持层和较低复杂度的层是有价值的,高复杂度的层每个slot都会生效,但可能只有10,000名参与者,而较低复杂度的层只在偶尔被调用以参与。较低复杂度的层可以完全免于减持,或者可以随机赋予参与者机会,在几个slot内存款并成为减持对象。

实际上,这可以通过提高验证者余额上限,随后增加余额阈值(例如,2048 ETH)来确定哪些现有验证者进入更高复杂度或较低复杂度层。

以下是关于这些小额质押角色如何运作的一些建议:

这些小型质押节点的共同点是,它们不需要积极参与每个slot,甚至只需要轻节点就可以完成所有的工作。因此,节点部署只需验证共识层即可,节点运营商可以通过应用程序或浏览器插件来实现,这些应用程序或浏览器插件大多是被动的,对计算开销、硬件要求或技术诀窍的要求都很低,甚至不需要像ZK-EVM这样的先进技术。

这些“小角色”也都有一个共同目标:防止51%的多数节点运营商进行交易审查。第一种和第二种还能防止多数人参与终局性还原。第三种则更直接地关注审查,但它更容易受到多数节点运营商选择的影响。

这些想法是从实施在协议中的双层质押解决方案的角度编写的,但它们也可以作为质押池的功能来实施。以下是一些具体的实施想法:

如果正确实施,对权益证明设计的微调可以一举解决两个问题:

对于这些解决方案,可以在不同的抽象层次上找到解决问题的方法:在权益证明协议内授予用户的权限、在权益证明协议之间的用户选择以及在协议中的设立。应该谨慎考虑这种选择,并且通常最好选择最小可行设立,以最大程度地减少协议的复杂性和对协议经济学的更改程度,同时仍然实现所期望的目标。

| 正加财富网内容推荐 | ||

| OK交易所下载 | USDT钱包下载 | 比特币平台下载 |

| 新手交易教程 | 平台提币指南 | 挖矿方法讲解 |